- 差价合约

- 差价合约

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 出入金

- 体积折扣

- 开通账户

- 公司/信托/自营养老金账户

- 交易平台与交易工具

- 交易平台与交易工具

- 交易平台

- 交易平台

- 交易平台

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- MetaTrader copy 交易工具

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- PAMM

- 专业交易工具

- 专业交易工具

- 工具概述

- Trading Central

- 虚拟专用服务器(VPS)

- Genesis

- Autochartist智能图表工具

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 每日财经点评

- 财经日历

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于GO Markets

- 我们的奖项

- 赞助

- 客户支持

- 差价合约

- 差价合约

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 出入金

- 体积折扣

- 开通账户

- 公司/信托/自营养老金账户

- 交易平台与交易工具

- 交易平台与交易工具

- 交易平台

- 交易平台

- 交易平台

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- MetaTrader copy 交易工具

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- PAMM

- 专业交易工具

- 专业交易工具

- 工具概述

- Trading Central

- 虚拟专用服务器(VPS)

- Genesis

- Autochartist智能图表工具

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 每日财经点评

- 财经日历

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于GO Markets

- 我们的奖项

- 赞助

- 客户支持

热门话题

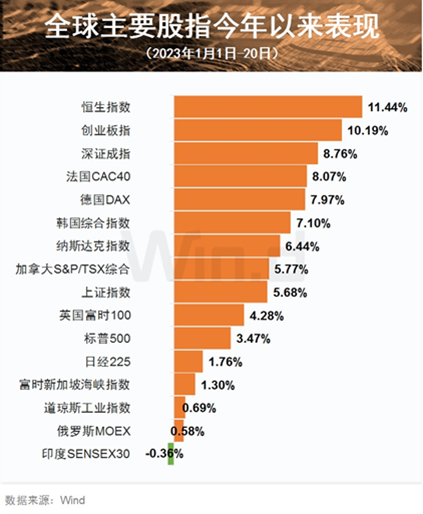

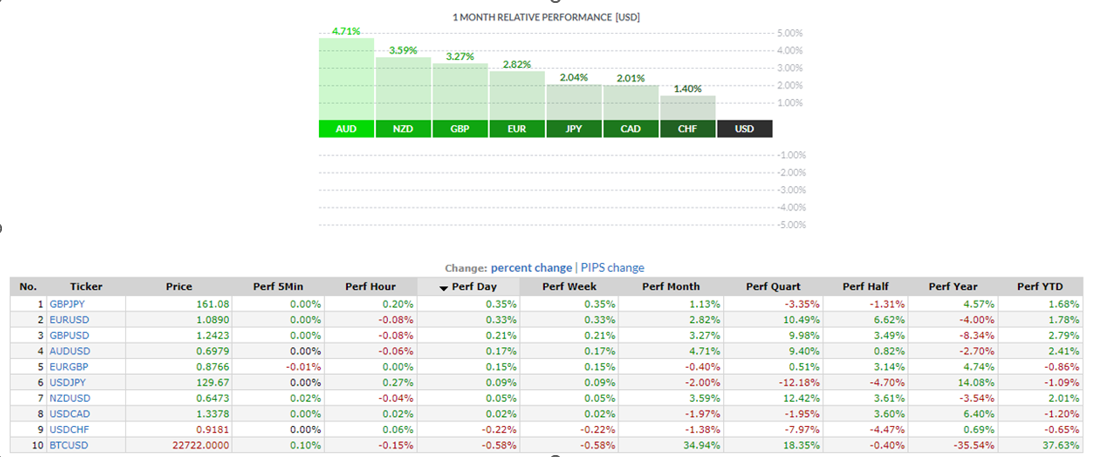

2023年初的金融市场是一改去年阴霾,纷纷报以涨升,自1月1日以来,市场全球各股指均录得上涨,去年熊冠全球的恒指更是以11.44%涨幅领涨全球,英法德三国也忘却了俄乌战争,在央行政策继续鹰派的背景下,也录得不错的涨幅,澳元和纽元在货币市场里面涨幅名列冠亚军,比特币甚至暴力上涨了近35%。大家都在思考一个问题,今年的市场是不是有了新的逻辑?未来是反转看多,还是说只是一个反弹?

要回答这个问题,我们要再梳理一下目前市场的关键变化。要知道股市,债市同时大涨的情况不多见,上次出现还是在1998年。近期美元回落,是大家对于过去一年美联储加息抗通胀有一定的认可,回顾2022年通货膨胀加剧,上半年供应链瓶颈导致二手车和新车价格大涨,同时俄乌冲突点燃原材料行情,引爆全球通货膨胀和能源危机。然而,下半年开始,由于全球央行大力加息打击通货膨胀,全球商品消费放缓,运价全线大跌。参考世界货柜运价指数(WCI),先前涨幅最猛美国最新12月CPI中,二手车价格年增长率已先翻负至-8.83%。2023年,商品通货膨胀已不再是重点,房租通货膨胀预估也将随着房市快速降温,所以市场开始从通胀聚焦转型到加息停止的转向,美元指数走跌,非美货币走强,股市得以反弹,欧洲通胀也表现出可控的局面,再加上去年China调整相应zhengchen。这几个事件就是最近上涨的主线逻辑。

投资者如果要跟进接下来的市场表现,就要积极关注以下几个重点

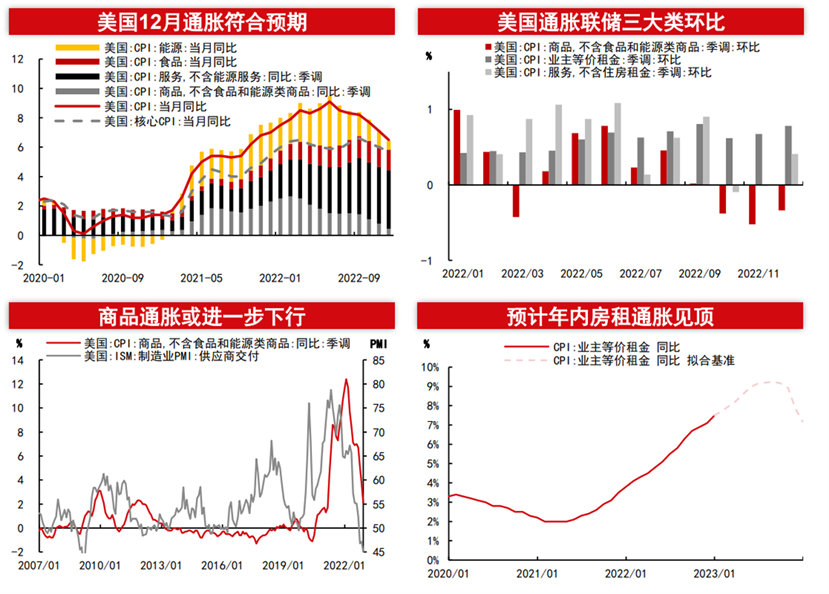

1,通胀数据

美国12月CPI核心CPI6.5%、5.7%,符合预期。细分项目中,能源、商品同比贡献继续回落,食品维持韧性但可控,服务业CPI是通胀主要支撑。商品:结合近期制造业 PMI数据、二手车价格指数,预计商品通胀进一步回落;房租:由于美国房价指引房租通胀,房屋销售连跌6个月的情况下房租通胀后续走势不确定性有限,预计年内见顶;唯一就是服务性通胀问题,也就是薪资通胀螺旋能否如期缓解,相信最近大家也频繁关注到微软,亚马逊等头部公司的裁员信息,高薪工作的减少和劳动力市场降温,那么势必对通胀有一定的压力。

欧元区12月通胀继续回落,降幅超预期,核心通胀表明潜在压力仍存。12月调 和CPI同比+9.2%,环比-0.3%,核心调和CPI同比+5.2%,环比+0.2%。 细分项中,食品(初值13.8%前值13.6%)和能源仍是主要贡献项,但12月由于能源价格增速放缓(初值25.7% 前值34.9%)带动通胀的放缓。欧洲央行表示要继续加息以应对潜在的通胀压力,预计欧洲央行有意在2月、3月继续加息50bp。如果通胀见顶,那市场也有理由猜想美元加息接近尾声,非美货币和比特币的上涨也就容易理解。

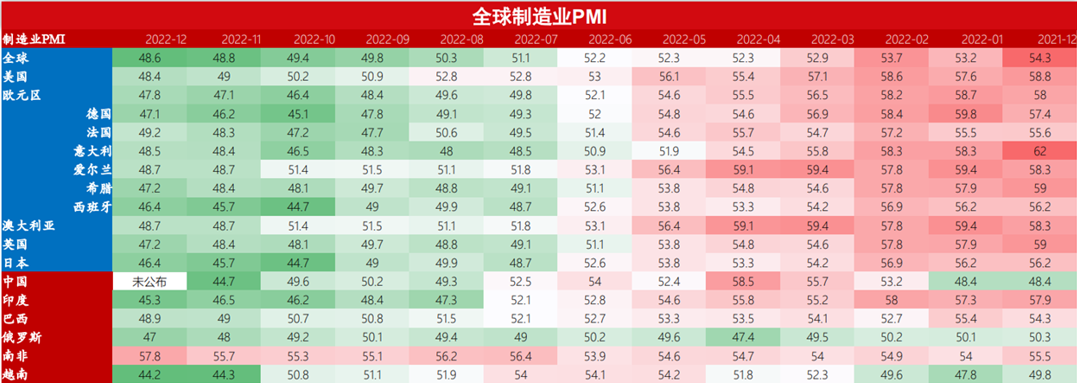

2,PMI数据

美国12月ISM制造业PMI继续收缩至48.4(预期48.5,前值49),再创新低。12月日本,德国,法国分别录得46.4,47.1,49.2。

如下图所示,近期数据表明主要经济体的PMI均跌落到枯荣线以下,加息带动的需求减弱也体现在生产的上游环节,企业的开支信心回落。加息以及相应的货币政策产生了对终端需求的影响;要注意需求的走弱和不确定性也会给企业带来新的挑战。需求放缓幅度是会引发全球出现结构性衰退呢?近期市场乐观情绪高,认为仅仅是温和衰退,而结果还要等待分晓。

3,美,日,欧央行的政策

全球资金的流动性,这三大央行有决定性的影响。美、欧、日 M2 货币供给量年增率已经连续8个月衰退,美国 M2货币供给增速甚至创下历史新低的增速,显示资金依旧紧张。2023美联储和欧洲央行当前分别预计加息25bp和50bp,欧洲央行将在今年 3 月开启缩表,日本央行则是在去年底震撼的上调利率曲线控制区间,针对三大央行动向关注重点,美欧目标利率是否还会提升?是否对缩表路径作出调整?日本央行行长黑田东彦4 月卸任后的后续政策方向如何?是决定市场能走多远的关键,目前来看,薪资螺旋通胀问题是当前缓解的最后重点,如今美国各大企业纷纷裁员,就业必然放缓,有理由相信美国服务业CPI伴随就业市场降温而开始放缓,这么看央行的政策应该不会有大动作,只要以上三大央行不出现意外市场就会开始预期三大央行M2货币供给量的止稳向上。

总结目前外部宏观环境就是,欧美的通胀放缓,美联储加息放缓确认,欧美通胀预期相对乐观,再加上全球疫情的好转,带动近期大涨的行情。

需求走弱下会不会出现结构性衰退?以及三大央行对后续的政策动向,就是今年市场要重点关注的。

今年整个的经济和政策环境也很复杂,有什么实际操作的办法应对呢?

动态投资策略:需要一段时间调整投资策略,重新审视自己的投资目标,并关注新的机会。

学习更多知识:多学习投资的知识,匹配更灵活的投资工具。

控制风险:市场的波动加大,多样化投资组合,并寻找最佳的投资机会。

寻求专业建议:可以寻求专业建议,了解市场行业动态和其他投资策略。

耐心等待:需要耐心等待市场的反弹,不要过于贪心,不要轻易放弃。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。

联系方式:

墨尔本 03 8658 0603

悉尼 02 9188 0418

中国地区(中文) 400 120 8537

中国地区(英文) +248 4 671 903

作者:

Austin Cheng | GO Markets 悉尼分部总经理

Disclaimer: Articles are from GO Markets analysts and contributors and are based on their independent analysis or personal experiences. Views, opinions or trading styles expressed are their own, and should not be taken as either representative of or shared by GO Markets. Advice, if any, is of a ‘general’ nature and not based on your personal objectives, financial situation or needs. Consider how appropriate the advice, if any, is to your objectives, financial situation and needs, before acting on the advice. If the advice relates to acquiring a particular financial product, you should obtain and consider the Product Disclosure Statement (PDS) and Financial Services Guide (FSG) for that product before making any decisions.

Next Article

ASX铜矿板块有哪些投资看点

热门话题 1. 铜产业链简介 铜,作为继铁、铝之外的世界第三大金属,被广泛应用在计算机、电子通信、能源发电、汽车、国防以及建筑等各大领域。铜具有良好的导电性质、耐腐蚀以及良好的延展性等优点。同时,铜作为工业原材料,被市场赋予了双重�...

January 25, 2023Read More >Previous Article

达沃斯论坛闭幕前的全球经济展望讨论

热门话题 在上周刚刚结束的达沃斯论坛闭幕前,国际金融政要们就全球经济前景展开了重要探讨,让我们来听听I...

January 23, 2023Read More >News and Analysis

Join our mailing list to receive market news and monthly newsletters, delivered directly to our inbox.

- 差价合约