- 差价合约

- 差价合约

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 出入金

- 开通账户

- 免费模拟账户

- 公司/信托/自营养老金账户

- 交易平台

- 交易平台

- 交易平台概述

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- GO Markets 的交易工具

- GO Markets 的交易工具

- 工具概述

- Trading Central

- 虚拟专用服务器(VPS)

- Genesis

- Autochartist智能图表工具

- 股票交易

- 股票交易

- 股票交易

- 股票交易

- 交易ASX股票和ETFs

- GO Markets 股票交易平台

- 登入股票交易平台

- 开通股票交易账户

- 股票交易帮助中心

- 应用程序下载

- 应用程序下载

- Android 应用程序

- iOS 应用程序

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 财经日历

- 教育课程

- 教育课程

- 外汇介绍

- 线上交易课程

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于GO Markets

- 我们的奖项

- 赞助

- 客户支持

- 差价合约

- 差价合约

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 出入金

- 开通账户

- 免费模拟账户

- 公司/信托/自营养老金账户

- 交易平台

- 交易平台

- 交易平台概述

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- GO Markets 的交易工具

- GO Markets 的交易工具

- 工具概述

- Trading Central

- 虚拟专用服务器(VPS)

- Genesis

- Autochartist智能图表工具

- 股票交易

- 股票交易

- 股票交易

- 股票交易

- 交易ASX股票和ETFs

- GO Markets 股票交易平台

- 登入股票交易平台

- 开通股票交易账户

- 股票交易帮助中心

- 应用程序下载

- 应用程序下载

- Android 应用程序

- iOS 应用程序

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 财经日历

- 教育课程

- 教育课程

- 外汇介绍

- 线上交易课程

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于GO Markets

- 我们的奖项

- 赞助

- 客户支持

热门话题

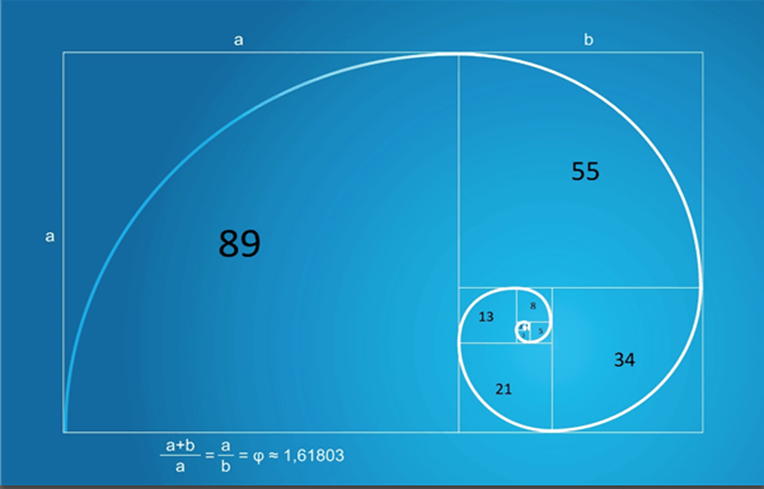

前一篇我们介绍了波浪理论的基本模型,其中的子浪(3浪、5浪、C浪)目标位测算结合了斐波那契扩展的用法,一般3浪为1浪的1、1.272、1.618倍等,5浪为1浪的1.618、2、2.618倍等,C浪为A浪的0.618、1、1.618倍等。本文将用特斯拉和澳美货币对的2个实例来验证下理论的有效性,并搭配MACD指标背离的信号,一起构建五浪模型的经典战法。

首先,我们还是解释下背离指标问题,一般常用的背离指标有MACD和RSI。MACD是趋势指标,RSI是震荡指标,前者对长期形成的趋势定位和转向比较有效,后者对行情在震荡走势中的超买超卖后反转寻找比较准确,通常灵敏度要稍高于MACD。但因为五浪模型显然是任何周期里的主趋势,所以我们就用MACD发出的背离信号来结合使用。

所谓背离,可以分为顶背离和底背离。在股票市场里,当股价的高点比前一次的高点更高,而MACD指标的高点却比前一次高点要低,这叫顶背离现象。顶背离一般是股价在高位即将反转转势的信号,表明股价短期内即将下跌,是卖出的信号。底背离一般出现在股价的低位区,当K线图上的股价还在下跌,而MACD指标图形上的由绿柱构成的图形的走势是一底比一底高,这叫底背离现象。底背离现象一般是预示股价在低位可能反转向上的信号,表明股价短期内可能反弹向上,是短期买入的信号。

但需要注意的是,不是指标一发出背离信号价格就会转向,有时需要多次背离的出现,行情才会真正反转。

下面我们来看下特斯拉的五浪走势和背离信号。周线图可见,特斯拉从2019年6月的12美元左右股价开启五浪上涨,1浪结束位置还在65美元左右,到第3浪则是巨长浪,直接把价格从2浪回撤的23.7美元拉升到了300美元,这个幅度不得不说是资金疯狂炒作的结果,是一般产品所未有的。因此交易者需要灵活多变,打破浪幅的固有思维,要考虑多种可能性,切忌心存执念。接下去看,4浪则是标准的前浪回撤三分之一左右,幅度较浅。相较之下,5浪是主推浪里长度较短的,尽管股价从回撤后的190美元还是拉升到最高点413美元左右,但是这个时候MACD指标已经发出明显的向下背离信号,既然五浪也已走完,这个信号也就预示后市价格很有可能转而下跌。果不其然,在此后股价高位震荡一个月,MACD也出现死叉,进一步确认了转空。如上所述,一般背离用法要结合在4浪和5浪阶段,如果走势较弱情况下,有时5浪甚至不会超过3浪高点,形态也呈楔形。

当年的大牛股特斯拉近期抛售严重,空头交易量也一直上升,现在价格直逼100美元大关。上图看浪型处于调整浪的C浪,依据模型,如果C浪和A浪是等长情况下,则目标位就是当前的109美元。如果109-100区间大概率依然无法止跌,下方目标位就是1.272比例的53美元左右。笔者的偏见是,作为普通交易者,任何抄底目前都是不切实际的,直到出现右侧信号和卖压较少。

另外一个例子就是澳美的月线大级别走势,也是非常标准的五浪模型,目前价位可能处于调整C浪的起点左右。下图可见,该货币对在2011年7月达到峰值1.1后三角盘整开启下跌1浪,此模型中1浪较长,3浪和1浪几乎等长,5浪稍短终点为1浪的1.618倍,触底在0.55。MACD指标在该极限位置显示有背离,同时历经筑底3个月后出现金叉信号,确认为A浪调整。如果依据模型的C浪和A浪一般等长情况,本轮上涨的目标位可以看到0.86左右。

波浪理论是一种蕴含了斐波那契数列原理的定义趋势阶段和目标的技术分析方法,是投资者在这个市场里博取利润减少损失不可不知的一门课,但素有千人千浪的诟病,所以如何正确数浪以无招胜有招,则是长期的修行。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。

联系方式:

墨尔本 03 8658 0603

悉尼 02 9188 0418

中国地区(中文) 400 120 8537

中国地区(英文) +248 4 671 903

作者:

Jack Lin | GO Markets 新锐分析师

免责声明:文章来自 GO Markets 分析师和参与者,基于他们的独立分析或个人经验。表达的观点、意见或交易风格仅代表作者个人,不代表 GO Markets 立场。建议,(如有),具有“普遍”性,并非基于您的个人目标、财务状况或需求。在根据建议采取行动之前,请考虑该建议(如有)对您的目标、财务状况和需求的适用程度。如果建议与购买特定金融产品有关,您应该在做出任何决定之前了解并考虑该产品的产品披露声明 (PDS) 和金融服务指南 (FSG)。

上篇文章

试驾完特斯拉3和Y,我来聊聊特斯拉

热门话题 特斯拉,目前全世界可能是最热门的公司,其创始人马斯克不但身兼数职,同时管理SpaceX, 无聊公司,特斯拉,和推特等多个跨行业和板块的龙头企业,不得不说,马斯克是一个比其他所有CEO更加能吸引公众眼球的超级网红。而他不仅仅在全世界拥有着比�...

December 30, 2022了解更多 >下篇文章

阿迪达斯,股价涨了46%?

热门话题 德国的体育用品品牌阿迪达斯在在2022是令投资者失望的一年,股价更是暴跌至94欧元,创造了自16年一�...

December 28, 2022了解更多 >Please share your location to continue.

Check our help guide for more info.

- 差价合约