市场资讯及洞察

.png)

最近外汇市场发生的一件事,看起来不复杂,就是日元在一个关键位置突然稳住了。但如果只把它当成日本自己出手,可能会漏掉真正重要的部分。

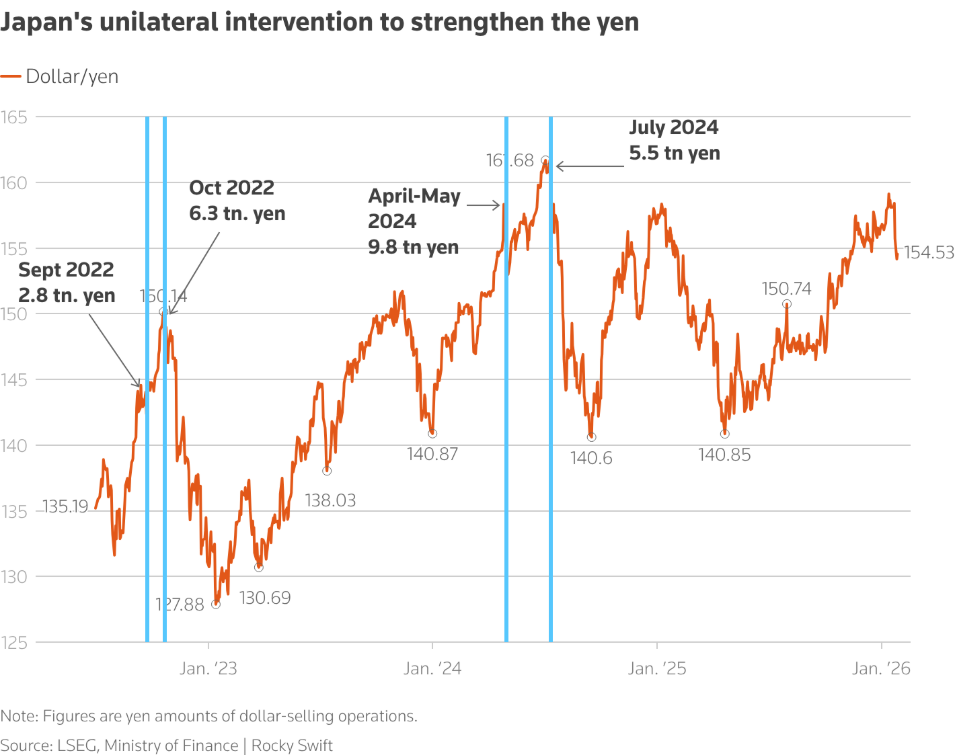

日元走弱已经不是一天两天了,市场早就盯着几个重要点位。很多人心里都有数,真到那一步,例如160左右,日本大概率会有动作。所以当汇率真的被拉住时,没人会觉得意外。

意外的是,出手的不只有日本,纽约那边也有同步操作。

也就是并不是日本单方面救火,而是有人在旁边帮了一把。而这个“旁边的人”,并不是普通角色。

这件事之所以值得反复琢磨,是因为美国其实没有那么明显的理由去管日元。美元并没有强到失控的程度,过去一段时间,市场反而一直在讨论美元是不是被高估,是不是应该分散配置。在这种背景下,美国如果主动压低美元,反而显得有点多此一举。

那问题就来了,美国为什么要参与?

答案并不在汇率本身,而是在另一个大家平时不太爱盯着,但更关键的地方,美债。

可以换一种更直观的方式理解。日本如果想靠自己稳住汇率,最现实的办法是什么?动用外汇储备。而外汇储备主要放在哪里?很大一部分就是美国国债。也就是说,日本一旦大规模行动,很可能就要卖掉一部分美债,换成别的资产,再去市场上买日元。

这样一来,日元是稳住了,但美债市场就可能被冲击。债券一被卖,价格就容易跌,收益率就会上去。而这件事,恰恰是现在美国最不想看到的。

在当前环境下,美国最大的顾虑之一,就是利率再被推高。融资成本上去,不只是政府压力大,整个金融市场都会跟着紧张。所以,美国选择了一种更“省事”的方式,直接在外汇市场上配合操作,把对债券市场的影响压到最低。

这样看,这次行动的重点,其实并不是把日元拉到什么位置,而是尽量不让问题从汇率蔓延到利率。

从结果上看,这个目标基本达成了。债券市场并没有出现明显波动,利率保持在一个还能接受的区间。美元短期走弱并不意外,但也没有出现失控的情况。日元确实得到了喘息的空间,但更多是暂时的缓冲,而不是方向上的改变。

说到这里,就不得不提最近被反复讨论的一个词,去美元。

每当贸易摩擦、关税威胁或者政治摩擦升级,市场上就会出现类似的说法,好像大家都要抛弃美元资产了。但如果真的去看钱的去向,情况其实没有那么极端。

确实有一部分资金在离开美元体系,最典型的就是买黄金。黄金不属于任何国家,不用担心信用问题,这也是为什么在不确定性上升时,黄金总是容易受追捧。但这更多是部分资金的选择,而不是整体行为。

从实际的数据看,很多国家并没有大规模抛售美元资产,尤其是美国的传统伙伴。短期内可能会有流出,但市场情绪缓和之后,资金往往又会回去。原因也很现实,可替代的选择并不多,能承载大规模资金的市场,更是屈指可数。

所以,与其说现在正在发生全面的去美元,不如说大家开始更谨慎了。有人在分散风险,有人在减少单一依赖,但这和彻底离开,是两回事。

放在这个背景下,再回头看这次日元干预,就更容易理解了。它并不是在宣告某种新秩序,也不是一次激进的政策转向,更像是一次临时的稳场操作。目的很简单,把可能扩散的风险先按住。

趋势会不会改变,还要看更长时间的变化。但至少在关键时刻,有些底线,仍然有人愿意出手去守。对市场来说,这本身就是一个重要的信息。

The World Economic Outlook has further shifted to the downside. The growth estimates for 2019 and 2020 were downgraded in October 2018 mainly due to trade tensions. The recent further downward revisions were the result of the weakening momentum in key industrialised economies.

The table below depicts the “Weakening Global Expansion”: The outlook for Developed Economies Eurozone Area: The most significant revisions came from Europe- mainly Germany and Italy. Germany is experiencing weakness in the auto industry, following new fuel emissions standards and soft private investment. Italy is facing weak domestic demand and high borrowing costs.

France is being dragged by yellow vest protests and weak industrial production. In addition to the above, the rise in populism in the Eurozone area, Brexit and cross-border spillovers are some other Europe-specific factors that are weighing on economic activity. United States: Washington is in gridlock, and the fiscal sugar rush died down.

The US expansion continues, but growth momentum will soften. In comparison with the Eurozone area, the US’s growth will remain high. The prolonged US government shutdown is also posing risks to economic activity.

Japan and the United Kingdom: Despite natural disasters in Japan and Brexit in the UK, IMF has upgraded growth forecasts for these two economies. Japan’s fiscal support and mitigating measures to the tax hike enabled the IMF to revise the estimates to the upside. Given that the uncertainty around Brexit is eliminated and a deal has been reached, the UK economy is expected to move up because data has shown that it is not as sluggish as the Eurozone area.

The Outlook for Emerging & Developing Economies China: Despite the recent stimulus program which will tackle some of the impacts of trade frictions, China’s economy is forecasted to slow towards the lower range of 6%. A combination of financial regulatory tightening, trade dispute and rout in commodity prices have caused a deeper slowdown than initially forecasted. The warnings from IMF is a reminder that China’s slowdown will have a global impact.

Saudi Arabia: Tumbling oil prices have forced IMF to also lower growth forecasts for Saudi Arabia. India and Brazil: “India’s economy is poised to pick up in 2019, benefiting from lower oil prices and a slower pace of monetary tightening than previously expected, as inflation pressures ease.” The main factor behind the revisions is the declining commodity prices, which will eventually aid policy easing. Brazil’s recovery is expected to continue, which allowed IMF to upgrade its forecasts.

These moderate downward revisions to forecasts which were already revised down in October 2018 are warnings that investors will be keen to keep an eye on. IMF stretched the importance of recognising the growing risks, even though we are not anticipating a significant downturn at this stage. This may be the reason why the World Economic Outlook is placing more emphasis on the Multilateral Cooperation, and call for policies as well to reverse the current headwinds and prepare for the forecasted downturn.

As of writing, the concerns about the global economic outlook have resurfaced with IMF warnings and its impact on risk sentiment can be seen in the Asian markets today.

It might be difficult to stay optimistic in such plunging markets. Global equities are in a bear market and investors are moving away from riskier assets. Amid the mayhem, there may still be some buying opportunities if investors are selective about certain stocks.

We are facing a global pandemic that is slowly forcing major countries into lockdown and halting global activity. Investors are therefore tapping into sectors that offer bargains or where they see long-term growth opportunities. The health care sector seems to be on investors’ watchlists.

It should be highlighted not all health care stocks are performing the same way. Our attention turns to two stocks that have so far outperformed amid the coronavirus outbreak. Moderna Inc (NASDAQ: MRNA) In the US markets, Moderna Inc. is standing out.

As several companies are racing against time to create a vaccine for the COVID-19, Moderna Inc. is among the first to develop a vaccine against coronavirus. For a relatively young and small company, the Massachusetts-based biotechnology firm has performed its first human trial of the coronavirus vaccine on Monday. Ever since they received funding from the CEPI to accelerate the development of messenger RNA Vaccine against the novel coronavirus, the biotech company became popular among investors.

Moderna Inc. is among the best-positioned mRNA company with 16 Phase 1 trial started and five out of their first five modalities demonstrating success in the clinic. As of writing, the company’s share price is currently trading at $26.57 after reaching an all-time high of $31.48 last week. Source: Bloomberg Terminal For the past month, the company’s share price is currently up by more than 40%!

The coronavirus vaccine could be a key turning point for the success of Moderna, which is yet to produce a proven product on the market using its mRNA technology. Share Price & Information Moderna, Inc. is a Cambridge, Massachusetts-based biotechnology company focused on drug discovery and drug development based on messenger RNA (mRNA). In January, Moderna announced the development of a vaccine to inhibit COVID-19 coronavirus.

NASDAQ Profile NASDAQ:MRNA Market Cap: 8,741,616,884 Today's High/Low: $29.81/$26.25 Get in touch with your account manager to find out how you can start trading Moderna Inc today. Don't have an account? Sign up here.

Fisher & Paykel Healthcare Corp Ltd (ASX:FPH) In the Australian share market, Fisher & Paykel Healthcare Corp Ltd is among the best performers. The company is a manufacturer, designer and marketer of products and systems for use in respiratory care, acute care, and the treatment of obstructive sleep apnea. Fisher & Paykel Healthcare’s share price added above 40% since the widespread of the COVID-19 (Year to Date).

With a rise of 85% in the last 6 months, the company is currently the best performing stock of the S&P/ASX200. Back-to-Back Upgrades While most companies are downgrading forecasts in this bear market environment, the company has issued two upgrades since the beginning of the year. Vitera, a new full face mask used in the treatment of obstructive sleep apnoea has outperformed in the early stages.

The company also received clearance to sell the mask in the US sooner than expected which contributed meaningfully in driving its share price to new record highs. The company also delivered a strong financial performance for the six months to 30 September 2019: Net profit after tax was up by 24% at $121.2million Operation revenue rose by 12% at $570.9 million The COVID-19 outbreak has substantially increased demand for certain products, which has enabled the company to upgrade its revenue and earnings guidance for the financial year ended 31 March 2020 a couple of times since January. Taking into consideration exchange rate revisions, the company is now expecting: Full-year operating revenue to be approximately $1.24 billion instead of $1.19 billion in November’s guidance.

Net profit after tax to be within the range of approximately $275 million to $280 million instead of approximately $255 million to $265 million back in November. On the supply side, the fact that the company does not have a manufacturing facility in China, they are not expecting major supply disruptions. Overall, the company is also making progress with other major initiatives and is establishing a presence in more countries while undertaking numerous other studies.

The continuous growth of Fisher and Paykel in the near and medium-term is looking promising.

Hawkish and Dovish are two crucial words widely used in our industry whenever there are central bank speeches or talks about monetary policies. But what does it mean? Central banks are more transparent than ever and forex analysts or traders try to dissect the overall tone and language used when central bankers speak to see: How the economy is flaring How interest Rate will change or foresee How the monetary policy will develop over time and affect the value of a country’s currency A hawkish tone means that a central bank is seeing the economy growing too fast and is warning the markets of excessive inflation.

Therefore, to curb inflation and slow economic growth, central banks might increase interest rate which will be positive for the domestic currency. A dovish tone is a complete opposite – The economy is not growing and the central bank is warning against deflation. In other words, there might be interest rate cuts to stimulate the economy which is negative for the domestic Currency.

Put simply, when there is a Hawkish tone, there are talks about tightening monetary policy which will probably lead to interest rate hikes. On the other side, a dovish central bank will use easing or accommodative monetary policy which will result in interest rate cuts. Recently, Major Central Banks of Key economies have turned dovish due to slowing global growth and this week the Reserve Bank of New Zealand joined the dovish chorus as well.

This article is written by a GO Markets Analyst and is based on their independent analysis. They remain fully responsible for the views expressed as well as any remaining error or omissions. Trading Forex and Derivatives carries a high level of risk.

Liquidity Crisis High levels of liquidity happen when there is both supply and demand for an asset, meaning transactions can take place easily. A market is considered to be liquid if it can absorb liquidity trades with significant changes in price. A liquidity crisis is, therefore, an acute shortage or drying up of liquidity.

In simple terms, it occurs when there is a simultaneous increase in demand and a decrease in the supply of liquidity across many financial institutions or businesses. As the impact of the coronavirus has rattles markets, global central bankers and governments are ramping up efforts to address liquidity issues across markets. Gold – A Highly Liquid Asset In times of uncertainties, investors generally seek safety with traditional haven assets like Gold.

Why is Gold also selling off? Gold is set apart as it has a feature of a liquid asset just like cash. Investors are on the hunt for liquidity which is prompting the gold market sell-off.

An environment of thin liquidity and high volatility is forcing investors to unlock capital in gold to fulfil liquidity requirements. Gold was seen outperforming this year which makes it a profitable asset- prompting investors to take profit. As the turmoil in global stocks intensifies, investors are looking for ways to cash in to meet margin calls.

At the same time, the safe-haven status of the gold is being hammered by a stronger US dollar. Despite the Fed’s bold emergency rate cuts, the greenback made an impressive comeback against its peers. Another wave of global easing hits markets, making the US dollar the preferred choice compared to other major currencies.

The unusual tandem between the US dollar and Gold seen since the beginning of the year seems to have also faltered at the start of March. Gold has recently lost some of its haven appeal as investors search for liquidity, but it has remained around elevated levels seen in the past 12 months. On Tuesday, reports of a big stimulus package of more by $1 trillion have helped the gold to rebound slightly Source: Bloomberg Terminal Gold Stocks Gold is a victim of the sell-off because of its outperformance and liquidity features which are beneficial to investors during times of financial crisis.

However, gold miners’ stocks have the potential to rally in anticipation that the price of precious metals will go up once the markets stabilise. In the Australian share market, the rebound on Tuesday was mostly driven by the gold mining stocks, which surged by more than 15% despite a fall in gold price. Source: Bloomberg Terminal It is therefore not uncommon for gold to act as a source of liquidity at the start of a liquidity crisis.

As investors are convinced that central banks’ intervention measures like rate cuts and quantitative easing will inject enough liquidity in the financial market, Gold will likely find buyers.

In the wake of the global financial crisis, the G20 summit has become a popular forum of global governance and cooperation. In the heat of the disaster, G20 members came together to sustain global financial stability. The G20 has been a useful pool of information and decision making that have steered the global financial markets since 2008.

G7 Summit The Group of Seven consists of the most industrialised and advanced countries in the world representing 58% of global net worth and 30% of the world’s economy. The G7 Summit focuses on the broader array of economic and political challenges. G20 Summit The financial crisis in 2008 recognize the era where countries need to seek more cooperation among themselves to promote a sound global financial system.

Therefore, the G20 is primarily dedicated to international economic cooperation and allows China, India and other emerging nations to take a more significant global role. It acknowledges the shift towards emerging economies. G20 accounts for 84% of global investment and 63% of the world’s population.

Argentina has set “Building Consensus for fair and sustainable development” as the slogan for the leaders’ summit this year concentrating on three key priorities “ the future of work, infrastructure for development and food security. ” However, protectionism measures have been the main talks ahead of the summit. In the meeting in Bali earlier this year, all the members agreed that heightened trade and geopolitical tensions are among the most critical downside risks in the short and medium term. The G20 summit is, therefore, the “Golden Opportunity” for Trump and other leaders to engage in trade talks.

Face- to face meetings might be better to ease trade frictions. As of writing, news that China has outlined a series of trade concessions are emerging. Hence, investors are optimistic that the G20 meeting might bring more positive news than anticipated couple of weeks before given that the US-China decided to restart trade negotiations.

The Summit has the potential to move the financial markets, and any headlines will likely go under intense scrutiny. Mark Your Calendar – 30 November – 01 December!! *Follow us on Twitter for more updates regarding the upcoming G20 summit

Fundamental Analysis: Macro Factors The rapidly growing global interconnectedness means that the health of one country's economy can impact the world markets. As a result, traders generally follow the economic calendar to ensure that they do not miss out on any relevant indicators that may signal a move in the financial markets. In this article, we are going to review some major macroeconomic factors.

Economic Growth It is essential to understand how an economy grows to recognize the current economic environment in which an individual is investing and to predict how the market will move. In broad terms, economic growth is mainly driven by: Consumer Spending Business Investment Economic Growth is widely measured by Gross Domestic Product (GDP) which is defined as the total value of goods and services provided in a country during one year. If the health of the economy is robust, individuals and investors feel confident about the economy, which will likely boost consumer spending and business investment.

If the economy is weak, individuals would most probably save rather than spending to prepare for difficult situations. Similarly, investors will be more cautious and show some reluctance in investing in riskier assets. They will also likely seek safety with safe-haven assets.

Recently, we saw that as and when economic indicators fueled the fears of a global economic slowdown, investors seek safety with gold or other safe-havens. Employment Another significant economic data release is the Labour report. Every month, investors look at the three main components of the employment report to gauge the strength of the economy: Jobs creation: The number of new jobs created helps to assess whether the economy is growing.

Generally, a large number of new jobs is positive and is a sign that the economy is flourishing. When the numbers begin to fall, it can signal a slowing economy. Unemployment rate: Rather than the actual monthly figure, analysts normally will observe the trend in the rate to see if the labour market is contracting or expanding.

Unemployment rate helps to determine the inflationary and interest rate expectations. For example, any figure below the Non-Accelerating Inflation Rate of Unemployment (NAIRU) level will force the markets to begin to factor in a higher inflation rate. Wage Growth: Wages are the biggest indicator of consumer spending but do also have a flipside.

It can be a significant cost for a business, but it is also a source of spending and consequently means revenue and profit for a business. Even though analysing its effect on the economy can be complexed, traders tend to monitor wage growth to gauge future interest rate expectations. Inflation Inflation is an important economic concept.

It is a sustained rise in overall price levels. For trading purposes, we will try to keep it simple. The rate of inflation is important as it depicts the rate at which the real value of an investment is eroded and the loss in spending or purchasing power over time.

High inflation normally signals that the economy is overheating, while moderate inflation is often associated with economic growth as it means businesses and consumers are spending more money on goods and services. Consumer Price Index (CPI) and Producer Price Index (PPI) are the most followed indicators aside from other inflationary pressures widely monitored by traders. Interest Rates Interest rates can have a rippling effect on the economy, which is why investors generally focused on forecasting any changes in interest rate to make better financial decisions.

Any changes in interest rate can cause an immediate reaction in the financial markets even though it may take time to see the actual effects on the economy. To understand the various economic impacts, we will analyze the effects of raising interest rates in relation to consumer spending and investment. Higher interest rates mean: Higher borrowing costs Higher mortgage repayments More incentive to save than to spend Reduced consumer and business confidence.

Both consumers and investors are less willing to spend and invest in riskier assets. All in all, a rise in interest rate will reduce consumer spending and investment. Inflation and economic growth will, therefore, tend to be lower.

Hence, central banks will use the interest rate as a tool to curb or boost inflation to reach the desired level of economic growth. Investors are keen to monitor and analyze economic indicators to foresee the next move by Central banks as any changes in interest rate can create investment opportunities.