市场资讯及洞察

February opens with a policy-heavy tone led by Australia’s RBA decision, while Japan provides the core macro anchors through GDP and inflation updates. In contrast, China’s calendar lightens due to the Spring Festival, shifting attention to liquidity and policy headlines. Across the region, a firmer USD and softer metals continue to frame cross-asset performance, especially for commodity-linked currencies.

Australia: RBA

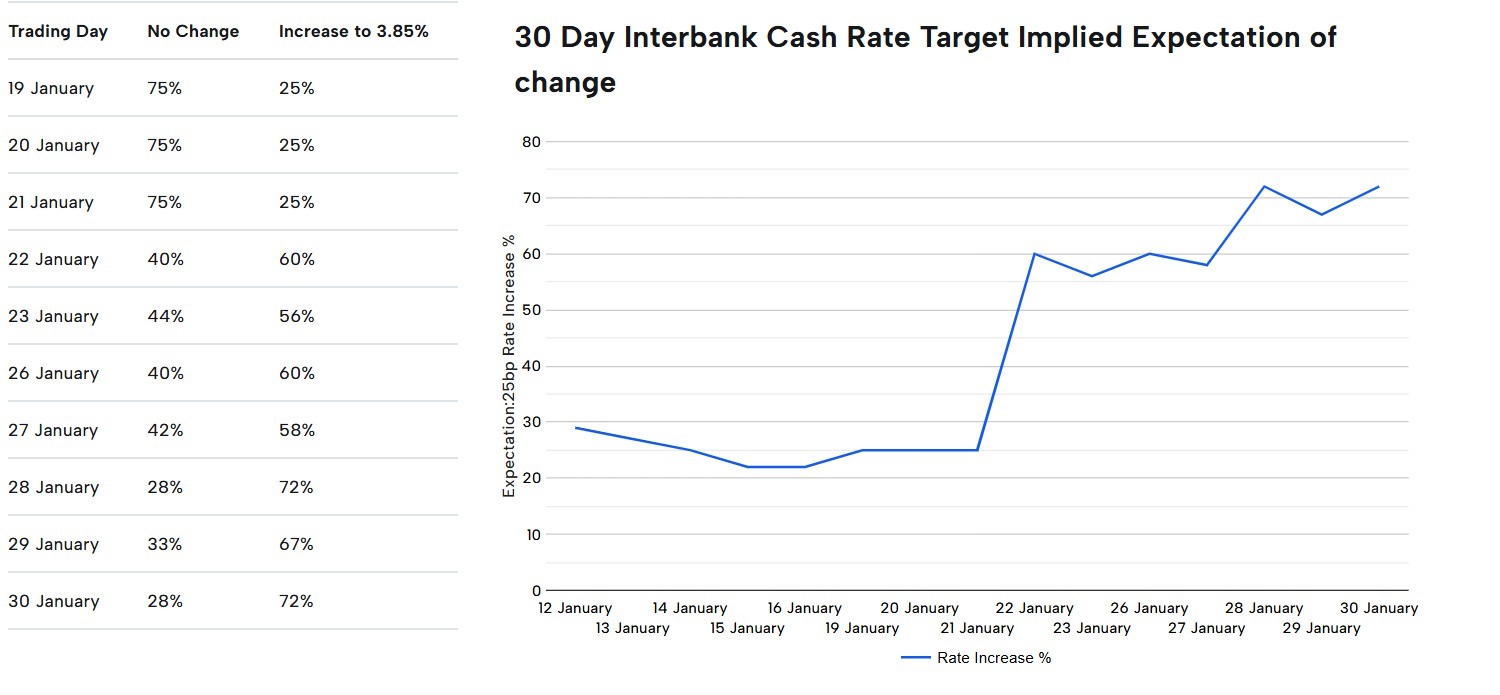

Australia begins February with a policy-driven focus as the Reserve Bank of Australia (RBA) delivers its monetary policy decision, setting the month’s initial tone for rates, currency, and equities. While markets had priced around a 70% chance of a hike as of 30 January, expectations remain highly sensitive to evolving data and RBA commentary.

Key dates

- RBA Monetary Policy Decision: 2:30 pm, 3 February (AEDT)

- Wage Price Index (WPI): 11:30 am, 18 February (AEDT)

- Labour Force: 11:30 am, 19 February (AEDT)

What markets look for

Aussie traders will gauge whether the RBA reinforces a data‑dependent stance or shifts more decisively toward tightening.

Wage and labour data will be central in testing inflation persistence, while the next CPI reading anchors positioning heading into March. A balanced or mildly hawkish tone could keep short‑term yields elevated and limit downside in the AUD.

Market sensitivities

AUD and ASX performance will primarily reflect the RBA’s policy tone and broader USD momentum, while resource‑linked sectors should continue to track metals and bulk commodity trends.

The February earnings season, highlighted by CBA and CSL (11 Feb), BHP (17 Feb), and Rio Tinto (19 Feb), is also set to reintroduce stock‑specific drivers once the initial policy focus fades.

Australia: CPI

Australia’s February Consumer Price Index (CPI) release will be a key post‑RBA event, offering the clearest read on whether domestic inflation pressures are easing in line with the central bank’s expectations.

The data following the RBA’s February policy decision and could quickly reset rate path probabilities reflected in ASX futures pricing.

Key dates

- Consumer Price Index (CPI): 11:30 am, 25 February (AEDT)

What markets look for

Markets will focus on whether trimmed‑mean and services inflation components show further moderation.

Persistent strength in non‑tradables or wage‑related sectors could reinforce expectations for additional tightening later in Q1, while a softer headline would support the view that policy rates have peaked.

Market sensitivities

A stronger‑than‑expected CPI print would likely lift front‑end yields and support the AUD, while a downside surprise could weigh on the currency and flatten the yield curve.

Equity sentiment may diverge and financials could find relief from a pause bias, whereas rate‑sensitive sectors like real estate and consumer discretionary would benefit most from a cooler inflation read.

Japan: Q4 GDP

Japan’s Q4 GDP release will be a key reference point for how firmly the recovery is progressing after recent quarters of uneven growth momentum. Arriving ahead of the Tokyo CPI print, it helps shape expectations for domestic demand, external trade performance, and how much scope policymakers have to adjust their stance without derailing activity.

Key dates

- Q4 GDP: 11:50 pm, 15 February (GMT)/ 10:50 am, 16 February (AEDT)

What markets look for

Investors pay close attention to the balance between consumption, business investment, and net exports to judge whether growth is broad‑based or narrowly supported.

A stronger‑than‑expected print tends to reinforce confidence in Japan’s expansion story, while a weaker outcome can revive concerns about stagnation and delay expectations for any meaningful policy shift.

Japan: Tokyo CPI

Tokyo’s latest inflation reading shows headline CPI easing to 1.5% year‑on‑year in January from 2.0% in December 2025, dipping further below the recent peaks seen during the post‑pandemic upswing.

The CPI release offers one of the timeliest reads on Japan’s inflation pulse and is closely watched as a lead indicator for nationwide price trends.

Coming late in the month, it serves as a check on whether the recent inflation upswing is sustaining at levels consistent with policymakers’ many objectives.

- Tokyo CPI: 11:30 pm, 26 February (GMT)/ 10:30 am, 27 February (AEDT)

What markets look for

Attention centres on core measures that strip out volatile components, alongside services prices, to see whether underlying inflation is holding near target or drifting lower.

A firmer profile strengthens the case that Japan is exiting its low‑inflation regime, while softer readings suggest that price pressures remain fragile and dependent on external factors.

Market sensitivities

A hotter‑than‑expected Tokyo CPI print can push Japanese yields higher and lend support to the yen, often translating into pressure on exporter‑heavy equity names.

Conversely, a softer outcome tends to ease yield pressures, weaken the yen, and provide some relief to equity sectors that benefit from a more accommodative policy backdrop.

China

China’s February macro calendar is structurally lighter due to Spring Festival timing.

The National Bureau of Statistics of China notes that some releases are adjusted around Spring Festival timing, with the February PMI scheduled for early March leaving markets without major domestic data anchors for much of the month.

Key dates

- Spring Festival: 17 February to 3 March

What markets look for

Markets turn their focus to policy signals out of Beijing — think targeted stimulus or liquidity injections, as well as shifts in funding conditions and flows responding to global risk sentiment or USD moves.

Trade and tariff rhetoric, or surprise consumption measures like expanded trade-in subsidies and festive spending incentives recently flagged by the Ministry of Commerce, often spark sharper reactions than the usual data releases.

Market sensitivities

CNH and CNY pairs turn more reactive to USD flows and external headlines, often amplifying volatility in regional equities, commodity currencies like AUD, and China-exposed EM assets.

Holiday-thinned liquidity elevates headline risk, particularly in materials (iron ore, copper), tech hardware supply chains, and regional financials, where policy surprises or US tariff updates can trigger 1–2% daily index swings.

热门话题

大家知道美国长期投资神话传奇人物巴菲特管理的伯克希尔公布的最新业绩报表显示,其2022年第二季度的投资损失高达430亿美元。当然这很大程度是由于美股在第二季度大幅回调所导致的。但是相比于散户通常进行的割肉操作,巴菲特则继续在第二季度连续加仓美国西部石油公司,成为了市场的焦点。面对美国经济衰退的不确定性,为什么巴菲特还要加仓石油股?也许,他看重的,并不是需求和供应,而是如果未来爆发某些不确定性,这些不确定性将会引起油价的巨大变化。大家知道,今年的石油,天然气以及农产品都因为俄乌战争而出现了大幅上涨。而这些生活中的必需品也带动了全世界的物价在今年出现了几十年来最高的涨幅。今天我们就和大家聊一下石油,天然气和农产品这三大主要交易商品中,未来的走势依靠的是什么?在几周之前我们说过有关石油的问题。当时拜登为了压低油价,不但和美国国内巨头开会要求增产,更是飞去了中东碰了一鼻子灰,被沙特在记者招待会上公开打脸说没有额外产能。但是仅仅过了一个月不到,OPEC欧佩克组织就宣布了将会在8月开始增产每天64万桶石油的消息。完美诠释了什么叫:不见兔子不撒鹰。你美国的利益没给到位,那就是没有多余产能。而当桌下协议达成了,就是可以随时增产。

但是不得不说,自从欧佩克答应增产以后,油价就从120美元附近开始回落,在本周一美国石油报价只有87美元一桶,降幅高达25%以上。而石油,是通货膨胀中最重要的一个因素之一,有句话说,石油价格每上涨30%美元,就会影响美国GDP 1%。换句话说,油价从80美元上涨到105美元,那美国GDP就会下跌1%。他们之间是30:1 的关系。而这个关系对包括中国,日本在内的经济体同样适用。甚至比例更小。因为中日等国对石油的依赖程度更高。石油不仅仅可以提炼成汽油和柴油,还可以提炼成航空煤油和航海柴油。并且也是制作聚乙烯等主要化学品的主要原料。换句话说,油价上涨,不仅仅是民众开支上涨,同时会因为物流成本上涨,引发全产业链的价格上涨。因此在石油,天然气和农产品中,石油对于经济的影响是最大的。所以从7月之后油价的下跌,也给我们过去半年持续紧绷的神经带来了一丝放松:如果油价可以长期保持在100美元以下,那未来通胀的压力就会比预期要轻松很多了。但是问题来了:大家不要得意太早。为什么国际油价会下跌?除了欧佩克同意增产以外,更加重要的一个因素就是:市场预计未来一段时间,全世界使用石油的需求将会疲软。那谁是石油最大的进口国呢?就是中国。换句话说,国际投资者预测,中国未来一段时间对于石油的需求量将不会特别多。这是好事还是坏事?对于经济来说,当然是坏事了。只有汽车不跑,飞机不飞,化工厂不开足马力,才不会用这么多油。但是这就意味着经济活动在减少,意味着今年初定的目标实现难度在不断加大。所以油价下跌可以减轻我们生活成本,但是也意味着国际市场对于全世界主要的用油大国未来的预期并不乐观。

再来说一下天然气。大家都以为天然气和石油是一个东西。首先我们要清楚,天然气和石油不是一个产品,天然气不是从石油里提炼出来的。相比于石油,天然气属于清洁能源,其燃烧所产生的污染更小。因此被广泛用于发电和取暖。而又因为其产地不是分布在全世界,因此世界上主要国家里,只有美国,俄罗斯和澳洲等少数国家可以自己用不完还出口。那问题就来了:欧洲大部分地区不产天然气,因此过去一直从俄罗斯通过管道直接进口,又快又便宜。但是今年俄乌战争之后,未来很长一段时间,西方对于俄罗斯的制裁都不会停止,就算战争结束了,这制裁也不会短期内停。而作为反制,俄罗斯也一定会使用天然气作为筹码来谈判。那根据目前的新闻,欧洲内部也出现了分裂:西欧和北欧是准备冻死也不用俄罗斯的天然气了。而意大利和东部地区则强调一定还是要用。而到目前为止,澳洲和美国就算24小时不停生产,依然无法全部100%替代俄罗斯对于欧洲的天然气供应量。因此未来6个月,尤其是临近冬天之后,欧洲和俄罗斯在天然气问题上将会更加兵戎相见。

最后来说一下农产品,主要是大麦小麦和大豆。我们知道世界主要的农作物产区分别是:俄罗斯,乌克兰,亚洲部分地区,和南美。其中俄罗斯和乌克兰占据全世界农作物出口比例超过20%以上,部分产品甚至达到40%。而中国和越南等亚洲国家在今年上半年很多农业大省也遇到了疫情,所以,大家应该知道,这农产品未来6-12个月的总体供应量对比去年将会出现很大的降幅。那就算总需求不变,全世界每天吃的量一样,因为东西少了,价格就自然会上去。而且!如果俄罗斯和乌克兰战争不停,农产品出口无法恢复到战前的话,这些产品的价格在有国家可以增产替代之前,都会是一个很麻烦的难题。

最后多说一句,也只能说一句了,如果台海未来出现更大的问题,那台湾作为世界最大的芯片供应商,将会意味着全世界的电子产品,汽车,手机和很多家电都会无法完成组装了。而芯片工厂可不是服装厂,最少需要3-5年才能造一个,而且极其昂贵,现在台积电在美国准备建造的新组装工厂的预算是30-50亿美金一个厂。总结来说,未来半年-12个月内,有多个因素会影响市场:中国的清零政策什么时候打开,中国下半年的经济会反弹还是疲软,俄乌战争什么时候结束,俄罗斯被限制出口的那些产品会不会有改变,以及全世界的疫情控制是否可以越来越好。这些因素,其中每一个因素都影响这你我生活中的产品价格。而作为我们普通人,需要做的,就是知道这些因果关系,不仅仅可以给你增加饭桌上的谈资,更重要的是让你看的清未来会发生什么。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Mike Huang | GO Markets 销售总监

热门话题

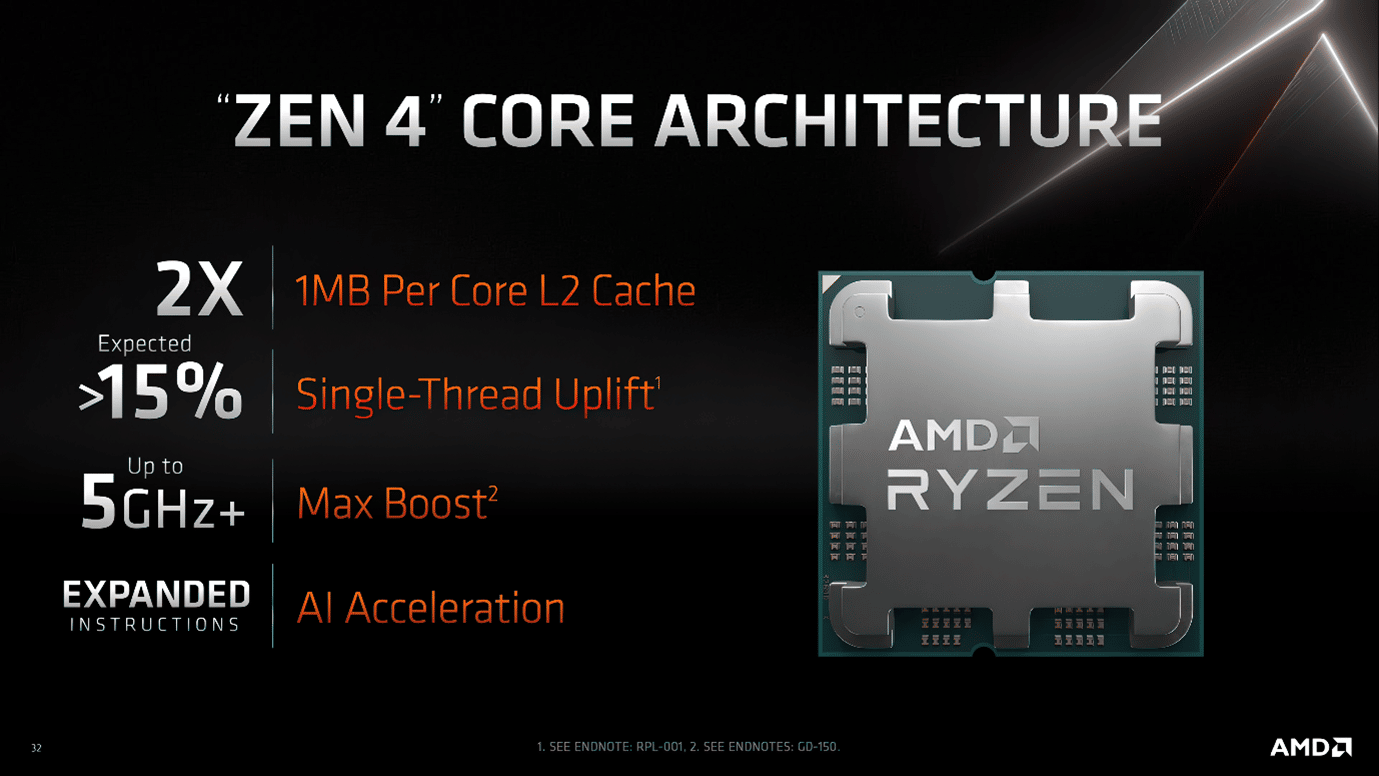

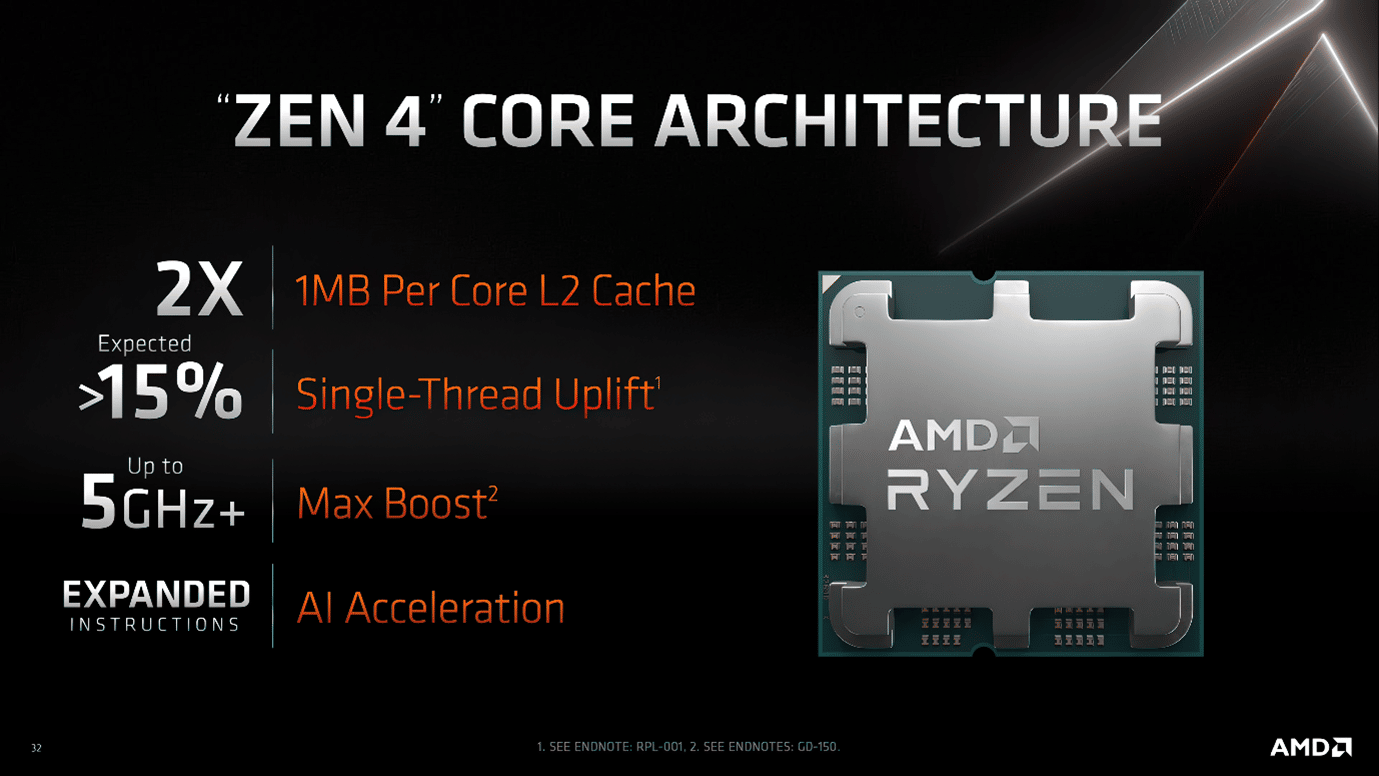

之前在AMD公司 2022 年第二季度财报电话会议上,AMD首席执行官Lisa Su 宣布,该公司的5nm Ryzen 7000处理器将会是首批上市的Zen 4 型号,将于本季度晚些时候到货。AMD Ryzen 7000 系列处理器是Team Red 强大的 Zen 3 Ryzen 5000 系列处理器的下一代后续产品,新芯片将采用AMD Zen 4 5nm 架构,这是其与英特尔竞争的重要技术优势,特别是考虑到Intel在 2021 年成功推出英特尔Alder Lake系列处理器。不得不说,Intel的12系显卡摒弃了挤牙膏的传统,属实是一次性能的飞跃。

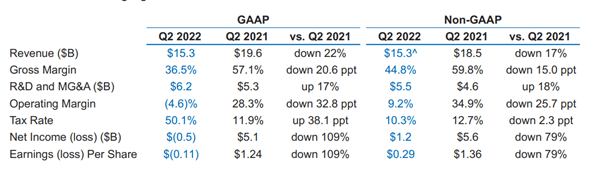

(Source:AMD)Advanced Micro Devices, Inc.超威半导体公司,创立于1969年,是一家专注于微处理器和相关技术设计的跨国大型企业,总部位于加州。1979年,AMD 在纳斯达克上市。最初AMD拥有晶圆厂来制造其设计的芯片,但是在2009年进行拆分后,其成为了无厂的半导体公司。到目前为止,AMD的主要产品是中央处理器,图形处理器,主板芯片组和电脑存储器。AMD是目前除Intel外,最大的X86架构的微处理器供应商,自收购冶天科技以后,则成为除了英伟达和将发布独立显卡的英特尔以外仅有的独立图形处理器供应商,自此成为一家同时拥有中央处理器和图形处理器技术的半导体公司,也是唯一可与英特尔和英伟达匹敌的厂商。AMD 从Lisa Su任命为CEO 之后制定了低成本,高性价比的发展战略,并且沿用至今。这个战略的核心思路就是不断地精简成本,提高运营和销售的效率。AMD公司的产品主打的就是高性价比,从2018年开始,“AMD Yes”的呼声越来越高。在2018年,AMD Ryzen 5 2400G 和 Ryzen 3 2200G 的cpu的热销使得AMD的销量暴涨。一直到之后Zen2和Zen3,AMD 在Cpu市场上的份额剧增。AMD 的业绩与英特尔最近的收益报告形成了鲜明对比。英特尔报告称,该季度亏损5 亿美元这是数十年来的首次季度亏损,并宣布已将Xeon Sapphire Rapids处理器的产量增长的计划推迟到明年。英特尔还宣布,正在逐步减少其基于Optane 技术的产品。

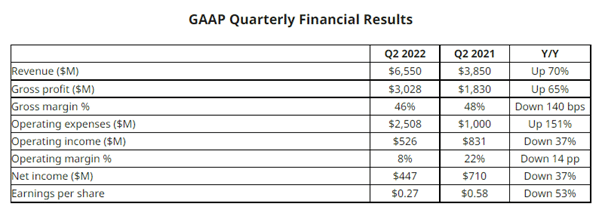

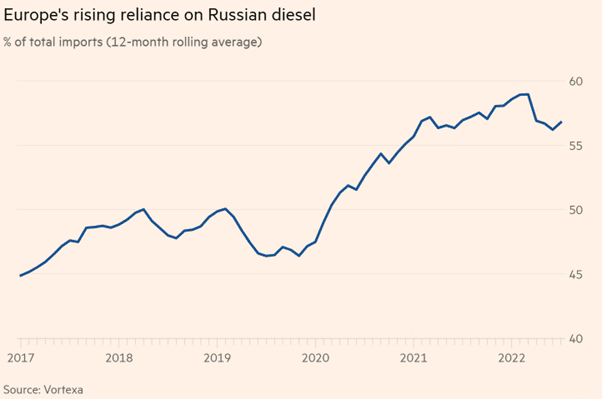

(Source:Intel Report)相比之下,AMD在第二季度的财报表现出色,收入接近66亿美金,同比去年增长了70%。根据CPUBenchmark.net 的市场份额数据,自2016 年第三季度以来,英特尔在2016 年第三季度的市场份额为82.5%,而 AMD 为 17.5%。然而,截至2022 年第二季度,英特尔的份额已降至64.7%,而 AMD 的份额已攀升至35.2%。

(Source:AMD Report)在这个阶段AMD似乎正在全力以赴,准备按时推出其Ryzen 7000 CPU、RDNA 3 GPU 和 EPYC Genoa 数据中心处理器。Su 还宣布,该公司将在今年晚些时候推出其高端RDNA 3 Navi 3X GPU,并确认其5nm EPYC Genoa 服务器芯片有望在今年推出。在价格方面,Ryzen 5 最有可能低至299澳元,Ryzen 9 芯片售价高达849澳元。AMD 将于 8 月 5 日独家展示AM5 主板,可能会深入研究Ryzen 7000 系列处理器。如果属实,这一事件也可能会让英特尔头疼不已。说回到AMD公司,自从前段时间股价触碰到了71.75区间阻力带都开始快速回调,目前已经快速反弹到了98.09附近。市场上多家公司给予了AMD目前股价被低估的建议。整体多家公司的估值汇总,AMD目标价格在127-132之间。总结来说,期待着AMD zen4 架构的新品ryzen 7000的亮眼表现吧。俄乌战争之后,欧洲想要摆脱俄罗斯能源依赖?不现实。俄乌战争之后,美国英国等方面对于俄罗斯出口进行了诸多限制。能源价格在这个时期上涨快速。但是,目前看来,欧洲方面对于俄罗斯的能源依赖只增不减。7月份数据显示,欧洲从俄罗斯进口的柴油数量比同期超过了20%以上,表明了欧洲方面想要摆脱对俄罗斯的能源依赖暂时没戏。同比去年7月份,欧洲每天从俄罗斯进口柴油增加了近69万桶。近年来,在车辆和制造业方面,欧洲对于俄罗斯柴油供应也是稳步上升。数据显示,俄罗斯出口的柴油占该地区柴油进口的一半以上。

欧洲对于全球能源安全表示担忧,欧盟上个月放松了对俄罗斯石油公司等的制裁,允许欧洲公司与它们就运往第三国的石油进行交易。欧盟之前表示,在明年2月份之前将其俄罗斯柴油进口量降至零可谓是夸下海口。但从目前看来,欧洲想要摆脱对俄罗斯的能源依赖基本上是不现实的事情。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Neo Yuan | GO Markets 助理分析师

热门话题

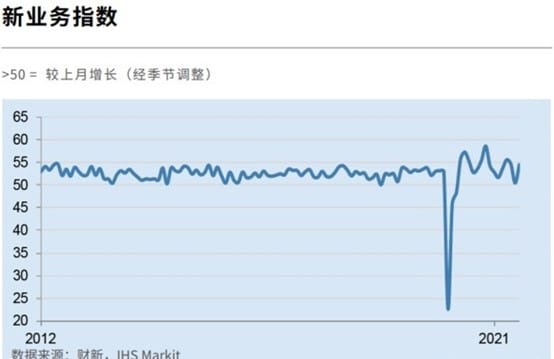

8月3日公布的7月财新中国通用服务业经营活动指数(服务业PMI)录得55.5,较6月上升1.0个百分点,连续第二个月位于扩张区间,并且创2021年5月以来新高。此前公布的7月财新中国制造业PMI下降1.3个百分点至50.4,仍位于扩张区间,制造业PMI降幅大于服务业PMI升幅,拖累财新中国综合PMI降至54.0,较6月回落1.3个百分点,显示中国企业生产经营活动扩张速度放缓。财新中国服务业PMI走势与国家统计局并不一致,其他两个PMI则走势相同。统计局公布的7月制造业PMI回落1.2个百分点至49.0,再度落入收缩区间,服务业PMI下降1.5个百分点至52.8;综合PMI产出指数录得52.5,低于6月1.6个百分点。

从分项数据看,7月服务业供给和需求继续回暖,经营活动指数和新订单指数均在扩张区间小幅上升,分别升至近15个月来和近九个月来最高。受调查企业反映,最近防疫措施放宽支撑产出增长和客户需求改善。不过,仍有部分企业表示经营活动继续受疫情限制。此外,7月新出口订单指数在收缩区间回落,显示外需仍相对较弱。

尽管服务业供需逐渐恢复,但就业持续恶化。7月服务业就业指数连续第七个月落在荣枯线以下,且较6月小幅回落。这主要是因为企业为控制成本而压缩用工规模,并且在员工自愿离职后没有填补空缺。不过,由于企业复工复产,经营状况日趋正常,服务业积压业务量指数自2021年7月来首次落入收缩区间。

7月食品、燃料、原料和用工等费用上涨,导致服务业投入价格指数在扩张区间上扬,结束了2022年4月以来的回落趋势。由于投入成本增加,服务业出厂价格指数连续第三个月高于临界点,但受需求疲弱的限制,加价幅度有限。由于7月疫情形势的向好和管控措施的放松,助力经济景气度持续恢复。此前受疫情影响更大的服务业恢复势头较制造业更为强劲。供给和需求持续改善,供强需弱格局维持;就业市场收缩明显;企业成本端价格稳中有升,收费端价格平稳,企业盈利面临挑战;市场乐观情绪维持,但对经济和疫情前景亦有担忧。随着服务业经营活动继续好转,企业界信心增强,7月经营预期指数升至2021年12月来最高。多数企业对于疫情将会完全受控比较乐观,对于政府的防疫措施也有预期,认为客户需求将进一步转强,同时公司有扩张计划,并且国家有扶持政策托底。在下半年由于世界经济的颓势,外需可能面临不确定。而且中美对抗及其他地缘政治事件也给世界经济复苏带来很大的不稳定感。在保经济增长的预期下,下半年在基础设施投资,扩大内需和保就业方面的压力就显得非常大,而服务业提供了大量的就业机会,服务业及内需复苏具备长期战略意义。目前看二季度主要宏观经济指标显示,此轮疫情对经济的短期冲击已逐步消退,三季度将是经济修复的重要窗口期,中国经济最黑暗的冰点时刻已经过去了。投资者的信心,也已经慢慢恢复。随着疫情形势的向好和管控措施的放松,生产物流逐步恢复、产业链供应链逐步畅通,经济也开始慢慢重回增长区间。股市作为经济的先行指标,也早已反映了中国经济最困难的时候已经过去了。既然最悲观的时候已经过去,那么未来就是行情修复的时候,投资机会也开始慢慢出现。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Jason Zhang | GO Markets 专业分析师

热门话题

澳联储加息50个基点,符合市场预期,澳股下午回暖明显,指数收小阳线结束。11大板块8个上涨,但能源、原材料均下跌、地产板块领跌、美股股指期货当前下跌。受佩洛西行程影响,造成地区不安因素,若爆发地域局部冲突,美股将受一定影响。

上一周,我们在美联储议息会议召开的时候,提到市场即将迎来转折,目前看无论是纳指还是黄金的走势都在我们推演的范围内。我们先来看看近期这些主要产品的走势:美元指数目前来到了105.5附近,日内即将触及105的低位。上周的时候还在107附近震荡,随着美国加息预期的减弱,美元越来越多的多头仓位开始获利了结,并且开始看空。这就导致美元的回调较为严重,从日线级别来看,连续4根大阴线将美元指数拉平只下跌前的高点,105-105.5这也是一个关键区间,如果后续美元指数跌破区间,下方下跌空间将打开,回调可能会更加到位。虽然现在美元在加息周期当中,但也可以适当布局空单,下方101.5附近的支撑较强,可作为获利参考位置。

黄金目前已经反弹至接近1800的位置,我们在1676的时候提示过支撑位可以考虑开始建仓试探,在黄金1720以及1750附近的时候都有提示行情即将出现翻转,是时候转换做空的态度反向做多,加之近期地缘政治的紧张局势,进一步推升了黄金的价格体现了其避险的属性,在1800整数关口附近可能会拉扯一段时间,同时也是风格保守的投资者获利了结或者部分平仓的机会。后续如果站稳1800之上,那么随着通胀的走高,黄金可能还会继续受到投资者青睐。

纳指方面,目前已经来到上一周预告的13000点,并且承压,但是触及13000点就进一步加大了翻转的可能性。各大公司的财报也将会陆续公布,原油价格的持续回落大大增加了通胀即将见顶的可能性,那么利空出尽就是利好了。结合美股衰退周期一般在8-12个月左右的特性,那么纳指后续突破阻力,站稳13000站上13200的可能性将会增加。目前的策略是逢低做多。

原油方面,在进入7月以来,原油的价格大都在100之下运行,符合我们长期的看空原油的预期。在俄乌冲突之后,我们的价格锚点理论就认为,很难有基本面的时间导致原油冲破冲突时的最高点,除非产生更大的冲突。随着欧佩克领导人的意外死亡,原油价格也一蹶不振,并且近期即将召开的欧佩克会议可能会提出更加大幅度的增产计划,会进一步推进原油的下跌,交易思路上依旧是逢高做空。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Rick Shao | GO Markets 专业分析师

Moderna Inc. (MRNA) reported its Q2 financial results before the opening bell on Wall Street on Wednesday. The American biotechnology company posted results that beat expectations, sending the stock higher at the open. The company reported revenue of $4.749 billion for the quarter vs. $4.097 billion expected.

Earnings per share reported at $5.24 per share vs. $4.58 per share estimate. "Today's earnings represent a strong second quarter performance, with $10.8 billion in revenue for the first half of the year. We continue to have advance purchase agreements for expected delivery in 2022 of around $21 billion of sales. Given our strong financial position and commercial momentum, we are announcing today that the Board of Directors has approved a new share repurchase program for $3 billion," Stéphane Bancel, CEO of the company said in a press release. "Despite the slowing economy and challenges in the biotech industry, Moderna is in a unique position: a platform to drive scale and speed in research of new medicines, a strong balance sheet with $18 billion of cash and an agile, mission-driven team of over 3,400 people and growing.

We will continue to invest and grow as we have never been as optimistic about Moderna's future. Right now, we have four infectious disease vaccines in Phase 3 trials, and later this year, we expect important data from proof-of-concept studies in rare diseases and immuno-oncology. Our teams are actively working to prepare these new product launches to help patients and drive growth.

This is an exciting time for Moderna as we continue to see significant scientific and business momentum," Bancel concluded. Moderna Inc. (MRNA) chart The stock was up by around 14% on Wednesday at $187.11 a share. Here is how the stock has performed in the past year: 1 Month +16.71% 3 Month +20.11% Year-to-date -26.68% 1 Year -55.56% Moderna price targets SVB Leerink $77 Piper Sandler $214 Morgan Stanley $199 Deutsche Bank $155 UBS $221 B of A Securities $180 Moderna is the 180 th largest company in the world with a market cap of $74.57 billion.

You can trade Moderna Inc. (MRNA) and many other stocks from the NYSE, NASDAQ, HKEX and the ASX with GO Markets as a Share CFD. Sources: Moderna Inc., TradingView, MetaTrader 5, Benzinga, CompaniesMarketCap

热门话题

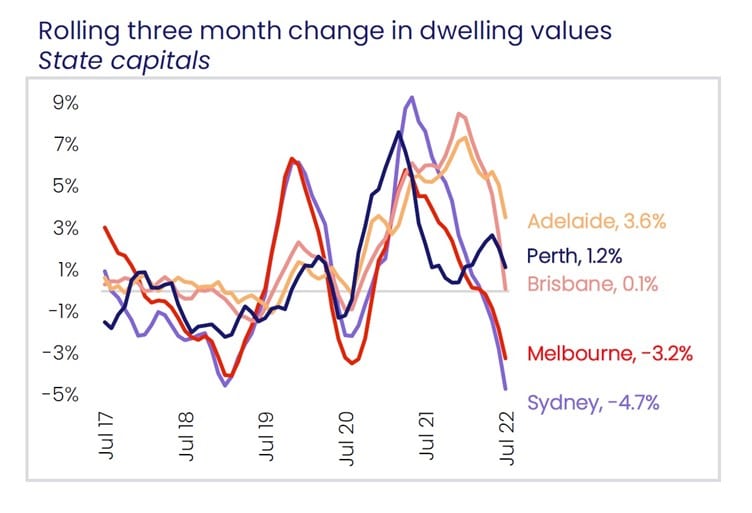

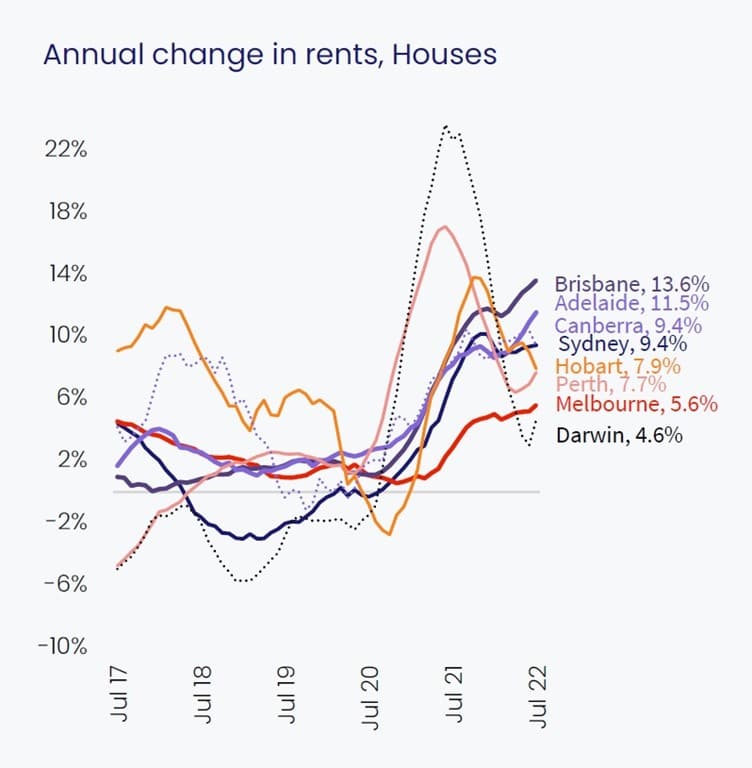

5月份以来,澳洲房价下跌速度平均为1%每月。自5月初以来,澳大利亚房地产中值已下降至不足75万澳元(包括独栋房屋和公寓)。这是澳大利亚自全球金融危机和1980年代经济衰退以来“房价下跌最快的速度” 。悉尼的房价中值在7月份单月下降了2.2%(其季度跌幅为4.7%)。墨尔本和霍巴特的房价也出现了大幅下跌,上个月这两个城市的房价都下跌了1.5%。由于2020年之后,房价上涨幅度超过30%,假如全澳房价下跌了15%,那价格也就是回到2021年4月左右的水平,回落顶峰将在2023年出现。各大金融机构的预测如下:AMP Capital:到2023年底,下跌$13.55万(跌幅15%)澳洲联邦银行:2023年底,下跌 $108,240(12%)西太银行:到2023年底,下跌$103,750(11.5%)澳洲国民银行:到2023年底,下跌$103,750(11.5%)澳新银行:到2023年底,下跌$99,220 (11%)

未来如果澳洲RBA继续加息,现金利率将上升至1.85%,那么贷款利率将突破4%。不过还贷成本上升,也导致了房东将成本转嫁到租金上,澳洲租金目前经历了大幅度上涨,涨幅超过10%,并且还没有到头的迹象。

近期国际局势比较复杂,中美关系比较微妙,近期佩洛西的举措可能让矛盾进一步升级。因此,对于未来中澳贸易、铁矿石出口等都会产生一定影响。在经济持续下滑、加息还在继续的背景下,出现政治对经济的负面干扰则会对房市产生进一步压力。最终造成购买力下降,购买人数减少,流动性资金减少。

未来可以作为房市参考的有股票:REA,作为澳洲最大房产买卖网站的龙头,realestate的股价将反映出未来人们对于房价走势的预期。并且,股票市场往往优先于房地产市场6-12个月。就好比2020年股市反弹和房市反弹的周期类似。因此,我们需要关注的是,加息周期到几月结束,结束后半年房市能否停止下跌。以及房地产相关的股票市场,能否在下半年企稳,不再创出新低。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Jacky Wang | GO Markets 中文部分析主管