市场资讯及洞察

周三的美国通货膨胀数据是本周的核心,但随着石油价格接近七个月高点,比特币(BTC)情绪发生变化,澳元处于三年高位,交易者在未来一周还有很多工作要做。

事实速览

- 美国通货膨胀率(二月)是降息定价和股票方向的关键二元事件。

- 布伦特原油交易价格约为82-84美元/桶,接近七个月高点,伊朗/霍尔木兹紧张局势引发的地缘政治风险溢价为4至10美元。

- 截至3月6日,比特币的交易价格已超过7万美元,如果本周保持不变,则可能出现趋势变化。

美国:通货膨胀是焦点

上个月的美国通胀数据显示,物价同比上涨2.4%,仍远高于美联储2%的目标。

将于周三公布的2月份通货膨胀率将受到审查,看是否有迹象表明关税转嫁或能源成本上涨正在推动价格回升,或者缓慢的下跌趋势是否仍然完好无损。

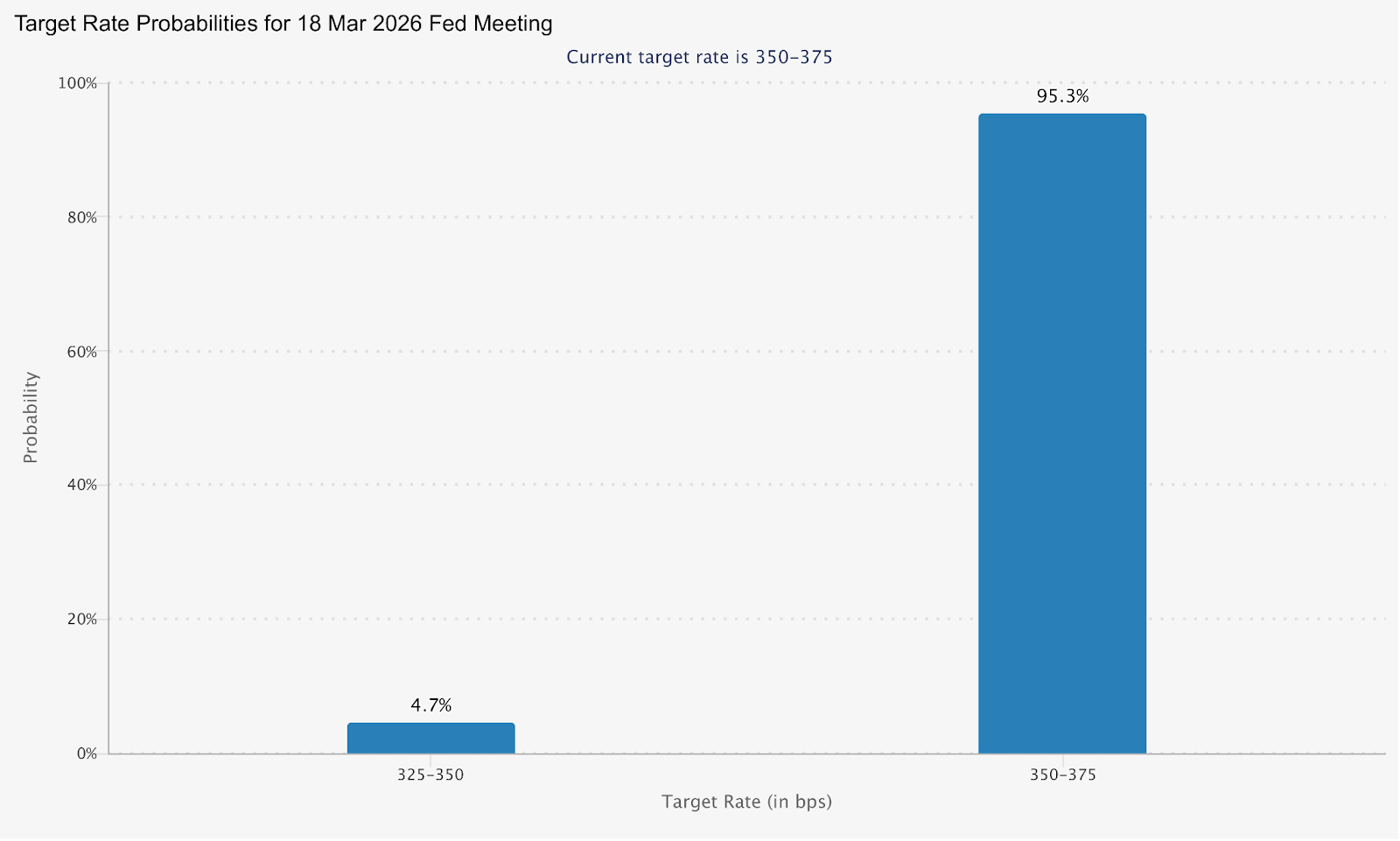

3月17日至18日的联邦公开市场委员会会议现在估计,削减的可能性仅为4.7%。本周的通胀数据高于预期,可能会进一步推高降息预期。

疲软的解读为新的削减定价和风险资产的潜在救济打开了大门。

重要日期

- 美国通货膨胀率(二月份CPI): 3 月 11 日星期三上午 12:30(澳大利亚东部夏令时间)

监视器

- 核心通货膨胀与总体通货膨胀的差异是商品价格关税转嫁的证据。

- 2年期和10年期美国国债收益率对印刷品的敏感度。

- 在3月18日联邦公开市场委员会做出决定之前,美元走势和联邦观察重新定价。

油:升高且对事件敏感

布伦特原油目前的交易价格约为每桶83-85美元,52周区间为58.40美元至85.12美元,反映了中东冲突引发的戏剧性走势。

分析师估计,石油的地缘政治风险溢价已经从1月份的62.02美元上调至每桶4至10美元,而2026年布伦特原油的平均预测已从1月份的62.02美元上调至63.85美元/桶。

环境影响评估的《短期能源展望》预测,2026年布伦特原油平均价格为58美元/桶,远低于目前的现货价格。

现货和预测基线之间的差距可能成为本周交易者的有用框架:来自中东的任何缓和局势信号都可能迅速缩小这一差距。

监视器

- 霍尔木兹海峡的事态发展以及伊朗核谈判发出的任何外交信号。

- 环境影响评估每周石油库存数据。

- 石油对通货膨胀预期的影响以及它是否改变了央行的态势。

- 能源板块股票相对于大盘的表现。

比特币:情绪观察

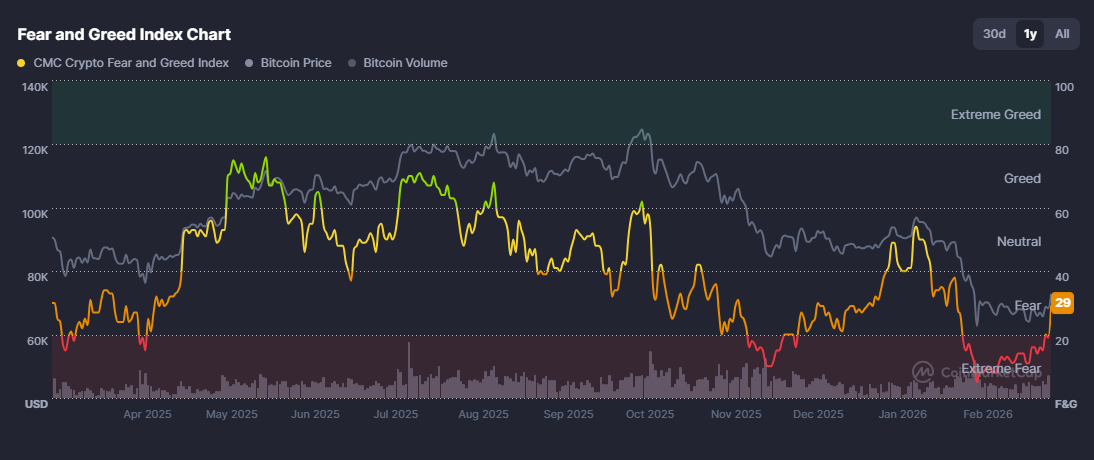

在地缘政治紧张局势升级和新的关税担忧的推动下,比特币在过去17周经历了53%的残酷回调,一直试图稳定下来。

然而,昨天上涨了8%,回升至72,000美元以上,加密货币 “恐惧与贪婪指数” 从持续一个多月的20(极度恐惧)下方跃升至29(恐惧),这表明市场情绪可能发生转变。

周三的美国通胀数据低于预期,可能会为突破提供进一步的推动力;热点报告有可能使比特币回落至其刚刚收复的7万美元水平以下。

监视器

- 周三的通货膨胀反应是此举的主要宏观催化剂。

- 在比特币走强之后,任何向山寨币的轮换。

- ETF流入/流出数据作为机构参与的确认。

澳元/美元:鹰派澳大利亚央行遇上地缘政治逆风

澳元的交易价格接近三年多的高点,并将连续第四个月上涨,今年迄今已上涨6%以上,使其成为2026年表现最好的G10货币。

驱动因素是明显的政策分歧。澳洲联储行长米歇尔·布洛克表示,3月的政策会议已经 “上线”,可能的加息,并警告说,伊朗紧张局势带来的油价冲击可能会重新点燃国内通货膨胀压力。

现在,市场定价表明,在即将举行的会议上加息25个基点的可能性约为28%,而在5月之前将全面收紧政策,到年底再次上涨至4.35%的可能性约为75%。

这种鹰派态度与美联储搁置不前并面临鸽派政治压力的对立面,为澳元带来了潜在的结构性利好。

监视器

- 澳元/美元对周三美国通胀数据的反应。

- 澳洲联储本周加息概率重新定价。

- 铁矿石和大宗商品价格是澳元的次要驱动力。

- 鉴于澳大利亚的出口风险,中国的需求信号。

Coinbase Global Inc. (COIN) released its financial results for Q2 after the market close in the US on Tuesday. The company reported revenue that fell short of Wall Street expectations at $808.325 million for Q2 vs. $873.82 million expected. Coinbase reported a loss per share of -$4.98 per share vs. -$2.47 loss per share expected. ''Q2 was a test of durability for crypto companies and a complex quarter overall.

Dramatic market movements shifted user behaviour and trading volume, which impacted transaction revenue, but also highlighted the strength of our risk management program. We are focusing on our top business priorities and more tightly managing expenses.'' ''The decline in crypto asset prices significantly impacted our Q2 financial results, which were consistent with the outlook provided in May. Net revenue was $803 million, down 31% compared to Q1, driven by lower trading volume.

Total operating expenses were $1.9 billion, up 8% compared to Q1. Net loss was $1.1 billion and was heavily impacted by non-cash impairment charges. Absent non-cash impairment charges, net loss would have been $647 million.

Adjusted EBITDA was negative $151 million,'' the company wrote in a letter to shareholders. Coinbase Global Inc. (COIN) chart Share price of Coinbase was down by 10.55% on Tuesday, trading $87.49 a share. The stock fell further in after-hours following the release of the latest financial results, down by around 3%.

Here is how the stock has performed in the past year: 1 month +61.65% 3 months +20.13% Year-to-date -65.26% 1 year -67.49% Coinbase price targets Citigroup $105 DA Davidson $90 Mizuho $42 JMP Securities $205 Atlantic Equities $54 Goldman Sachs $45 JP Morgan $68 Coinbase Global Inc. is the 754 th largest company in the world with a market cap of $22.96 billion. You can trade Coinbase Global Inc. (COIN) and many other stocks from the NYSE, NASDAQ, HKEX and the ASX with GO Markets as a Share CFD. Sources: Coinbase Global Inc., TradingView, MetaTrader 5, Benzinga, CompaniesMarketCap

Fears of slowing growth and weak Chinese data have forced China to ramp up its efforts to stimulate its economy and reassure investors: Record $83 billion injection: China injected a large amount of money in its economy. $83 billion was placed in the country’s financial system to avoid a cash crunch that would add further pressure to an “already” weakening economy. Spending Plans: Amid a raft of measures, China has approved a whopping $125bn of new rail projects over the past month. China is increasing its approvals for new projects and fiscal spending to counteract the slowdown.

Tax Cuts: China has put forward plans for the private sector and small business and is turning to tax cuts as a primary defence for its slowing economy. As uncertainties around tariffs continue, China is helping private companies and small business to obtain financing and increasing consumer spending. As of writing, the GDP (YoY) came at 6.4% from 6.5%, and we expect China’s economy to weaken in the lower range of the 6% mark amid the current external and domestic challenges.

Trade tensions have shaken business and consumer confidence and have further slowed economic growth. Even though there is more optimism on trade talks and higher chances of a truce deal, we expect trade negotiations to be bumpy and lengthy. The real economic implications may become more apparent in the coming months, and this can weigh on risk sentiment.

We expect to continue observing more actions from China during the year. The weak data is also giving room for policymakers to put forward more growth-supportive measures in the near term to stimulate growth and bring stability to its economy. So far, the stimulus actions coupled with positive trade talks helped the Chinese Yuan and the Shanghai Index to climb higher.

After a bruising year, the Index rose by more than 130 points since the beginning of the year.

Beyond Meat Inc. reported their latest financial results for Q4 2021 after the closing bell on Wall Street today. The US plant-based meat substitute producer company fell short of analyst expectations for the last quarter, sending the stock price lower in the after-market hours. The company reported revenue of $100.678 million in Q4 (decrease of 1.2% year-over-year) vs. $101.044 million expected.

Loss per share reported at -$1.27 a share, way above analyst forecast -$0.70 a share. Net revenue for 2021 at $464.7 million – an increase of 14.2% year-over-year. "In 2021 we saw strong growth in our international channel net revenues, as well as sporadic yet promising signs of a resumption of growth in U.S. foodservice channel net revenues as COVID-19 variants peaked and declined. These gains, however, were dampened by what we believe to be a temporary disruption in U.S. retail growth, for our brand and the broader category.

Despite the variability and challenges of the year, we did not deviate from building the foundation for our long-term growth. The investments we made in our team, infrastructure, and capabilities across the U.S., EU, and China, as well as extensive product scaling activities for key strategic partners, weighed heavily on operating expenses and gross margin during a fourth quarter and year that were already impacted by lower than expected volumes. However, we believe these investments will be instrumental in driving our long-term growth," Ethan Brown, Beyond Meat CEO said in a statement following the latest financial results from the company. "As we begin 2022, we are pleased with the progress we are making against our long-term strategy, such as the number of tests and core menu placements recently announced by our global QSR partners.

Though we will continue to invest during 2022, we expect to substantially moderate the growth of our operating expenses as we leverage the building blocks we now have in place to serve our customers, consumers, and markets — bringing forward our exciting and expansive future one delicious serving at a time," Brown added. Beyond Meat Inc. (BYND) chart (Weekly) Shares of Beyond Meat were up by 3.38% on Thursday at $48.64. However, the stock fell sharply in the after-hours – down by around 10%.

Here is how the stock has performed in the past year – 1 Month: -13.37% 3 Month: -35.14% Year-to-date: -24.80% 1 Year: -65.91% Beyond Meat Inc. is the 2973 rd largest company in the world with total market cap of $3.10 billion. You can trade Beyond Meat Inc. (BYND) and many other stocks from the NYSE, NASDAQ, HKEX and the ASX with GO Markets as a Share CFD. Sources: Beyond Meat Inc., TradingView, MetaTrader 5, CompaniesMarketCap

Since the recent crisis in Europe, you would have noticed a few things in the stock market which have directly or indirectly affected your normal day to day life, as a motorist one of the first things that you would have taken note of, is the price of fuel. Only a fortnight ago petrol prices for unleaded fuel was sold for $149.99 per litre (APCO service station Cranbourne), today’s price of $186.998 (price as of 24 hours ago) marks a clear sign that prices are rising and, in most cases, have hit above $2 per litre with people predicting that it will get worst before it gets better. We will take a look at why the EV market may be positioned to take advantage of this economic pain.

EV cars have long been in the process of becoming a cleaner alternative to combustible engine vehicles. Since climate change has been at the forefront of politicians and corporations’ agendas, companies such as Tesla have managed to carve out a large portion of the market for themselves and be the leading light into the new generations of cars. Whether that be by producing the latest car in the Roadster or providing companies with “regulatory credits” which allow the companies to reach emission targets set by governance in their respective countries.

In a push to reduce carbon emissions, governments around the world have introduced incentives for automakers to develop electric vehicles in return for regulatory credits. Because Tesla only manufacturers EV cars, they get free credits and as they have a surplus amount, they can sell these credits to their competitors for them to be able to meet the latest emissions targets. That’s one way in which Tesla profits hugely from their vision as they are able to make 100% profits on these credits.

As climate change reels its head and costs of fuel soars, many believe that EVs are the best alternative to an old age problem. However for EV cars to be successfully incorporated in our communities, there has to be a few advances in infrastructure including more regular charging stations, and improved battery life, with many currently working on producing longer lasting, quicker charging and more affordable batteries. As well as this, the price of EV vehicles would need to come in line with economy combustible engine vehicles to make them more desirable.

The infrastructure for electric-vehicle charging continues to expand. In 2019, there were about 7.3 million chargers worldwide, of which about 6.5 million were private, light-duty vehicle slow chargers in homes, multi-dwelling buildings and workplaces. Convenience, cost-effectiveness and a variety of support policies (such as preferential rates, equipment purchase incentives, and rebates) are the main drivers for the prevalence of private charging.

Market Performance: Sales of electric cars topped 2.1 million globally in 2019, surpassing 2018 – already a record year – to boost the stock to 7.2 million electric cars. Electric cars, which accounted for 2.6% of global car sales and about 1% of global car stock in 2019, registered a 40% year-on-year increase. Companies leading the way in manufacturing of EV cars and companies working alongside in infrastructure, battery life development and electricity providers in the field are: TESLA Volkswagen Group BMW Hyundai/KIA Jaguar Land Rover Schneider Electric SE Siemens AG ABB Eaton Corporation ChargePoint, Inc.

Webasto Group EVBox B.V. Blink Charging, Co. EFACEC Popular mentions to Delta Electronics, Inc. (Taiwan), Leviton Manufacturing Co., Inc. (U.S.), Alfen (Netherlands), NewMotion B.V. (Netherlands), Star Charge (China), SemaConnect (U.S.), Robert Bosch GmbH (Germany), and ClipperCreek Inc. (U.S.).

Some of the key players in both car manufacturing, infrastructure and battery performance which investors are keeping a close eye on, in order to take advantage of potential opportunities within the stock market. As we can gather from the research, figures and public opinion as well as Geopolitical issues affecting prices of energy, we can conclude that a change to EV cars is not longer just a pipedream but a very potential reality, with governments aligned with corporations and the public in wanting to have a change of direction from combustible engines to electricity charged vehicles. We would be able to see a huge increase or EV cars on our roads within the next few years.

Sources: CNBC, iea.org, Google, meticulousblog.org

What is an Expert Advisor (EA)? Expert Advisors (EAs) are trading software that automatically run and trade based on their preprogrammed rules for initiating, managing, and exiting trades in the market. These automated trading systems are very popular among traders and are widely used on the Metatrader 4 and 5 platforms.

For most traders, EAs are primarily used for Forex, although they can be used on any market that’s available on the platform. These can be purchased prebuilt online from a developer or created to automate an existing strategy being used. There are many reasons why traders use them, and I will explain some of the main advantages and disadvantages.

Advantages of using an EA: Discipline - these programs are set to certain parameters and will manage your positions based on the programmed strategy. Using a set of yes/no triggers it will make trading decisions and act on them instantly without changing their decisions like humans would do. It will also manage risk based on your risk settings, so you do not overexpose your account.

Timesaving – there is only so much time a trader can look at the charts for trading opportunities before getting tired while the markets are open. An EA can monitor the charts 24 hours per day and open and close positions or even provide alerts which can save time. Emotionless – this plays a huge role in the decision making for traders.

When trading with real money traders tend to make emotional decisions and break their strategy from fear or greed. An EA removes this element and will stick to the original plan although manually intervention can still be done. Backtesting – you can backtest an EA to see whether the strategy has been profitable in the past on multiple markets.

Although these can give you confidence to use them, it’s important to keep in mind that past performance is not an indicator for future performance. Disadvantages of using an EA Technical failures – for an expert advisor to work, your platform needs to be open and running at all times which means if you experience technical issues such as a crash, software update, power outages, connection problems then this will effect the EA. Additional cost of VPS – this is a dedicated private server which allows you to remove some of the technical challenges when using an expert advisor.

There are benefits of lower latency and faster execution and also the peace of the mind that the EA is running on a private server which can be accessed from any location. It typically costs around A$30 per month to have this access. World events – an EA is programmed to trade based on technical parameters, which means should there be an unexpected world event or news announcement, this would have an impact on your trades as the the market moves in response to them.

Doesn’t teach how to trade – these are coded to trade certain parameters therefore unless you understand how to code, you can only watch. Although there are many EAs which make money for people who can’t trade, if they are unprofitable then it’s back to the drawing board; that could mean finding another EA or learning to trade. Here are example how an Expert Advisor looks running on MT4 platform: If you are interested to use an Expert Advisor and seeing how these can perform and the results, you can find them on MQL5.com.

This is the largest community for developers and signal providers to showcase their systems. You will find some for free and some that will need a monthly subscriptions to have access to them. You can run expert advisors on a GO Markets trading account.

If you need any help setting them up please contact our support team.

Alibaba Group Holdings Limited (BABA) reported its latest financial results before the market open on Thursday. The Chinese e-commerce giant reported revenue of $30.689 billion for the quarter vs. $30.364 billion expected. Earnings per share were reported at $1.75 per share vs. $1.60 per share expected.

Daniel Zhang, Chairman and CEO of Alibaba Group commented on the results: ''During the past quarter, we actively adapted to changes in the macro environment and remained focused on our long-term strategy by continuing to strengthen our capability for customer value creation.'' ''Following a relatively slow April and May, we saw signs of recovery across our businesses in June. We are confident in our growth opportunities in the long term given our high-quality consumer base and the resilience of our diversified business model catering to different demands of our customers,'' Zhang added. ''Despite the challenges posed by the COVID-19 resurgence, we delivered stable revenue performance year-over-year. We have narrowed losses in key strategic businesses given ongoing improvements in operating efficiency and increasing focus on cost optimization,'' said Toby Xu, CFO of Alibaba Group. ''We recently shared our plan to add Hong Kong as another primary listing venue.

By becoming primary listed on both Hong Kong and New York stock exchanges, we aim to further expand and diversify our investor base,'' Xu concluded. Alibaba Group Holdings Limited (BABA) chart Share price of Alibaba was up by around 1% on Thursday, trading at $96.93 a share. Here is how the stock has performed in the past year: 1 Month -21.79% 3 Month +14% Year-to-date -19.42% 1 Year -51.97% Alibaba price targets B of A Securities $155 Bernstein $130 Benchmark $205 JP Morgan $140 HSBC $141 Citigroup $172 Truist Securities $145 Barclays $161 Alibaba Group Holdings Limited is the 31 st largest company in the world with a market cap of $256.21 billion.

You can trade Alibaba Group Holdings Limited (BABA) and many other stocks from the NYSE, NASDAQ, HKEX and the ASX with GO Markets as a Share CFD. Sources: Alibaba Group Holdings Limited, TradingView, MarketWatch, Benzinga, CompaniesMarketCap