市场资讯及洞察

Expected earnings date: Thursday, 5 February 2026 (US, after market close)/early Friday, 6 February 2026

Amazon’s earnings provide insight into global consumer spending trends, cloud infrastructure demand, and the monetisation of its ecosystem across retail, advertising, and subscription services.

Focus is expected to remain on performance across key business areas, along with commentary on cost efficiency, capital expenditure, and AI-related investments, including data centre expansion.

Key areas in focus

Online stores and third-party services

Amazon’s core retail business remains sensitive to discretionary consumer demand, particularly through the December-quarter holiday period. Markets are likely to focus on revenue growth and margins across both first-party retail and third-party seller services. Cost pressures will also be evaluated.

AWS (Amazon Web Services)

AWS is a key earnings driver. Investors are likely to focus on revenue growth rates, margin trends, and indications around enterprise cloud spending. AI workloads will also be noteworthy. Any commentary on capacity expansion and capex is likely to be closely watched.

Advertising services

Amazon’s advertising business has become an increasingly important profit contributor. Markets are likely to assess growth momentum, advertiser demand, and how advertising integrates across Amazon’s retail and Prime ecosystems.

Subscription services (including Prime)

Subscription revenue includes Prime memberships and related digital services. Investors may watch engagement, pricing dynamics, and retention trends as indicators of ecosystem strength.

Cost and margin framework

Management has previously emphasised the need for cost discipline across fulfilment, logistics, and corporate expenses. Reported operating margins and any updates on efficiency gains or reinvestment priorities across key business services will be of interest.

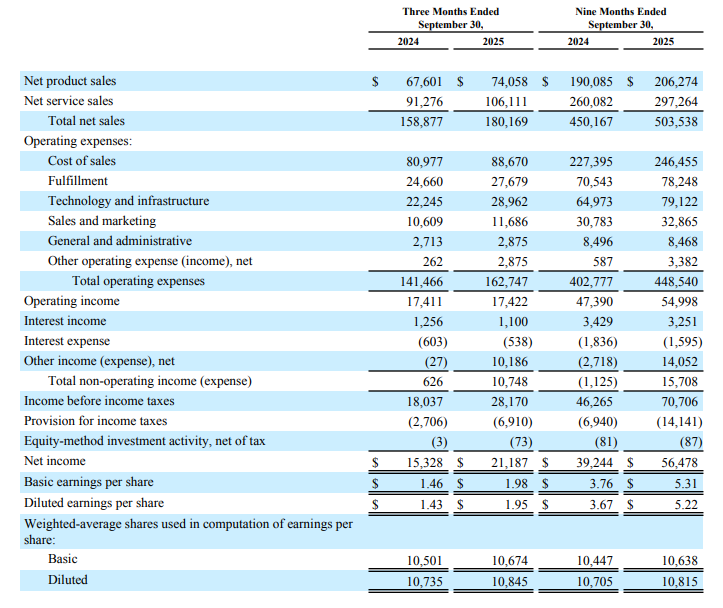

What happened last quarter

Amazon’s most recent quarterly update reported revenue growth and operating income outcomes, with AWS and advertising referenced as key contributors, alongside ongoing cost-control measures across the retail business.

The prior update also included discussion relevant to investment priorities in cloud and AI infrastructure, which continue to influence market expectations.

Last earnings key highlights

- Revenue: US$180.2 billion

- Earnings per share (EPS): US$1.95 (diluted)

- AWS revenue: US$33.0 billion

- Advertising services revenue: US$17.7 billion

- Operating income: US$17.4 billion

How the market reacted last time

Amazon shares moved higher in after-hours trading following the previous release, based on reporting at the time.

What’s expected this quarter

Bloomberg consensus estimates point to year-on-year EPS growth for the quarter ended December 2025, with markets focused on the revenue outcome, operating margins, and AWS performance, given the importance of the December quarter (Q4) to Amazon’s earnings profile.

Bloomberg consensus reference points (January 2026):

- EPS: about US$1.60

- Revenue: about US$170 billion

- Full-year FY2026 EPS: about US$5.10

*All above points observed as of 27 January 2026.

Expectations

Market sentiment around Amazon may be sensitive to any disappointment in AWS growth, operating margins, or December-quarter (Q4 2025) retail performance, given the stock’s large index weighting within major US equity indices and its role in these areas.

Listed options were pricing an indicative move of around ±4% to ±5% based on near-dated, at-the-money options-implied expected move estimates observed on Barchart at 11:00 am AEDT, 28 January 2026.

Implied volatility was approximately 32% annualised at that time.

These are market-implied estimates (not a forecast) and may change. Actual post-earnings price moves can be larger or smaller.

What this means for Australian investors

Amazon’s earnings can influence near-term sentiment across major US equity indices, with potential spillover into the Asia session following the release. It may also influence sentiment towards ASX-listed companies with significant online sales exposure.

Important risk note

Immediately after the US close and into the early Asia session, Nasdaq 100 (NDX) futures and related CFD pricing can reflect thinner liquidity, wider spreads, and sharper repricing around new information.

Such an environment can increase gap risk and execution uncertainty relative to regular-hours conditions.

热门话题4月11日,澳大利亚外交部长黄英贤和贸易部长唐·法雷尔日宣布,同意暂停就中国对澳大利亚大麦征收关税向世界贸易组织提出的申诉,中国政府同意在未来三到四个月快速评估这一关税问题。这标志着中澳这两个曾经的主要贸易合作伙伴关系开始改善。澳大利亚和中国之间从2020年新冠疫情以来贸易和外交关系紧张。在澳大利亚要求对新冠病毒的起源进行调差后,北京方面对澳大利亚开展贸易制裁,对澳大利亚葡萄酒和大麦征收反倾销税。2020年下半年以来,中国对澳大利亚七种产品实施禁运,包括葡萄酒、大麦、木材、龙虾等,涉及的商品总价值高达60亿澳元。前总理莫里森领导的上一届联邦政府在2021年向WTO提起申诉。按照原定计划,WTO将在未来几天对这一争端做出裁决。此外,备注关注的红酒市场也迎来希望,澳大利亚外交部长黄英贤进一步表示,预计在葡萄酒关税争端中也有望取得利好的商谈结果。

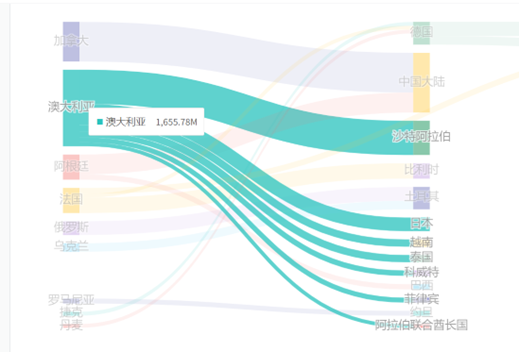

大麦市场2020年5月,中国决定向澳大利亚大麦征收近80%的关税,征收期间为5年,这导致价值15亿澳元的大麦贸易产业陷入瘫痪。澳大利亚是大麦的主要出口国,它供应了全球30%-40%的酿造大麦出口,和20%的饲料大麦出口。澳大利亚每年生产略高于 900 万吨的大麦1,其中约 70% 用于出口。自2015至2018年,中国一直是澳大利亚最大的大麦出口市场,这些大麦大多被用于啤酒酿造。自从中国对澳大利亚大麦征收高额关税后,进口量就急转直下。到了2022财年,澳大利亚大麦几乎已经“退出”了中国市场。澳大利亚目前主要向沙特阿拉伯、日本、越南、泰国、科威特、菲律宾、阿拉伯联合酋长国。对澳大利亚大麦征收80.5%的关税也将迫使中国买家转向其他来源的啤酒大麦。目前中国主要从加拿大进口大麦,与使用澳大利亚大麦获得的回报相比产品回报率较低。

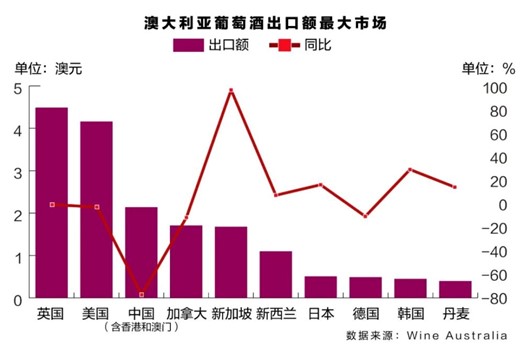

红酒市场自2021年3月以来,中国对澳大利亚进口的瓶装葡萄酒,征收116%至218%的关税,征收期限五年。征收关税后的2021年,根据澳大利亚葡萄酒协会的数据,澳大利亚出口中国的葡萄酒销售额暴跌了97%,仅有2400万澳元。在征收关税之前,澳大利亚葡萄酒的年销售额曾达到13亿的高峰, 2022年则只有1240万。本次贸易缓和信号,为澳大利亚价值455亿澳元的葡萄酒行业带来了希望,该行业涵盖了从葡萄种植、葡萄酒酿造到销售、酒庄接待和旅游等各个方面。

中澳双方利益去年底,中国结束了长达三年的新冠“清零”政策,但经济增速仍然未能回归疫情前水平。而中国作为澳洲最大的贸易伙伴,即便澳洲寻求向其他国出口,但其地位也难以被替代。无需WTO仲裁而达成双方利益,这是中国与澳大利亚都希望看到的结局。而在取消贸易限制方面,肯定也不会一蹴而就。北京政府方面表示会“缓慢”且“分阶段”进行。实质上自从澳大利亚中左翼工党去年在澳大利亚获胜以来,中澳紧张关系局势就有所缓和的迹象。去年12月,澳大利亚外交部长黄英贤在北京会见了中国外交部长王毅,这是自2019年以来澳大利亚外交部长首次访问中国。投资面消息公布当日,在中国消费者中大受欢迎的高端豪华葡萄酒品牌奔富葡萄酒母公司澳洲主要酿酒商富邑葡萄酒集团(Treasury Wine Estates)的股价涨4.76%,澳大利亚最大的谷物生产商Graincorp涨1.31%,农药制造商Nufarm涨幅1.05%,农业综合企业Elders涨1.32%。

本次贸易协商传达了积极的信号,进一步来看,未来价值141亿的澳大利亚的煤炭贸易,价值超过7.5亿澳元的龙虾贸易等都有希望迎来转机,从而利好相关投资机会。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Cecilia Chen | GO Markets 分析师

热门话题近期,黄金价格再次上涨,现货黄金价格在本月5日的交易中上涨至每盎司2032美元,接近其在2020年达到的历史最高价2073美元,随后又在6日的交易中小幅回落,而市场预期该贵金属将保持其吸引力。黄金不仅拥有贵金属的商品属性,还具有金融属性(包括货币属性、投资属性和避险属性等)。本文来盘点一下为何黄金价格上行以及影响未来走势的因素在哪里?黄金上涨原因首先,最大的因素便是市场的避险情绪,黄金作为金融属性极强的金属,由于美欧银行业危机尚未解决,避险情绪逐渐加强。美联储抬高利率可能对商业银行的资产端和负债端造成损失,其中包括存款流失。继硅谷银行、签名银行陆续破产后,瑞信也出现了危机,推高了市场的避险情绪,也进一步推高了黄金价格。此外,像俄乌战争等国际政治地缘事件也是推升恐慌情绪的因素之一。

其次,全球央行的持续购入黄金也给黄金在需求端一定的价格增长动力,世界黄金协会公布的最新数据显示,在去年净购入黄金1136吨,创下1950年以来的最高年度购金规模后,今年1月全球央行继续净买入77吨黄金,较去年12月环比大涨192%。保值外汇储备资产、规避金融市场波动风险、避免地缘政治风险、金融制裁风险,以及稳定本国货币汇率等成为全球央行购入黄金的主要原因。此外,美元的走弱也成为助推黄金价格的因素之一。在我们前几期关于黄金的文章中提到过,长期来看,黄金价格与美国十年期国债收益率以及美元指数呈反向关系,而与恐慌指数呈现正向关系。黄金以美元计价,美元走弱,黄金便相对走强。美联储为了稳定通胀一直在加息,造成了一些银行的破产,这也进一步影响了美联储原定的加息节奏,市场认为美国将暂缓加息甚至开启降息时代,美元指数的下跌便会推升黄金价格的上涨。

回顾近期美国宏观数据最近美国的宏观数据表现不佳。3月份,美国ISM制造业和服务业PMI分别下降至46.3和51.2,均低于预期和前值。制造业PMI创下2020年5月以来的最低水平,服务业需求也出现下降,这导致物价压力缓解。然而,服务业仍处于扩张区间。在就业市场方面,2月职位空缺数量超预期回落至993万人,企业招聘需求也减少。3月ADP新增就业14.5万,低于预期,3月非农新增就业23.6万,与预期相差不大。新增就业主要集中在休闲与住宿、专业及商业服务、教育与医疗行业和政府部门。随着就业市场需求的降温,非农新增就业均值呈现下行趋势。本周关注重点重点关注本周公布的美国CPI和零售销售数据。美联储永久票委威廉姆斯将参加经济讨论会,周三早晨还将有三位美联储23年票委发表讲话。此外,本周美联储将公布3月货币政策会议纪要。短期内,美元指数和美债收益率面临反弹压力,可能对黄金施加下行压力,但市场的回调买盘心态将限制黄金的下跌空间,叠加对美联储货币政策的预期以及市场恐慌情绪,黄金仍有上涨潜力。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Yiduo Wang | GO Markets 助理分析师

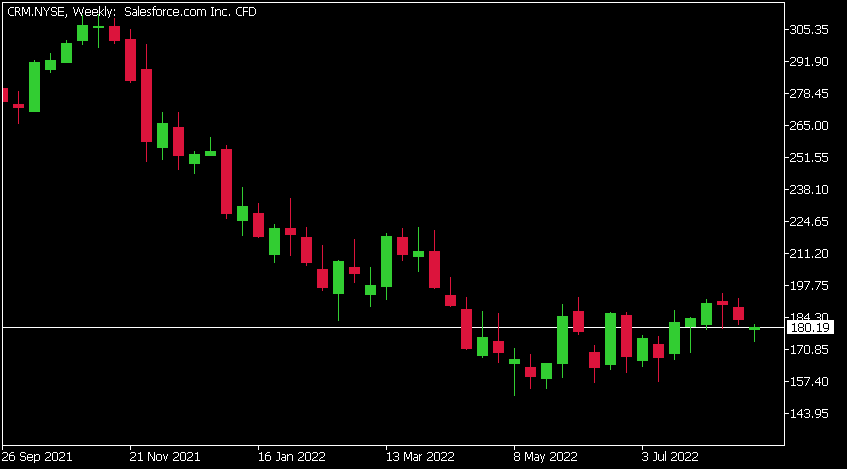

Salesforce financial results announced Salesforce.com Inc. (CRM) reported its latest financial results for its fiscal second quarter on Wednesday. World’s leading customer relationship management (CRM) company reported revenue of $7.72 billion (up 22% year-over-year) vs. $7.692 billion expected. Earnings per share also topped analyst estimates at $1.19 per share for the quarter vs. $1.03 per share expected. ''We had another strong quarter, with revenue of $7.7B growing 22% year-over-year and 26% in constant currency, showing yet again the durability of our business model,'' Marc Benioff, Chair and Co-CEO of Salesforce said following the latest results. ''And, we’re thrilled to initiate our first-ever share repurchase program to continue to deliver incredible value to our shareholders on our path to $50 billion in revenue in FY26,'' Benioff added. ''Our results demonstrate the strength and diversity of our product portfolio across regions, industries and segments,'' said Bret Taylor, Co-CEO of Salesforce. ''In this more measured buying environment, our Customer 360 portfolio is even more strategic and relevant as our customers focus on productivity, efficiency and time to value,'' Taylor concluded.

The company expects revenue of $7.82 to $7.83 billion for the fiscal third quarter Salesforce.com Inc. (CRM) chart The stock was up by 2.28% at the end of Wednesday’s session at $180.19 a share. The stock fell by around 5% in the after-hours due to future outlook. Here is how the stock has performed in the past year: 1 month -0.16% 3 months +12.75% Year-to-date -29.17% 1 year -30.99% Salesforce price targets Citigroup $189 BMO Capital $223 Mizuho $245 Morgan Stanley $273 Piper Sandler $220 Deutsche Bank $260 JP Morgan $275 Barclays $218 Wells Fargo $235 Salesforce.com Inc. is the 58 th largest company in the world with a market cap of $179.10 billion.

You can trade Salesforce.com Inc. (CRM) and many other stocks from the NYSE, NASDAQ, HKEX and the ASX with GO Markets as a Share CFD. Sources: Salesforce.com Inc., TradingView, MetaTrader 5, Benzinga, CompaniesMarketCap

热门话题生活在澳洲的华人朋友们,尤其是生活在墨尔本地区的朋友们只要有过或者考虑过建房的方案,就一定会知道Porter Davis这家墨尔本本地知名的建筑商。虽然它也是一家以相对固定方案的Volume Builder,也就是我们说的薄利多销型的建筑商,但是相比于其他家,PD一直以相对更为出色的设计和稍高的价格将自己定位于量贩式建筑商的高端品牌地位。就算我本人,在参观完多家建筑商的展房后,也对PD建筑商的设计和装饰非常赞叹。他们以远低于完全独立设计建筑商的价格,给普通用户提供了自己心里完美新家的梦想。至少,到2023年3月之前。

过去2周的新闻大家应该都已经知道了。Porter Davis也是在过去2年里倒闭的无数家建筑商中的一家,但却是民用建房领域里最知名的一家。在它之前更大的Metricon也几乎要破产,但是之后在最后关头找到了新的融资,得以避免了破产的命运。可惜Porter Davis没有这么幸运,不知道是什么原因,在最后一周时间内,它现有的股东和潜在的投资者都放弃拯救企业,最后留下了1700套烂尾楼,和至少1700个伤心气愤的家庭。我们先来看看PD自己的声明是怎么甩锅的:Porter Davis在声明中将清算原因归于“具有挑战性的环境”,包括投入成本上升,供应链延迟,劳动力短缺以及今年新住宅需求下降。但是上述理由是几乎发生在所有的建筑企业中。虽然有很多建筑企业扛不住了,但是还是有超过50%以上的企业顶住了压力。那么Porter Davis看上去这么大,为什么从2021年建筑业爆发到2023年初就不行了呢?不用细看他的财报也能知道,Porter Davis一定是犯了高速发展企业的一个通病:试图以低利润但是相对较好的产品抢夺市场,先增加市场的占有率,之后再来靠着增加的市场占有率来提高公司的价值,继而融资扩大企业规模。这个模式不仅仅发生在建筑领域,其实从互联网到先买后支付,从小黄车小红车,到现在澳洲市场上广告打的很火爆的某些海外股票券商,几乎都是这个套路:只要资金足够,可以先亏钱,抢市场,然后再融资,再亏钱换市场,再融资。可惜这条路中间最重要的一个环节就是:钱不能断。一旦钱断了,那以亏钱抢市场这样的烧钱策略,是活不了多久的。而以这个策略赢得市场里最典型的例子就是京东。我还清楚的记得在京东没有上市之前,刘强东一度在微博上公开宣布,京东旗下所有的电器销售他只赚1快钱,不论是几百的小家电,还是上万的电视,他每件商品就赚1块钱。当时就靠着绝对正品和只赚一块钱的宣传口号,以每个月烧掉3000万的速度,成功的从苏宁和国美手里抢下了家电市场份额。

可惜,Porter Davis不是京东,因为澳洲市场和中国市场完全不是一个体量级别。简单地说就是,澳洲没有这么多市场让你抢。所以就算你有钱了,烧下去了,也不会有相应的效果。实际上Porter Davis从去年开始,当市场已经都知道建筑材料和人工上涨超过30%以上之后,依然在其宣传广告里打出现在签约就便宜5万澳元的口号。我特地和做建筑的朋友打听了一下,其实从2020年下半年开始,建筑行业全部开始了涨价,几乎很少有公司敢在市场价格上再减少5万。要知道,如果一套少5万,那1700套烂尾房就是几乎1个亿澳元的打折幅度。这对于澳洲的一个企业来说就是破产和不破产的差别。当然,Porter Davis很多做法是很不地道的,我在墨尔本做建筑的朋友说,PD从2022年圣诞节之前开始就严重拖延其供货商货款以及很多的分包商都没有拿到钱。PD也被很多供货商从2022年11月开始就拉入了黑名单,不再为其提供建筑材料。但是!!那时候其销售部依然在大力推广和销售,同时很多客户支付5%的定金后PD也没有及时为他们购买建筑保险。当然了,如果在最后一周PD能成功融资成功,那这些都不会被曝光。可惜,没有如果。Porter Davis的倒闭肯定不会是最后一家建筑商倒闭。因为一定会有其他公司也使用这样用极限手段,拉满杠杆,抢夺市场,来增加企业价值的运行方法。这种方法会导致公司的现金流非常的紧张,一旦有任何的变化,都需要在很短时间里获得融资,要不然很容易就会出现资金链断裂的情况。

但是今天我想说的另一个观点,也是导致了过去2年大量建筑行业倒闭的重要原因,也是澳洲这么多年以来一直的通病,就是严重缺乏竞争的劳动力市场。我们都知道澳洲是世界上数一数二高底薪的国家,到今年,澳洲的最低时薪已经达到了21.38澳元,这还不包括额外10%的养老金,如果建筑行业周末或正常工作时间以外的工作,还要加上至少50%到300%的额外补贴。这就导致了澳洲企业在运行过程中最大的开支往往已经不是材料或房租,而是人力成本。虽然这对于澳洲的普通工薪阶层来说绝对是件好事。但是其实归根到底,也是因为澳洲劳动力人工竞争的严重缺乏。我本人其实并不排斥提高最低时薪,因为我在留学时代也是最低时薪的受益者。但是不可否认的一个事实就是,在以劳动力和时间换薪酬的行业里,澳洲的企业所支付的成本,和所带来的生产力,是严重落后于世界几乎所有国家的,我们就不和亚洲国家比了,就算和美国,英国,法国,德国相比,澳洲的最低时薪至少高过了他们1倍以上,但是可以产生200%的生产力吗?至少在劳动力市场这个领域,绝对没有。所以换句话说,澳洲的时薪和生产力的比例至少比其他发达国家低了50%以上。从一个国家管理者角度来看,长期以往,澳洲的竞争力将会越来越差。要不是有天然的地理屏障来保护澳洲本地劳动者,别说和亚洲国家竞争了,就算和欧美表兄弟国家竞争,除了矿业以外的其他行业,澳洲都会输的一败涂地。维州强大的建筑工人公会一方面保护了工人的权益和利益,但是另一方面也绑架了政府,用其巨大的选票基础作为条件,获得了很多从长期来看严重会削弱维州竞争力的条件。很多时候,普通工人根本没有经济和金融概念,也不懂得长远考虑,往往盲目听从于工会。过去10年,澳洲因为工会不愿意妥协而失去的制造业还少吗?而最近2年建筑行业的倒闭潮,除了材料上涨以外,不就是人工的上涨吗?上周墨尔本爆发的建筑业游行,抗议政府没有管好Porter Davis让其破产导致很多分包商失业。我真想骂人。这边过去2年因为封城没有海外工人得以坐地起价,所有的建筑人力成本上涨30%以上,这不是乘火打劫发国难财是什么?现在你们把建筑商整垮了,又要回头找政府托底?既然当初选择了自由定价,要多赚30%,那现在就要承担相应的风险。

当然,抱怨这么多,也不可能改变局面。澳洲的特殊情况造就了世界前三高的时薪,但是就像我刚才说的,澳洲市场并不大,10次加息之后,加上现在倒了这么多建筑商,将会直接导致很多人不敢自己建房,从而减少市场上的建筑活。所以,相信很快建筑行业之前虚高的收入将会发生巨大的改变。今天的文章总结的观点有两点:1. Porter Davis低利润抢市场模式因为资金链跟不上而全盘皆输。其实如果跟得上,说不定可以抢走很多其他家的份额。但是,没有如果。2.建筑业频繁出问题,很大的一个原因就是澳洲过高的人力成本和低下的生产力。以及维州建筑和制造行业被工会所影响的市场。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Mike Huang | GO Markets 销售总监

XAUUSD Analysis 10 – 14 April 2023 The gold price outlook is positive in the medium term. As last week's closing of the buying bar was above the 1960 support or the latest high in price on the Weekly timeframe, it indicates continued buying momentum that will allow the price of gold to recover. It can rise further to test the 2070 resistance level, which is a key resistance at the weekly time frame level or the price level that gold has ever hit the most in history.

But even so, the price of gold remains negative in the short term. There may be a fall to adjust the consolidation or sideways around the 1985 and 1976 support, which are important support levels in the H4 and H1 timeframes that are worth watching. because if the price cannot go down deeper than the above two support levels The direction of gold prices is likely to continue to rise. Corresponds to the large timeframe in the medium term where the price is Up Trend.

And in the event that the price of gold cannot continue to rise, but there is a breakout of the 1985 and 1976 support levels, it can come down with continuous selling pressure. Daytime support at the 1960 price level or the latest price high in the Weekly timeframe are the next targets to watch. AUDUSD Analysis 10 – 14 April 2023 AUDNZD price bears a negative view on the short and medium term.

Due to the continuous decline in the Weekly timeframe, the price is likely to bear down and can continue to fall. After the price has corrected sideways on the Daily timeframe, when looking at the H4 timeframe, a sharp swing of the price can be seen, which is a sideways movement between support 1.06730 and resistance 1.07930. Rara then broke out the support 1.06730 down with a sell candlestick with more momentum than a buy candlestick.

Therefore, it can be expected that Price may continue to decline to retest the support 1.04690 or the previous Low on the Weekly timeframe. GBPUSD Analysis 10 – 14 April 2023 The GBPUSD trend is currently rallying to test the 1.24470 resistance with continued buying momentum as seen by the weekly timeframe buying pressure candlestick, although last week's closing price was truncated. Any intestine dumper Still, the price has yet to show a strong sell candle on the Weekly timeframe, indicating a clear uptrend in both the short and medium term.

Forecasting that price, there is a tendency for the price to correct sideways at the 1.24470 resistance area before rising to test the next resistance at 1.26660 on the daily timeframe level, where the key support is 1.22700, which is the time level support. The H4 frame predicts that the price may retrace to test. If the price cannot stand on the resistance of 1.24470 and continue to rise

热门话题没错,特斯拉又降价了!马斯克在4月8日针对特斯拉降价发表回应,降价的原因不是大家对特斯拉没有需求,而是大家没钱负担不起,只有把车价降下来,才是真正的满足需求。“许多富裕的批评家不明白大规模需求受到负担能力的限制。我们的产品有很多需求,但如果价格比人们拥有的钱多,那么这种需求就无关紧要了。”

在宏图3并没有发布特斯拉新车型令人失望后,特斯拉股价也一直难以站稳200美金之上,目前可以给市场交代的,也就是不断降价和推出廉价款,让特斯拉更加亲民。而随着特斯拉破纪录的交付量,车辆销售不能脱节,降价促销也是大势所趋。据特斯拉美国消息,其已将长续航版和高性能版Model 3在美国的起售价降低了1000美元,售价分别为41990美元和52990美元。此外,特斯拉正式在美国推出了一款价格较低的新型Model Y,配备AWD动力系统,售价仅为49990美元。现有的两款Model Y价格也下调了2000美元,Model Y LR由54990美元下调至52990美元,Model Y P价格由58990美元下调至56990美元。根据美国国税局(IRS)最新指导意见,自4月18日起后轮驱动版Model 3的7500美元联邦税收抵免将削减至3750美元。整体来说客户口袋里掏出去的钱还是没有降低,反而是政府补助降低了不少,因此特斯拉降价大趋势还将延续,否则正如马斯克所说,很多有需求但买不起车的客户会慢慢被竞争对手抢走。本次特斯拉美国市场的降价也是今年以来的第三次降价,前两次分别发生在1月和3月,经历三次降价后,Model S从2022年底的104990美元降至84990美元,上面提及的Model Y和Model 3都在持续降价中。这点我们从马斯克在去年第四季度财报会议上就可以得到验证,特斯拉下一代车型的尺寸将小于目前在售的Model 3和Model Y,成本将是现有平台的一半。今年3月,特斯拉总工程师Lars Moravy也表示公司希望以目前Model 3或Model Y一半的成本制造下一代汽车。在今年年初,马斯克在电话会议中回应特斯拉降价时就表示,很多人都想买一部特斯拉电车,但是可能负担不起,所以我们在市场上的价格调整也将迎合普通消费者的需求。特斯拉发布的最新数据显示,2023年一季度特斯拉在全球累计生产电动车约44.08万辆,同比增长44.3%,累计交付新车约42.29万辆,同比增长36%,打破了特斯拉单季度的交付纪录。如果特斯拉推出价格更低、级别更小的车型,将对欧洲、日本等更青睐小型电动车的市场形成有效占领。届时该低价小车型或为特斯拉带来远超Model 3的全球交付规模,特斯拉的战略转变也将帮助其迅速占领新能源车市场,特别是欧美国家在代替化石燃料车进程中所需要的清洁能源车。不断降价的特斯拉也变得更加亲民,随着不同车型针对不同消费阶层而定向推出,特斯拉在新能源电车领域的老大地位将变得更难动摇。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Xavier Zhang | GO Markets 专业分析师

免责声明:文章来自 GO Markets 分析师和参与者,基于他们的独立分析或个人经验。表达的观点、意见或交易风格仅代表作者个人,不代表 GO Markets 立场。建议,(如有),具有“普遍”性,并非基于您的个人目标、财务状况或需求。在根据建议采取行动之前,请考虑该建议(如有)对您的目标、财务状况和需求的适用程度。如果建议与购买特定金融产品有关,您应该在做出任何决定之前了解并考虑该产品的产品披露声明 (PDS) 和金融服务指南 (FSG)。

免责声明:文章来自 GO Markets 分析师和参与者,基于他们的独立分析或个人经验。表达的观点、意见或交易风格仅代表作者个人,不代表 GO Markets 立场。建议,(如有),具有“普遍”性,并非基于您的个人目标、财务状况或需求。在根据建议采取行动之前,请考虑该建议(如有)对您的目标、财务状况和需求的适用程度。如果建议与购买特定金融产品有关,您应该在做出任何决定之前了解并考虑该产品的产品披露声明 (PDS) 和金融服务指南 (FSG)。