市场资讯及洞察

Global markets enter a catalyst-dense week where multiple central bank decisions, ongoing US earnings, and the Reserve Bank of Australia (RBA) rate decision may help shape near-term direction.

- RBA rate decision: Market expectations lean towards a Target Cash Rate increase.

- Global central banks: The European Central Bank (ECB) and Bank of England (BoE) both communicate within the same week, creating the potential for policy cross-currents.

- US earnings: The earnings cycle continues with Alphabet and Amazon reporting this week.

- Gold: Trading near elevated levels amid macro uncertainty and shifting rate expectations.

RBA rate decision

- RBA decision Tuesday, 3 February, 2:30 pm (AEDT)

- RBA media conference: Tuesday, 3 February, 3:30 pm (AEDT)

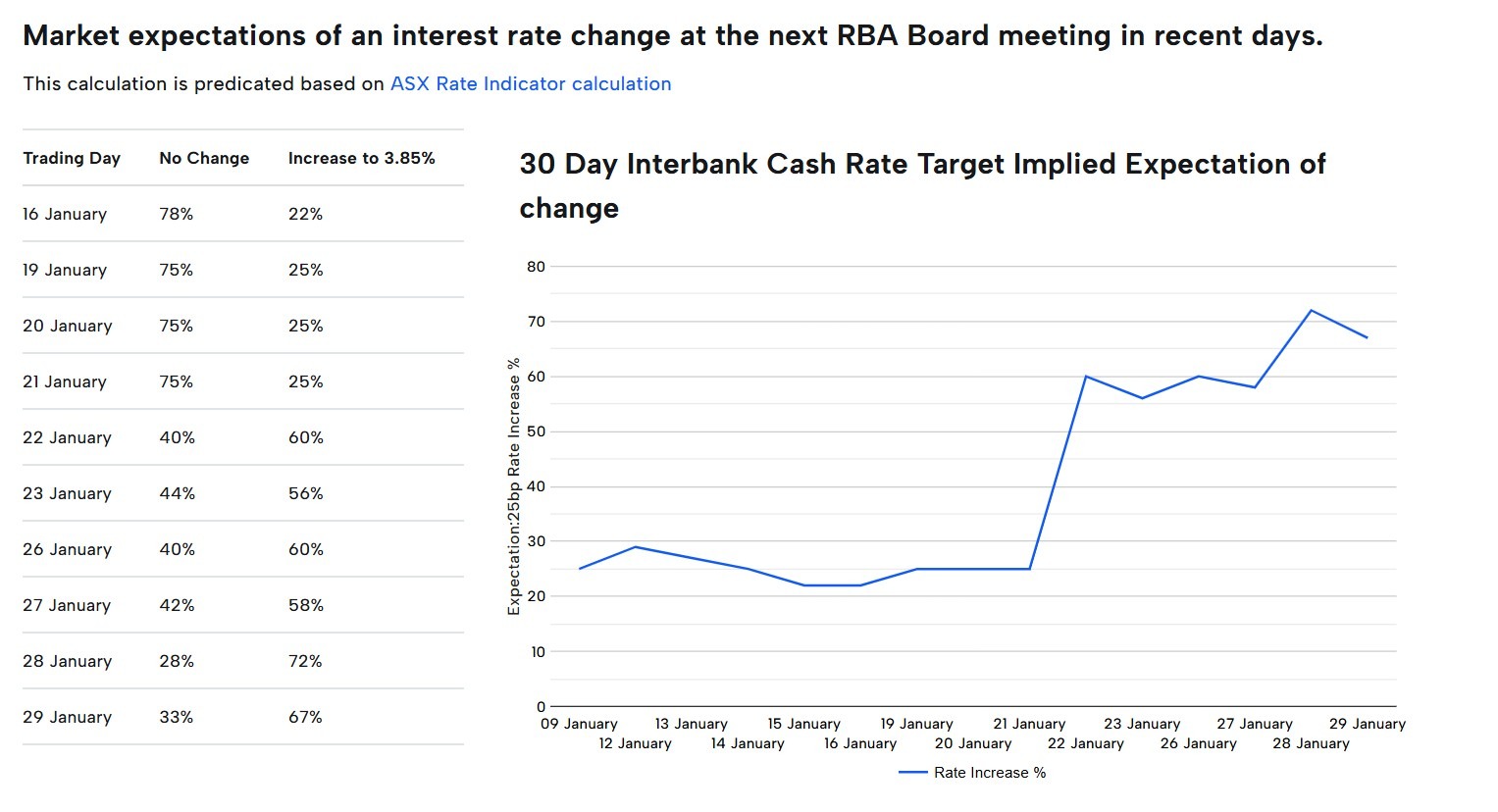

A 67% likelihood of a rate rise is suggested on the RBA rate-tracker within the futures pricing framework, indicating a market-implied probability of a move.

Market impact

- AUD pairs may respond quickly to any repricing of the rate path.

- Rate-sensitive equity sectors could see rotation.

- Government bond yields may adjust if expectations shift.

ECB and BoE of England

Key decision timing

- ECB monetary policy meeting: 4–5 February

- BoE announcement: Thursday, 5 February

When several major central banks communicate within the same window, markets often focus on forward guidance as much as the decisions themselves.

Market impact

- EUR and GBP volatility may increase around policy communication.

- Relative yield expectations could influence capital flows.

- Equity sentiment may respond to shifts in liquidity assumptions.

US earnings continue

The earnings cycle remains active, with investors typically focusing on guidance, margins, and capital expenditure alongside headline results.

After an extended equity advance, consistent outcomes may help stabilise sentiment, while disappointments can influence short-term positioning.

Scheduled earnings

- Walt Disney: Monday, 2 February (US time)/ Tuesday, 3 February (AEDT)

- Palantir Technologies: Monday, 2 February (US time)/ Tuesday, 3 February (AEDT)

- Advanced Micro Devices: Tuesday, 3 February (US time)/ Wednesday, 4 February (AEDT)

- PayPal: Tuesday, 3 February (US time, after market close)/ Wednesday, 4 February (AEDT)

- Alphabet: Wednesday, 4 February (US time, after market close)/ Thursday,5 February (AEDT)

- Amazon: Thursday, 5 February (US time, after market close)/ Friday, 6 February (AEDT)

Additional notable reporters across the week include Eli Lilly, PepsiCo, Qualcomm, Ford, and Roblox.

*All above dates observed as of 30 January 2026; dates subject to change.

Market impact

- Index moves may hinge on guidance durability across companies.

- Volatility may cluster around major releases.

- First reporters in each sector may influence other companies yet to report.

Why gold remains in focus

Gold has traded near elevated levels amid macro uncertainty and shifting rate expectations. For many traders, strength in gold is sometimes associated with defensive positioning, though gold prices can be volatile and can fall.

The US dollar, Treasury yield movements and geopolitical narrative often influence short-term direction.

Market impact

- Continued strength may suggest some investors are leaning toward defensive positioning.

- USD and sovereign yield movements often influence short-term direction.

- After a strong advance, periods of consolidation or profit-taking are common.

热门话题没错,特斯拉又降价了!马斯克在4月8日针对特斯拉降价发表回应,降价的原因不是大家对特斯拉没有需求,而是大家没钱负担不起,只有把车价降下来,才是真正的满足需求。“许多富裕的批评家不明白大规模需求受到负担能力的限制。我们的产品有很多需求,但如果价格比人们拥有的钱多,那么这种需求就无关紧要了。”

在宏图3并没有发布特斯拉新车型令人失望后,特斯拉股价也一直难以站稳200美金之上,目前可以给市场交代的,也就是不断降价和推出廉价款,让特斯拉更加亲民。而随着特斯拉破纪录的交付量,车辆销售不能脱节,降价促销也是大势所趋。据特斯拉美国消息,其已将长续航版和高性能版Model 3在美国的起售价降低了1000美元,售价分别为41990美元和52990美元。此外,特斯拉正式在美国推出了一款价格较低的新型Model Y,配备AWD动力系统,售价仅为49990美元。现有的两款Model Y价格也下调了2000美元,Model Y LR由54990美元下调至52990美元,Model Y P价格由58990美元下调至56990美元。根据美国国税局(IRS)最新指导意见,自4月18日起后轮驱动版Model 3的7500美元联邦税收抵免将削减至3750美元。整体来说客户口袋里掏出去的钱还是没有降低,反而是政府补助降低了不少,因此特斯拉降价大趋势还将延续,否则正如马斯克所说,很多有需求但买不起车的客户会慢慢被竞争对手抢走。本次特斯拉美国市场的降价也是今年以来的第三次降价,前两次分别发生在1月和3月,经历三次降价后,Model S从2022年底的104990美元降至84990美元,上面提及的Model Y和Model 3都在持续降价中。这点我们从马斯克在去年第四季度财报会议上就可以得到验证,特斯拉下一代车型的尺寸将小于目前在售的Model 3和Model Y,成本将是现有平台的一半。今年3月,特斯拉总工程师Lars Moravy也表示公司希望以目前Model 3或Model Y一半的成本制造下一代汽车。在今年年初,马斯克在电话会议中回应特斯拉降价时就表示,很多人都想买一部特斯拉电车,但是可能负担不起,所以我们在市场上的价格调整也将迎合普通消费者的需求。特斯拉发布的最新数据显示,2023年一季度特斯拉在全球累计生产电动车约44.08万辆,同比增长44.3%,累计交付新车约42.29万辆,同比增长36%,打破了特斯拉单季度的交付纪录。如果特斯拉推出价格更低、级别更小的车型,将对欧洲、日本等更青睐小型电动车的市场形成有效占领。届时该低价小车型或为特斯拉带来远超Model 3的全球交付规模,特斯拉的战略转变也将帮助其迅速占领新能源车市场,特别是欧美国家在代替化石燃料车进程中所需要的清洁能源车。不断降价的特斯拉也变得更加亲民,随着不同车型针对不同消费阶层而定向推出,特斯拉在新能源电车领域的老大地位将变得更难动摇。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Xavier Zhang | GO Markets 专业分析师

免责声明:文章来自 GO Markets 分析师和参与者,基于他们的独立分析或个人经验。表达的观点、意见或交易风格仅代表作者个人,不代表 GO Markets 立场。建议,(如有),具有“普遍”性,并非基于您的个人目标、财务状况或需求。在根据建议采取行动之前,请考虑该建议(如有)对您的目标、财务状况和需求的适用程度。如果建议与购买特定金融产品有关,您应该在做出任何决定之前了解并考虑该产品的产品披露声明 (PDS) 和金融服务指南 (FSG)。

免责声明:文章来自 GO Markets 分析师和参与者,基于他们的独立分析或个人经验。表达的观点、意见或交易风格仅代表作者个人,不代表 GO Markets 立场。建议,(如有),具有“普遍”性,并非基于您的个人目标、财务状况或需求。在根据建议采取行动之前,请考虑该建议(如有)对您的目标、财务状况和需求的适用程度。如果建议与购买特定金融产品有关,您应该在做出任何决定之前了解并考虑该产品的产品披露声明 (PDS) 和金融服务指南 (FSG)。

热门话题4月4日澳洲东部时间下午2:30分,澳联储宣布维持现有利率3.6%不变,暂停加息。是美国及瑞士银行业危机以来首个暂停加息的主要国家央行。

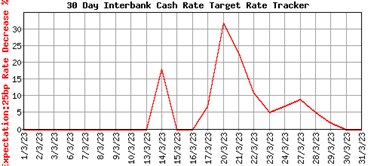

决议公布前ASX利率预期回顾根据ASX利率预期追踪,3月对于降息25bp的预期一度超过30%。而在美联储3月31日公布加息25bp后,降息预期为0%,暂停加息为100%。因此本次暂停加息符合市场预期。

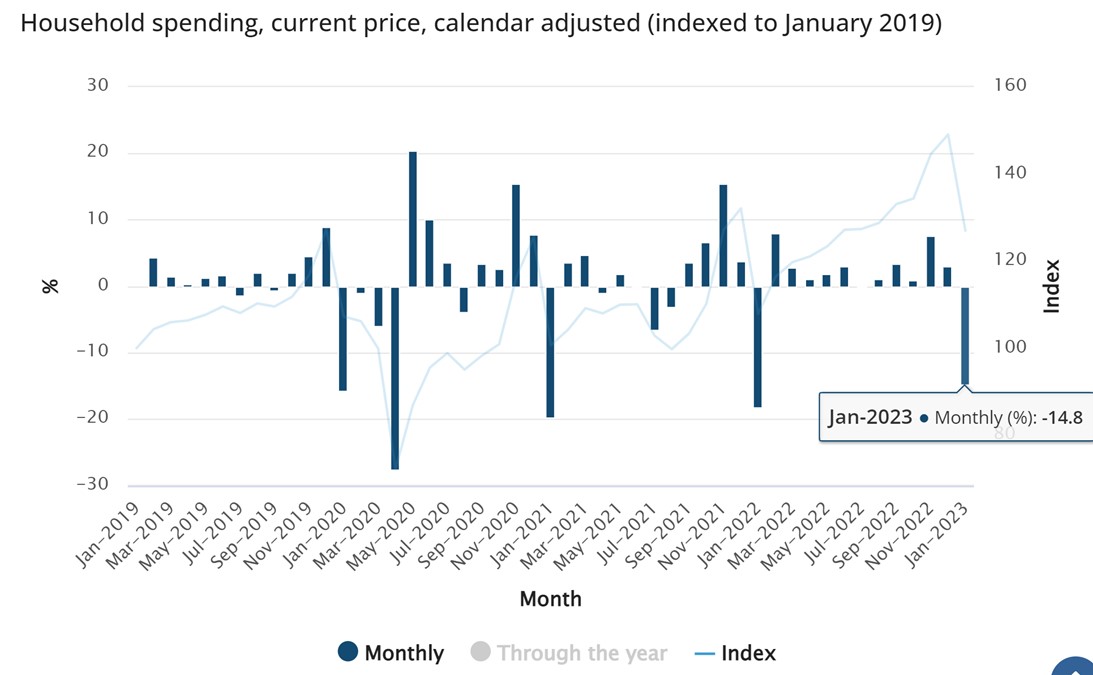

近一年来在连续10次加息后,澳大利亚的官方利率已经从疫情紧急情况时的0.1%上升了350bp到3.6%。今天的决议虽然意味着澳大利亚央行的现金利率将保持在3.6%,但注意这仍是2012年5月以来的最高水平。本次加息声明中强调本月的利率按兵不动是由于货币政策的影响对经济存在滞后性,因此目前澳联储正等待更多有效数据以提供下一步决策的支撑。与前几次声明措辞相比,本次强调了在美国及瑞士银行风波下澳洲银行系统的强健及稳定性,并且指出在高息环境以及物价压力下居民支出已经呈现放缓趋势。我们认为这也算是对近期澳洲人民怨声载道的浮动利率贷款的一个回应,暂停加息给房屋贷款者一丝喘息机会。三大关注点:通胀、支出、就业通胀数据方面,澳洲每月消费者物价指数(月度CPI)连续两个月下降,3月28日公布的2月月度CPI显示,从12月的8.4%,到1月的7.4%,再到2月最新的6.8%,也是支撑澳联储本次温和决议的关键。注意,2022年不停攀升的季度CPI是澳联储前期加息的主要依据,2022年4季度同比增速7.8%,其中尤其以服务业通胀增速居高不下,已接近08年以来峰值5.5%。而关键数据季度CPI数据一般于上季度结束后的一个月公布,即,4月26日即将公布2023年1季度CPI关键数据。因此这可能也是澳联储按兵不动的另一主要原因,5月利率决议会更加明朗化。支出方面。澳大利亚2月零售销售持续疲软,2月零售销售环比仅增长0.2%。3月14日公布的家庭支出数据出现明显的下降,2023年1月同比大幅下降14.8%。进一步证明在澳联储加息下,面对不断上升的借贷成本,消费者开始采取紧缩措施,这支持了澳洲联储按兵不动的理由,消费的弹性一直是政策制定者对经济能够承受加息抱有信心的关键因素。

劳动市场数据保持强劲,失业率仍在历史低位3.5%。澳洲经济学家指出,海外移民带来的人口增长加快的预期可能会快速弥补目前已经见顶的岗位空缺,就业有可能进一步放缓。3月30日公布的2月职位空缺季度调整数据自21年8月以来首次下跌1.5%。澳联储一直对加息环境下引发的物价/薪资螺旋效应尤为警惕。因此后续该数据也是决定加息进程的关键因素之一。暂停加息,而非不加息,何时降息澳联储进一步提示在全球通胀环境下货币政策是必要的且会继续实施相关货币政策以确保通胀回落到目标区间。根据市场普遍预期,在5月到6月至少还会继续加息一次。根据最新的四大行预测,澳新银行预测4月和5月均会加息,利率峰值为4.1%并保持到2024年11月。其余三家行预测最快2024年初开始削减利率。

Westpac西太银行下调利率峰值预期,从原有的4.1%到目前的3.85%。4月暂停,5月加息25bp。利率将从明年第二季度的3月至5月开始再次下调,而到明年年底,利率将下降至2.85%。CBA联邦银行也支持这样的预测,即5月份利率只会再加息一次,峰值达到3.85%。由于经济放缓、失业率攀升和价格压力缓解,利率最早将于11月下调。到2024年年中,利率将下滑至2.85%。NAB国民银行对 2024 年更大幅度的降息并不乐观。那么澳洲加息何时结束?首先看澳洲的通胀情况,目前月度数据已经有所缓和,等待后续关键数据释放。而最重要的就是关注全球尤其是美国加息周期的结束。什么时候美联储决定结束,那就是我们应该期待的终点。根据CME美联储利率观察工具最新显示,市场预计美联储5月份继续加息25个基点的可能性为54.3%,可能受周一原油价格的飙升影响较上周五48.4%有所回升,但是这种几率的增加不会改变美联储政策前景已经大体转向鸽派的趋势,所以我们看到美元指数周一冲高后最终回落。记住,澳联储始终强调寻求“软着陆”而不是将澳大利亚推入衰退,因此叠加美国及澳洲预期均转鸽,终点可能并不遥远。相关投资产品表现消息公布后,澳元对美元下跌超过30个基点,当日最低至0.6720美元,但是下方0.6565处有强劲支撑,多头仍可等待性价比高的的盈亏比点位。ASX200指数本身一方面已消化暂停加息预期且担忧澳联储后续加息,冲高0.26%后回落表现疲软当日最终收跌0.01%,终结一季度未的7连涨。另外一方面,昨日公布的美国JOLTS职位空缺数据不佳,对经济衰退的担忧可能蔓延。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Cecilia Chen | GO Markets 分析师

Major Indices took a breather last week, with US equity markets closing down more than 1% after posting record highs the week prior. In economic news, the incoming US administration announced a $1.9 USD trillion fiscal-stimulus plan that aims to counter the effects of COVID-19 and support markets as recent weak economic figures are indicating they are under some stress. COVID-19 With reported deaths in Norway of patients who were recently administered the Pfizer vaccine, US vaccine distribution falling well short of expectations and new coronavirus strains being detected, investors are concerned that economic lockdowns could be longer than hoped.

Equity Markets US markets are closed on Monday for the MLK holiday. After that, the earnings season will kick off with big names like Intel, IBM, Netflix, Intel, Goldman Sachs and Proctor and Gamble reporting this week. These bellwether companies should give an indication of how the US economy has weathered the COVID storm.

Cryptos With impressive rallies the week before, Major Cryptocurrencies pulled back last week but still remained well bid on any significant drop. A strengthening US dollar and comments from ECB President Lagarde regarding the need to regulate Bitcoin could be headwinds going forward for these assets. FX Markets After declining for 3 months straight the US dollar Index bounced off support and rallied close to 1% for the week.

This meant a decline in USD pairs with AUDUSD finishing near the 0.77 big figure. This US dollar strength also weighed on USD denominated commodities, with both Oil and Gold declining for the week. Key events ahead Monday Chinese GDP (AUDUSD, CHINA50, USDCNH) Thursday Bank of Canada rate statement (USDCAD) Australian Employment change and unemployment rate (AUDUSD, ASX200)bank of Japan Monetary policy statement (USDJPY, JP225) ECB Monetary policy statement and press conference (EURUSD.

Euro Indices) Friday Bank of England Governor Bailey speaks (GBPUSD, UK100) New Zealand CPI q/q (NZDUSD) German Manufacturing and services (EURUSD, DAX30) Tuesday, 19 January 2021 Indicative Index Dividends Dividends are in Points ASX200 WS30 US500 US2000 NDX100 CAC40 STOXX50 0 6.777 0.143 0.022 0 0.829 0.257 ESP35 ITA40 FTSE100 DAX30 HK50 JP225 INDIA50 0 0 0 0 0 0 0

World equity markets finished modestly positive for a week sparse of economic news. US markets again hit all time highs on the back of strong corporate earnings, continued optimism in fiscal stimulus and COVID progress as the US infection rate eased to its lowest level since October. Equity Markets US The NASDAQ outperformed with Twitter (TWTR.NAS) continuing the good run of earnings coming from the tech giants in recent weeks.

Disney (DIS.NYSE) surged to all time highs after reporting strong performance in Q1, despite the company’s theme parks in California having been shuttered for the best part of a year. Source: CQG Entering the last week of Q1 corporate reporting we have Walmart (WMT.NYSE) reporting on Thursday, this paired with US retail sales, released on the same day will give a good indication of US consumer demand recovery. AUSTRALIA The Australian Market finished slightly down on a week with no major economic announcements.

This week we have the employment change and unemployment rate released on Thursday. These figures will be of extra importance with rolling back of JobSeeker payments scheduled for March in what some social advocacy groups are calling a “national crisis”. Zip Pay (Z1P.ASX) was one shining light, rallying 25% and continuing the surge higher of recent weeks.

FX Markets The US dollar index finished down 0.5% weakening against all major currencies with the exception of the NZD. Source: Bloomberg AUDUSD The Aussie continued its impressive rallies after the dip preceding the RBA’s surprise announcement of its bond buying QE programme at the start of the month. A weak US dollar and record iron ore and copper prices are driving it back to the important 78c level.

AUDUSD has experienced strong resistance at these levels this year, the employment report on Thursday will be an important Indicator as to whether the Aussie can break through. Source: GO MT4 Commodities – Oil US Crude Oil continued its strong rally breaking the $60 USD a barrel mark, with prices now back in line with pre-pandemic levels. China’s rapid economic recovery from the pandemic has been cited as the single most bullish factor for oil prices at the moment.

China’s January crude oil imports averaged 11.12 million bpd. This was up by more than 18 percent from the December average. Weekly US Crude inventories will be released Friday with the last 3 weeks having much larger draws than expected.

Eyes will be on the figure to see if oil demand is continuing to strengthen. Source: GO MT4 Bitcoin Bitcoin continued its surge upwards to all time highs as news that an investment arm of Morgan Stanley is considering adding Bitcoin to its list of possible trades. This comes on the back of a recent Tesla announcement of investment in the cryptocurrency and could indicate a coming broader uptake of Bitcoin in corporate investment circles.

Source: GO MT4 Tuesday, 16 February 2021 Indicative Index Dividends Dividends are in Points ASX200 WS30 US500 US2000 NDX100 CAC40 STOXX50 11.709 8.488 0.489 0.038 0 0 0 ESP35 ITA40 FTSE100 DAX30 HK50 JP225 INDIA50 0 0 0 0 0 0 0

Equity markets US markets dipped last night with the Dow finishing down for the first time in 4 sessions. This came as the streak of better-than-expected economic data came to an end with initial jobless claims unexpectedly jumping to a one-month high last week. Retail giant and Dow 30 component Walmart (WMT) also weighed on the index dropping 6.5 per cent after it missed quarterly profit estimates and predicted a low-single digit rise in fiscal 2022 net sales.

Source: Yahoo Finance Whilst US Markets are flat for the week, UK and Asian equity markets have performed well with signs of China's economic recovery continuing lifting the Hang Seng and good news on UK vaccination progress sending the FTSE 100 higher. Source: Bloomberg The ASX200 again hit post COVID highs this week before pulling back slightly. Optimism in the Australian economic recovery was bolstered this week with another drop in the unemployment rate and vaccine rollouts imminent.

Forex markets FX markets were mixed this week, the US dollar strengthened modestly against most major currencies, with the exceptions of CAD, AUD and GBP. Source: Bloomberg Resource linked currencies AUD and CAD performed well as prices for Copper and Iron ore continued to run hot, with increased demand from China and ongoing COVID related supply issues underpinning the price of these resources. Source: marketindex.com.au GBP outperformed this week amid continued optimism over the nation’s vaccine rollout, with the pound touching the highest level versus the euro since March last year.

Source: GO MT4 Commodities Gold Spot gold (XAUUSD) continued its downtrend setting a new low price for 2021 and within touching distance of the lows set in November. With markets risk on as vaccines rollout and positive signs of an global economic recovery the lustre has been taken off the precious metal for now. Source: GO MT4 Oil US crude prices broke above $60 per barrel touching as high as $62, a level not seen since January 2020.

Severe winter storms and rolling blackouts in the oil producing state of Texas have crippled the oil industry, causing an output drop of more than 4 million barrels a day - almost 40% of the nation’s crude production. Monday, 22 February 2021 Indicative Index Dividends Dividends are in Points ASX200 WS30 US500 US2000 NDX100 CAC40 STOXX50 0.821 6.645 0.323 0.011 0 0 0 ESP35 ITA40 FTSE100 DAX30 HK50 JP225 INDIA50 0 0 0 0 0 0 10.131

We had an eventful week on global markets with the inauguration of a new US administration and a dovish stance from the European Central bank fuelling hopes of extended fiscal stimulus in the new year. Equity markets Risk appetite got a boost this week from a push by US authorities for nearly $2 trillion in additional spending and plans to jumpstart a federal response to the COVID pandemic. US equity markets had the best post inauguration performance since the 1980’s driving the S&P 500, Dow Jones and NASDAQ indices to record highs.

The NASDAQ was also helped along by big beats from Netflix and Intel who reported earnings this week. With this lead Australia's share market hit 11-month highs, with help from an improved unemployment rate supporting investor optimism. European markets also performed well after ECB’s decision to reconfirm its very accommodative monetary policy last night.

Source: Twitter COVID With Executive Orders from the new US administration seeking to accelerate the rollout of vaccines and the seeming peak in US COVID cases there was optimism this week from major Wall St analysts that we could be seeing “the beginning of the end of the COVID crisis" in the US. Goldman's top economist Jan Hatzius, writes that "a vaccine-driven reduction in hospitalizations is likely to kick off the growth rebound through relaxed restrictions and some reductions involuntary consumer social distancing." Source: Zerohedge Forex market While record planned US stimulus helped push equities higher it also created a headwind for the US Dollar which continued its downtrend. All major currencies performed strongly against the greenback this week.

Source: Bloomberg Aussie Dollar AUDUSD strengthened this week driven by US dollar weakness and a better than expected unemployment rate of 6.6% indicating continued recovery of the Australian economy from the COVID economic shock. AUD is trading in a tight range and has managed to hold the important 0.77c support level. Gold Spot gold (XAUUSD) had a strong week on the back of US dollar weakness and stimulus hopes, it bounced strongly from the 1820 -1800 support zone making 2 week highs and being up around 2% for the week at time of writing.

Negotiations in the US on the particulars of the proposed stimulus bill and positive or negative news on regarding COVID are expected to play a part in the next few weeks of future price movements. Source: GO MT4 Cryptocurrencies It was a tough week for Cryptos with flag bearing tokens Bitcoin and Ethereum among others sliding dramatically after recent stellar rallies. Bitcoin dropped 10% alone on Thursday and down almost 20% on the week.

The drop seems to be a long overdue correction and sustained profit taking, it wasn’t helped on Thursday by a report in a trade blog suggesting that there had been what’s known as a double purchase, where the same “coin” is used in two separate transactions. This rumour went viral casting doubt on the security of the Bitcoin blockchain. Industry veterans and people familiar with blockchain technology downplayed the notion, but with so many new investors with a poor understanding of blockchain technology the damage was done.

From a chart technician's point of view, Bitcoin broke the lower barrier of the wedge pattern it has been consolidating in and has headed to the important 30000 support level. Source: GO MT4 Monday, 25 January 2021 Indicative Index Dividends Dividends are in Points ASX200 WS30 US500 US2000 NDX100 CAC40 STOXX50 0 0 0 0.012 0 0 0 ESP35 ITA40 FTSE100 DAX30 HK50 JP225 INDIA50 0 0 0 0 0 0 0