市场资讯及洞察

.jpg)

2026 年1 月 29日,全球黄金市场经历了“疯狂星期四”。金价在站上 5600 美元 巅峰后,随即上演了时速惊人的“自由落体”,一度跌破 5100 美元。这一波动不仅刷新了单日振幅纪录,更让全市场见证了高位杠杆博弈的残酷性。

一、 5602 到 5097:为何会出现 500美元的“闪崩”?

这场高位跳水并非偶然,而是多重压力瞬间释放的结果:

1. 极度超买后的“技术性多杀多”:

1 月以来金价涨幅已近 30%,RSI 指数一度飙升至 90 以上。在 5600 美元这个极值点,获利盘的离场指令引发了连环踩踏,导致盘面瞬间失去支撑。

2. 流动性“黑洞”与自动止损触发:

当金价从 5600 跌落至 5400 附近时,由于短线资金过于密集,触发了海量高频交易系统的强制平仓单。在缺乏买盘承接的深夜时段,金价出现“真空式”下跌,一路跌向 5100 美元 这个前期重要支撑区。

3. 白银市场的溢出效应:

昨晚现货白银从 120 美元高位一度暴跌 12%,作为联动性极强的贵金属兄弟,白银的剧烈崩盘直接拖累了黄金的信心。

二、 核心驱动逻辑的变化:从“单边狂欢”到“宽幅震荡”

尽管跌幅惊人,但 5100 美元 的迅速企稳也传递了关键信号:

•基本面依然强劲:美联储虽在 1 月 29 日凌晨维持利率不变,但其“鸽派停顿”和对通胀的默许,意味着实际利率的下行趋势未改。

•避险底色仍在:美伊局势及全球关税政策带来的不确定性,使得 5100 美元以下依然有强劲的买盘(如各国央行和长线主权基金)在“接飞刀”。

三、 市场新常态:黄金已进入“超高波动率”时代

昨晚的行情告诉我们,目前的黄金已经不再是那个“慢牛”的避险资产,它表现出了明显的“类数字货币”特征:

•估值锚点模糊:在信用货币受质疑的背景下,市场在5100 与 5600 之间反复寻找新的定价共识。

•散户 FOMO 情绪高涨:国内金饰报价突破 1700 元/克,这种全民抢金的狂热,往往伴随着极高的波动风险。

结语:趋势未死,但“杠杆”已死

昨晚 5600 至 5100 的惊心动魄,是一次教科书式的风险出清。它标志着本轮行情从“共识性上涨”进入了“高波动震荡期”。

•长期看:黄金作为对冲信用风险的地位依然稳固。

•短期看:5100 美元已成为本轮行情的“生命线”。

Chart patterns (e.g. head and shoulders, triangles, double bottoms/tops), are commonly used to assist in trading decision making. If using these as part of your entry approach, their use should be viewed as a specific strategy, amongst others you may use, and so merit a dedicated section within your plan. This article outlines some of the key things to consider when writing and using such in your trading plan.

General rules with trading plans revisited The statements within your trading plan serve two primary functions, as discussed in detail in previous articles. It is important that such statements are specific enough to more effectively perform these functions, namely: a. Facilitate consistency in trading action e.g. in the entry and exit of trades, allowing the trader, and b.

Enable measurement e.g. within a journal, to make an evidence-based judgement on how well these statements are serving you through testing. With this level specificity, it is easier to ‘tweak’ components rather than throwing the “baby” of any strategy “out with the bathwater”. Often, many experienced traders discover the finer details can make a relatively big difference to trading results, rather than massive changes in approach.

Obviously, if there is a lack of consistency, originating from behaviours that move away from what you have planned, make it almost impossible to make any judgement on the success, or otherwise, of a strategy. Using chart patterns adheres to all the above. What about trading chart patterns?

Chart patterns are simply a representation of potential changes in market sentiment. Often combined with other indicators and can be used to indicate a potential entry into, or in some cases exit from, a specific position. Some patterns indicate a trend reversal (e.g. head and shoulder, double tops, triple bottoms etc), others a pause (congestion) before continuing in the direction of a previous trend e.g. flags, pennants, symmetrical triangles.

Patterns may occur on any timeframe but generally speaking are more robust (in terms of potential longevity of movement) on longer timeframes (although of course they cannot indicate with any accuracy how long that move may be). As with any entry approach, there is a chance that a trading idea based on an identified pattern will fail and so, as always, appropriate risk management should be put in place And within your trading plan? Chart patterns are not easily identifiable with most general indicator systems and are often best “sighted” so there is an element of subjectivity.

Logically this could suggest that this makes it even more vital to be robust in your description of how to use these in your trading. We have identified FIVE potential components to include within your written trading plan. These are: 1.

Your definition of the chart patterns you are going to use 2. When you are going to use them 3. Identification of when a pattern is completed 4.

Other factors you may use to potentially decrease the chance of a false breakout from any chart pattern you are going to use 5. Your initial stop placement method #1 Your definition of the chart patterns you are going to use Specify which of the chart patterns you are choosing to trade. Ideally, a description of what this pattern looks like on a chart will help lock this in.

For example, if we were to describe a double top it could read: • Reversal of upwards trend. • Creation of two upwards prongs. Around the same price level forming a ‘M-shape’. • Breakout below the ‘confirmation point’ (bottom of “prongs” confirms reversal. #2 When you are going to use them There are two perhaps obvious, and yet important, factors to include: a. On which timeframes you are going to use chart patterns b.

The proximity of impending economic data releases. For example, If trading a 30 minute chart you could specify “no relevant (define this e.g. specific to currency pair, sector of share CFD), significant (define this e.g. you may decide to actually state the data points) data due within the next 3 hours. #3 Identification of when a pattern is completed Experienced traders always wait until a pattern is complete before acting. However, the incidence of false breakouts (i.e. when a trading idea fails after a pattern is completed) is worth taking steps to attempt to limit.

Let’s use the break of a neckline on a ‘reverse head and shoulders’ as an example. Clearly, price moving upwards through the neckline is the desire. However, you need to articulate what are you using to determine this.

E.g. At any time within a candle period or on candle close price; and/or is there a specific distance such as using 0.5 ATR, or perhaps number of pips/points, above the neckline? #4 Other factors you may use to potentially decrease the chance of a false breakout from any chart pattern you are going to use The following may be considered: a. Which other indicators e.g. moving average, volume b.

Intra-candle price action e.g. close within the top third of the candle if considering a long trade. c. Agreement on other timeframes (although this may not be the pattern what constitute “agreement” e.g. price above 10EMA. d. Minimum distance to next “key price point” e.g. next resistance price level if going long. #5 Your initial stop placement method As the structure of each pattern is different then it is important to specific your initial stop placement methods for each.

So, to use the previous example, if trading the “idea” of a breakthrough a neckline, a pre-planned exit logically could be move back through that neckline may indicate a trade failure and necessitate a risk management exit (and so of course be a determining factor in your position sizing into that trade). As with defining what constitutes a breakout, logically again, you need to specify whether you are using an anytime touch of a price for exit or a candle period close price, and/or is there a specific distance (an how you are going to articulate this) below the neckline. So now to action… Depending on where you are now with you plan there are two potential actions. 1.

If you are already using chart patterns use the above checklist to determine whether you have these components included, fill any gaps and that ensure they are specific enough 2. If you have not got part of your trading plan them this may help you get started in making it happen Remember of course, the above is indicative suggestions only, it is YOU that must make the choice about what to include/not include and the specific parameters you are going to test and ultimately use.

In previous articles we have discussed in detail the merits of a trading journal in offering evidence for both: a. How well you are following a trading plan? b. How well your trading system is serving you? (assuming you are already following a trading plan) We have also outlined the importance of “closing the circle” and making sure you review journal data and action plan to make any amendments that would be of benefit.

If you are in the position that you have “jumped in” and made a trading a journal a reality in your trading, next level journaling aims to increase the quality of information, where you can optimise those things you are doing well and work on those things that need improvement. This, in essence, is all to do with asking the right questions of the information you have, so you can continue to make evidence-based judgements as to what type of trading suits you best. The reality is that no two traders are the same (even if using a similar system).

Your challenge is to find YOUR best approach that works for YOU. And subsequently, mirror this on an ongoing basis. Here are THREE potentially “game-changing” questions you could ask of your journal data which may give clues about “best fit” behaviour for you as an individual. #1 Which trading direction works for me?

There is no doubt that some traders have results that seem to be better going “long” and others trading “short”. The other possible outcome, of course, is that it doesn’t matter, and you perform equally as well irrespective of direction. Measuring the results of long versus short trades will give you this answer.

Let’s assume there is a noticeable difference. After obtaining this evidence your choices are twofold. The root cause of this may either be: a.

You have a simple aptitude for trading in a specific direction and so can mirror this with all future trading. b. It may be that your system works well for going in one direction and needs adjustment with the other. In this case, provided you are not comfortable sticking to (a) above then of course you have the evidence to refine that part of your system that appears to require adjustment. #2 Which timeframe works for me?

Similarly, we can look at whether specific timeframes work better for you as an individual trader. Questions about optimum timeframes are some of the most frequent that we receive on both ‘Inner Circle’ and the ‘First Steps courses. We have written about this topic before, the conclusion being that it is your individual circumstances that are most likely to dictate which timeframe works best for you.

Again, the power of a journal is that you can easily come to an answer, and so mirror that going forward (of course, this is dependent on you recording this as part of your journal process). #3 Which trading vehicle suits my trading style? Many of you reading this may be trading multiple vehicles e.g. Forex, Index CFDs, Share CFDs, commodities, options.

There are obvious differences not only in how these various instruments are priced but also influencing factors on how they move. Using a similar approach to the above, you can easily identify which vehicles are working for you. As with exploring trading direction the reason for this could be your characteristics as a trade or the robustness of your system in trading different vehicles.

So, the choices are the same - you can allocate a larger proportion (or even all) of your capital into trading the vehicle that produces better results or of course review and tweak the system for those vehicles with less desirable results. OK, so these are your three starting questions, that may help you find a trading style that is best fit for you. However, before we finish, it is worth offering a couple of additional pieces of guidance when doing an exercise such as this. a.

You need a critical mass of trades to make the data meaningful. (there is little evidence that can be gained from a couple of trades in any category). There is no definitive number to what this may be but logically perhaps 15-20 will suffice in the first instance. b. Compare like with like.

To make things meaningful you need to reduce the number of actors that may skew your results. As a start point it would make sense to: i. remove any trades where you clearly didn’t follow your plan, ii. Unless analysing #3 above it would seem logical to compare within one trading vehicle e.g. just your forex trades.

Finally, we would love to hear your feedback on journaling and how it has/has not worked for you (or even problems) you have had getting started. Drop a line a [email protected] with any feedback you would like to share.

In a previous article we addressed the concept of cognitive trading biases as a barrier to potential successful implementation of a trading plan in the heat of the action you “press the button” on entry or exit action. This article discussed these biases - “loss aversion” which you can read here ( click to read ). In this article we examine another common cognitive trading bias, termed minimalisation bias.

Trading biases revisited People have inbuilt set of belief and value developed outside the trading context but when the trader interacts with the market, these individual natural ways of thinking and feeling become part of decision-making. Some of these natural in-built responses may not serve you well and are termed ‘cognitive biases’ which may take over from your written and planned ‘trading system’ and become the major influence on your market behaviour. Recognising that these exist and developing awareness of whether one or some of them are part of your trading psychology is the first stage in addressing any bias.

The aim of this series is to help explain what they are, and you are able to make the judgement on your market interaction. What is a minimalization bias? Logically, good decisions in any context (including trading of course) are based on having complete and accurate information, to enable us to process this, and subsequently take appropriate action.

In a trading context, we have access to not only information relating to market sentiment, and tools (indicators) that can help us make sense of this, but also resources that may indicate terms of increased risk e.g. economic data release dates and times. Ideally, the way we use this information both for entry and exit should be specifically articulated within a trading plan which acts as a guiding light for action. In simple terms, many plans will have a set of criteria, or checklist, that if all can be ticked off as present, then act e.g. trade entry can be taken.

With a minimalization bias, the trader basis their decisions on small amounts of usually incomplete information, or in other words, act when all of the criteria have NOT been met. What happens with a minimalisation bias? This bias often leads to premature entry and exit before a full set of signals are confirmed.

Common examples of this may include low trading volumes, not keeping an eye an eye on the economic data release, attempting to predict the next price move often seen when acting on immature candles or bars, or before there is confirmation of a breakthrough a key price point. Commonly, such errors originate from time pressures, poor charting techniques, a lack of specificity in trading instructions within a plan or a lack of, or skipping looking at, appropriate resources to help inform decisions. When in an open trade we may see action (e.g. exit) without substantial evidence of a weakening price, retracements often used as exits rather than clear reversal signs.

The impact of this is limiting the profit potential of a specific trade. Trying to ‘bottom pick’ at the market (if looking for a long trade) may also be a problem in more severe cases, where the investor believes the price had stopped going down on a slow down on the drop rather than waiting for a clear reversal signal. Remember, an exit signal is not necessarily a reason to trade in the opposite direction.

Overtrading due to poor entries, followed by rapid exits may also be a symptom. What you can do if you think you may have a minimalisation bias? If this resonates with you, then the purpose of this article is fulfilled, as recognising and “owing” that there is something that needs to be addressed.

It is the VITAL first step in making a change. Obviously, there are steps you can take to address this (and you MUST). Here are some suggestions: a.

You have a complete trading plan that articulates trading actions both for entry and exit. The more specific these are, the less likely you are to stray. Make sure EVERY one of your criteria is crystal clear. b.

Record and review in your journal how you are feeling as you trade and the market circumstances during your decision-making. It would be rare that this bias is present in every trade. Through recording this information, you may be able to see common thread as to when this bias raises its ugly head.

Armed with this information you will then be able to either avoid trading in certain circumstances, or simply “checking yourself” a little more rigorously. Sometimes the very process of formally recording what you are doing helps in doing the right thing more consistently. c. Re-align with your trading plan prior to every trading session, remind yourself prior to looking at the market what your key criteria for action are. e.

Take regular breaks from the market during any session, particularly when trading shorter timeframes, to re-align with purpose and plan and avoid over-emotional trading. f. If you are in a position where you are finding information difficult to access, then simply ASK. There are many out there with those resources not only at hand but also how to get that information efficiently.

Finally, as we finished when we discussed “loss aversion” as you work on this please be gentle on yourself in terms of your development. Biases by nature are usually deeply ingrained and will take some work to address.

Warning: Turn your sensitivity meter down a little. This is a no sugar-coating, tell-it-how-it-is article (but rest assured it comes from a nurturing place). All over the globe, trading gurus attempt to sell their wares (software, the ‘holy grail’ of trade set ups etc) using retrospective charting examples.

Such powerful visual “evidence” is often used to persuade prospective FX clients that this vehicle is ‘easy’ to make profit with. With little work, little time, or whatever marketing buttons they are using to press to get a response. So, hours of energy invested, often cash is exchanged and yet more often than not, with an off the shelf system in place (often just an entry system which we know is never going to offer a complete trading solution) traders are left feeling more than a little disappointed that such “guaranteed, easy riches” are not showing up in their trading account.

On an individual level we see similar. Much airplay is given to the merits of back-testing and yet as with the aforementioned guru approach, you can just about find examples, if you look hard enough, of chart examples that mean this “next new indicator thing” is now the answer to replenish your now depleted finds. So, what happens, we have a system change, and yet results still often fall short of expectations.

There are 3 common dangers of the retrospective approach to creating (if you haven’t a trading plan already) or altering an existing plan that are worth highlighting. #1 – Overstating the function of back-testing. Let us be completely blunt. The purpose of back-testing is NOT, nor should ever be viewed as evidence that a trading plan, based on what ever system you are exploring, will work for you in the reality of live trading.

Back-testing does not generally consider: a. The impact of economic data releases and revisions, b. The political and general climate both globally and specifically in the countries that currency pairs relate to, c.

Individual investor behaviour re. timeframes, time of day that they trade, nor their ability (or otherwise) to act or inaction on a change of sentiment, d. Unplanned events such as escalating conflict (or the threat of such), e. The relationship and impact of other financial instruments of FX pairs e.g. equity and bond markets, commodities So, why back-test at all if the evidence could be so flawed?

The answer is simple, back-testing creates evidence, not that a system will definitely work for you as a trader, but ONLY as evidence that a forward (or prospective) test may be worthwhile. So, the bottom line is the function of back-testing is to justify the time and effort to prospectively test. It is after such a prospective test that system changes can be made/developed. #2 – Failure to gather a critical mass of evidence There are two issues here. a.

What constitutes enough evidence to move to the next stage of system testing. Quite often traders will make decisions on a limited amount of data e.g. one timeframe and one currency pair, over the last couple of months on which to make system decisions. Now you have read this it may seem obvious and may not need pointing out (but we will anyway) why this is insufficient information on which to base a “cross the board’ entry and exit system. b.

The second issue here is one of selective evidence gathering. A natural human response when excited by an idea is search for evidence to back up that idea. The potential danger with this is that we often tend in this search, to ignore information that refutes our idea. #3 – The reason behind doing this may not be that your system is failing rather it could be a YOU issue.

System skipping is common amongst many traders and is invariably motivated by results that are not as desired. Here is the danger. As much of what goes into creating trader results (some would suggest up to 80%) is due to behavioural issues (we have waxed lyrical about trading discipline previously) unless you: a.

Have a trading plan that is specific, measurable and comprehensive AND b. Follow it religiously ‘to the letter” then you are not really in a position to make a judgement on whether system could serve you well or is likely not to produce desired results. AND to add to this, as such behavioural issues have not been either acknowledged or addressed whatever system (based or retrospective charts or not) is more likely to produce equally disappointing results.

So, before you start on the journey of altering a system you should logically make every effort to have, follow and measure the impact of any system before you even consider changing it (or looking into what you may change it to). This MUST be your #1 priority before going down any path of system alterations. So there you have it.

You have a choice to take action of course on what you have read, If so, your missions going forward are: a. Make sure you have a comprehensive plan that you follow. Then, and only then, should you begin to explore further development including the use of retrospective charts (or back-testing) b.

Recognise the SOLE PURPOSE of back-testing is to create evidence that a forward (or prospective) live test is justified. c. Make sure you are basing any potential system change on a enough “balanced” data.

热门话题

其实大众做交易投资除了要会看基本的K线外,还可以学会运用筹码面发现资产在市场上的多空走势,就像技术分析原理也认为:成交量才是唯一不会骗人的指标。今天我们还是来研究世界终极货币的黄金,昨日XAUUSD往下调整到1900位置又回升到1928美元,和我预测的支撑位丝毫不差。但是过程太过刺激,我们还是来研究下机构筹码,吃吃定心丸来看市场吧。给大家介绍两个非常重要有用的指标:SPDR 黄金ETF持仓量和黄金筹码COT指数。

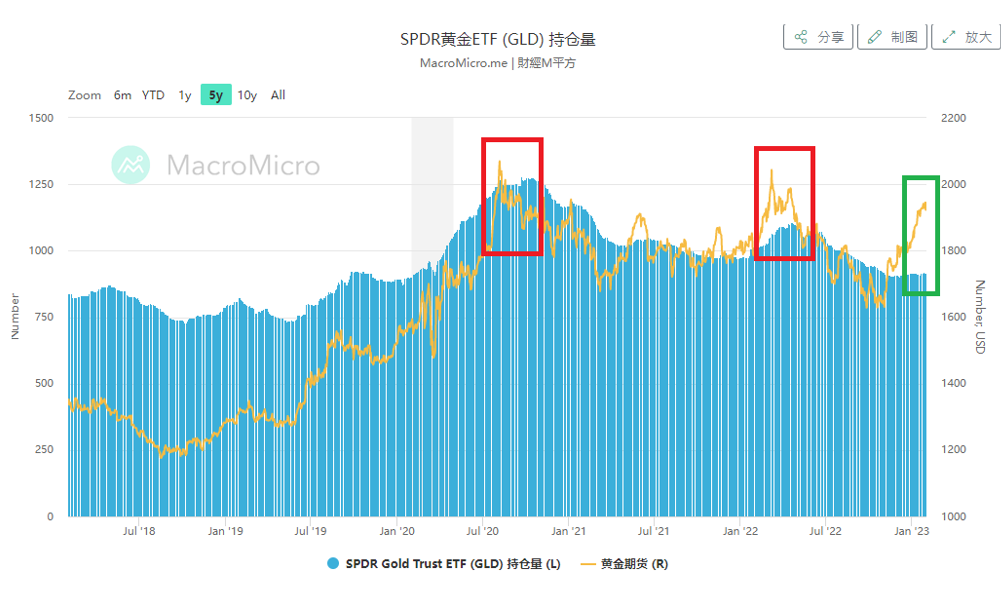

一、SPDR 黄金ETF持仓量SPDR黄金ETF是全球最大的黄金ETF基金,由World Gold Trust Services(世界黄金信托服务公司)及道富环球投资管理于2004年11月在纽约证券交易所推出,是全美首个以商品为主要资产的交易所买卖证券,并成为增长最快的交易所买卖产品之一。该指标极具参考价值,持仓规模越大,代表市场越偏向多方,金价也越容易升高。复盘过去5年的SPDR 持仓量和黄金期货价格走势,可以发现目前市场上黄金的持仓量没有大幅增加,意味着没有过度超买。我们的参照物是之前的历史高点。黄金目前价位为1943美元每盎司,距离10个月前的2070美元峰值不到6%的距离。但是截至昨日,SPDR持仓量为917吨,远低于那时的1067吨,更是与2020年8月历史高点的1268吨相去甚远。因此,这可能暗示金价中长期看还有一定的上涨空间。

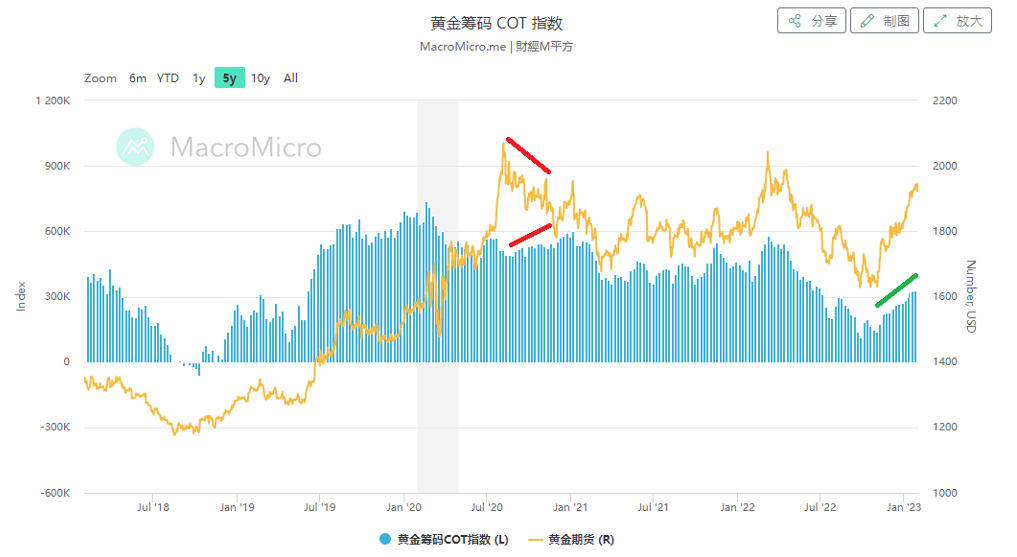

同时,我们在图表上还有另一个发现,那就是这个持仓量反映会滞后于价格变化,比如当价格已经触及上述两个前期高点并转而下行,但是持仓量还是会再上升一段时间,只有等空头信号明确后量才会开始下降。在长期趋势的判断上黄金ETF的持仓变化通常很具前瞻性,而对行情的短期走势或震荡行情则无法给出指向。但这个不妨碍我们可以得出这样一个情形的结论:目前持仓量处于平稳抬升,后市价格还会上行一段时期,伴随着持仓量的上升。当量达到阶段峰值后,中长线再看空黄金也为时不晚,因为大趋势交易本身就很难卖在最高点避免资金回撤。二、黄金筹码COT指数黄金筹码COT 指数= COMEX黄金期货大额交易者投机者净头寸- 避险者净头寸筹码面指标代表市场上投资人资金的布局。黄金筹码COT 指数向上代表大型交易者对黄金市场看多,向下则表示看空。与持仓量指标的适用长线和偏滞后性有所不同,复盘过去5年的黄金筹码COT指数和黄金期货价格走势,可以看到COT指数比较多时候表现过于灵敏,常常在价格还未到顶部的时候,指数就早些开始下行了,更加偏于投机性。另一个发现是,大部分时候两者趋势一致,但是偶尔会出现显著背离。比如2020年8月到2021年1月的这个阶段。

体量上看,截至昨日净投机头寸为33.82万合约(1合约等于100盎司),远低于2022年度峰值的58万、2019年9月的65.7万和2020年历史峰值的73.9万。所以结论也是目前价格上涨,但是市场上黄金的净投机头寸没有大幅增加,和持仓量指标指向的结果一致,后市应该金价还会伴随头寸的上升而上涨。可以看出,当前头寸呈持续上升,并未出现拐头,因此大众不宜过度和过早看空。需要注意的,市场是多空博弈结果,坚持多空观点同时价格出现阶段性调整都是正常的。如果黄金处于新的牛市,调整会将是温和的。看了上述两个指标,没有必要担心黄金过于超买或黄金多头过于旺盛。如果金价的调整幅度超过预期,或者调整时间过长,那只有是基本面发生了负面变化,比如2023全球经济确认避免了衰退。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Jack Lin | GO Markets 新锐分析师

热门话题

原本以为经历过庞氏骗局,麦道夫骗局后,投资者们会更加谨慎小心,然后经过了这几年的几个骗局之后,我发现了,无论监管的如何严格,打开骗局之路的往往是人性中的关键点,也是薄弱点之—--信任。简单点说就是人格魅力。故事的一个主角就是Nick Leeson,相比于其他骗局的主角来说,这一位是最平凡的人,并没有极高的学历,也没有天才般的智商。不过他有的却是对于人性的独到理解,他也拥有着很高的情商和极强的社交能力。

尼克出生在赫特福德郡的沃特福德,并就读于附近加斯顿的帕米特学校。出生于一个平凡的工人阶级家庭,在1985年以比较差的成绩毕业,甚至数学还不及格。毕业之后在很小的银行做了几年柜员。然而,虽然能力不行,但是野心很大。于是在1987年进入摩根史坦利,成为了后台,但是在得不到重用后跳槽到了巴林银行(英国最古老的银行)。到了巴林银行之后,尼克持续了在后台的工作。但是因为其天赋异禀的社交能力,成功的于1992年成为了巴林银行在新加坡金融衍生品业务的负责人。一开始在一系列激进的交易策略下,为巴林银行赚取了约1000万英镑的巨额利润。但是在新手光环用尽之后,开始了亏损,凭借多年做后台的经验,于是就把这些亏损放进了一个自己做的error account 里面。这个账户最初是用来掩盖他的一个下属犯的错误;当时那个下属被指派为富士银行购买20份期货合约,但他却卖掉了它们,导致巴林银行损失了20,000 英镑。于是通过这个账户,尼克让这个损失给“消失”了,等之后赚了钱,就可把这个窟窿给填平。尼克采取的是“翻倍”策略:每次他输了钱,他都会把输掉的钱加倍下注,以挽回损失。而每次亏损,尼克都向伦敦总部要钱,利用管理层对他的信任,以各种名义说服了管理层。过往经历告诉他这个是可行的,包括1993 年的一次,他为了能够弥补error account中 600 万英镑的亏损,进行了一波豪赌,然而因为好运,使得亏损都补上了,之后他其实有发誓不再使用该账户。但是,我们都知道,人类最大的弱点就是人性中的贪欲。尼克心想,既然我可以把600万的窟窿填上,那么说明我也可以再赚600万。于是error账户并没有消失,反而愈演愈烈。到 1992 年底,错误账户的损失超过200 万英镑,到1993 年底增加到2300 万英镑。到1994 年底,这个数字激增到2.08 亿英镑。后来不是没有人怀疑他,而他每次都靠着很好的声誉而躲过了一次又一次审查。并且还通过和error账户的对冲,使得自己的期货账户实现了超过2000万英镑的巨额浮盈,结果就是error账户出现巨额亏损。

但是在1995年,1月16日,为了一波肥,填平error account 亏损,尼克进行大举做空了日经股指期货straddle,就是如果日本股市波动不剧烈,他会赚钱,如果出现日内剧烈波动,则巨亏。然而事情就是那么巧,在第二天17号发生阪神大地震,亚洲市场陷入恐慌,日本股市开始剧烈波动。然后Leeson试图通过进行一系列风险越来越大的新交易(使用多头未来套利)来弥补损失,这次押注日经指数将迅速复苏。然而,没有了新手光环的尼克这次输的很彻底,日经指数并没有复苏,反而跌的更惨,尼克和他的账户直接被干废。

于是在留下了一张“I am sorry”字条后,就跑路了。这位年轻的交易员,凭借着人格魅力和豪赌,终于让巴林银行损失了8.27亿英镑( 14 亿美元),终于这所曾经是英国历史最悠久的商业银行的巴林银行于2 月 26 日被宣布破产,并被收购。尼克自己和巴林银行的虚荣心在作祟也是其中的导火索。对于巴林银行来说,其实可能内部人员有人其实已经意识到有问题,因为在毫无对冲的情况下,可以创造如此高额盈利,对于一个数学都不及格的人来说,本来就不太现实,但是名誉面前,管理层“护犊子”般选择了沉默。对于尼克本身来说,在自己实力不足的情况下,因为也是虚荣心和贪欲的作祟,才一步步走向了万劫不复的深渊。在这起事件中,不乏有管理层的疏忽,但是更多的,就是对个人的盲目信任,才导致了惨剧的发生。那么信任,或者说人格魅力,是不是逐渐成为了近些年来投资的主旋律?也成为了很多骗局钻空子的温室?

之后也会和大家聊聊近年来,很出名的诈骗案件,比如FTX崩盘,Theranos验血骗局等等,并且深入探讨一下,人格魅力,是不是已经成为一种投资风向标?免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Neo Yuan | GO Markets 助理分析师