市场资讯及洞察

.jpg)

2026 年1 月 29日,全球黄金市场经历了“疯狂星期四”。金价在站上 5600 美元 巅峰后,随即上演了时速惊人的“自由落体”,一度跌破 5100 美元。这一波动不仅刷新了单日振幅纪录,更让全市场见证了高位杠杆博弈的残酷性。

一、 5602 到 5097:为何会出现 500美元的“闪崩”?

这场高位跳水并非偶然,而是多重压力瞬间释放的结果:

1. 极度超买后的“技术性多杀多”:

1 月以来金价涨幅已近 30%,RSI 指数一度飙升至 90 以上。在 5600 美元这个极值点,获利盘的离场指令引发了连环踩踏,导致盘面瞬间失去支撑。

2. 流动性“黑洞”与自动止损触发:

当金价从 5600 跌落至 5400 附近时,由于短线资金过于密集,触发了海量高频交易系统的强制平仓单。在缺乏买盘承接的深夜时段,金价出现“真空式”下跌,一路跌向 5100 美元 这个前期重要支撑区。

3. 白银市场的溢出效应:

昨晚现货白银从 120 美元高位一度暴跌 12%,作为联动性极强的贵金属兄弟,白银的剧烈崩盘直接拖累了黄金的信心。

二、 核心驱动逻辑的变化:从“单边狂欢”到“宽幅震荡”

尽管跌幅惊人,但 5100 美元 的迅速企稳也传递了关键信号:

•基本面依然强劲:美联储虽在 1 月 29 日凌晨维持利率不变,但其“鸽派停顿”和对通胀的默许,意味着实际利率的下行趋势未改。

•避险底色仍在:美伊局势及全球关税政策带来的不确定性,使得 5100 美元以下依然有强劲的买盘(如各国央行和长线主权基金)在“接飞刀”。

三、 市场新常态:黄金已进入“超高波动率”时代

昨晚的行情告诉我们,目前的黄金已经不再是那个“慢牛”的避险资产,它表现出了明显的“类数字货币”特征:

•估值锚点模糊:在信用货币受质疑的背景下,市场在5100 与 5600 之间反复寻找新的定价共识。

•散户 FOMO 情绪高涨:国内金饰报价突破 1700 元/克,这种全民抢金的狂热,往往伴随着极高的波动风险。

结语:趋势未死,但“杠杆”已死

昨晚 5600 至 5100 的惊心动魄,是一次教科书式的风险出清。它标志着本轮行情从“共识性上涨”进入了“高波动震荡期”。

•长期看:黄金作为对冲信用风险的地位依然稳固。

•短期看:5100 美元已成为本轮行情的“生命线”。

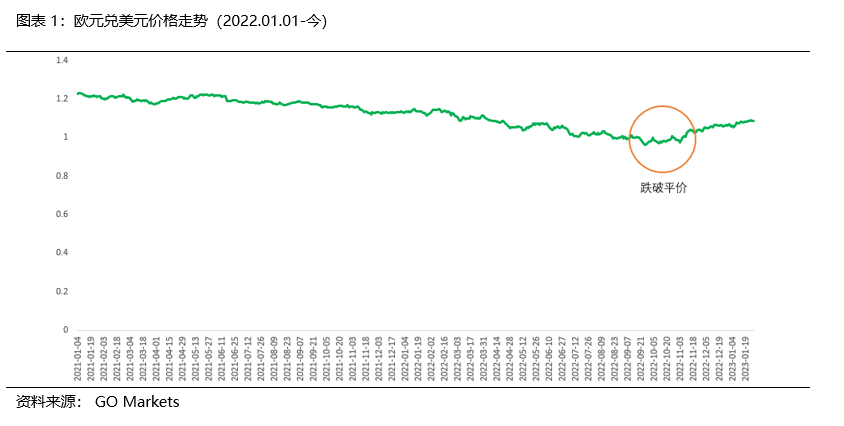

The EUR has been on a run since it bottomed in September 2022. From that time, the price is up almost 15% and is currently trading at 1.0863. However, with important economic data to come out of the USA and the next interest rate decision from both the ECB and the Federal Reserve coming out in the next few days the market may find some more direction for the EUR.

A Hawkish Federal Reserve may be detrimental for a move to the upside of the EUR, whilst a Dovish response may support more growth in the EUR. In addition, with employment data to come out of the USA softer data may support a more dovish Federal reserve. In the past few days and weeks, the EUR has seen some strong momentum on the back of growth data that has seen the region avoid a recession.

Crucially, the GDP of the Eurozone grew by 0.1% which beat an expected 0.1% retraction for the quarter. A general weakening of the USD has also supported a bounce of the EUR as money has moved away from the safety of the greenback and into other assets. Technical Analysis In terms of the long-term analysis, the price has mostly ranged between 1.04 and 1.25 except when the price bottomed last year.

The price is currently showing some weakness and has so far been unable to break through 1.09 and has sold down on candlesticks that are testing the 1.09 level. Therefore, it would not be surprising to see the price retrace to the previous support level at 1.06 before another move to the upside. On the daily price chart, the price is showing a strong upward channel/trend.

This channel shows how the bottom of the channel fall along an important area of market structure. This zone acts as the 50-day moving average, the recent support level and the bottom of the channel. This bolsters this region as a zone for ana entry should the price retrace.

With a target of 1.12 this represents a risk reward of 2.5. Ultimately the trend of the EUR will most likely be dictated by the movements of the Federal reserve and the ECB. However, should the macroeconomic factors permit, the EUR could very well continue its run.

在钓鱼和诈骗网站和消息的网络环境下,我们想借此机会提醒我们的客户 GO Markets 的官方网站。诈骗人员有时会注册相似的域名,拼写差异很小,并复制我们的网站设计以试图欺骗访问者。这些复制的内容有时非常有说服力。GO Markets 的真实网址为 www.gomarkets.com 和 www.gomarkets.eu。如果对网站有任何疑问,请直接访问 www.gomarkets.com。GO Markets 在众多社交媒体平台也有账号:脸书、Instagram、领英、推特、微信和 YouTube。当点击来自社交媒体页面的链接时,请确保您被引导到上述合法网站之一,因为诈骗者也可能会设置虚假的社交媒体资料,试图将用户引导至虚假网站。如果您有任何疑虑,请直接联系我们的客户支持团队或您的客户经理。

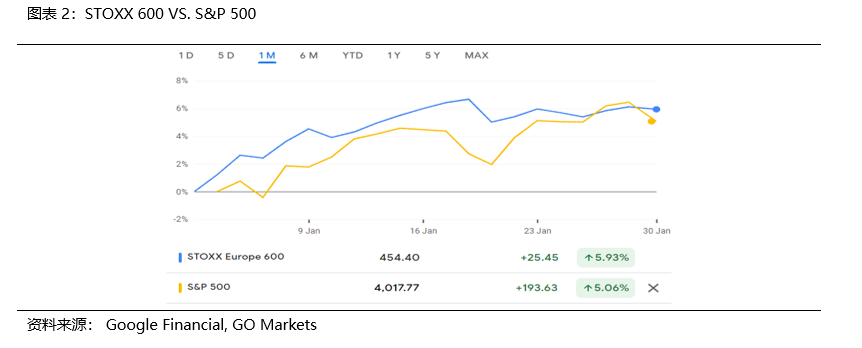

热门话题回顾2022年,自三季度开始,欧洲经济下坡,能源价格上涨、欧元对美元汇率跌至平价以下。然而近期,欧洲市场悄然经历了一轮复苏:自年初开始,欧元对美元升至1.09,主要各国国债收益率下跌20-70bp,欧洲股票基准STOXX 600 指数 1 月份上涨约10%,超越美国股票基准标准普尔500 指数。这是否意味着欧洲经济已经出现拐点还是震荡徘徊?今天我们从能源方面来谈谈欧洲的经济情况。

供给压力犹在。俄罗斯对欧洲天然气供应继续威胁欧洲经济增长。继俄乌冲突开始,便加剧了能源紧张的局面,这主要源于欧洲对俄罗斯能源供应的高度依赖。战争爆发后,作为对欧盟对俄制裁的报复,俄罗斯逐渐减少对欧盟国家管道天然气的供应,造成了天然气和电力价格居高不下。俄罗斯目前的供应量为正常的约10%左右,大幅削弱了供给,北溪管道自8月爆炸以来目前供应量仍旧为0。另一方面,欧洲在全球市场大幅采购LNG (液化天然气),基本应对了俄罗斯天然气的供应冲击,但欧洲的大幅抢购也推高了全球LNG的价格。需求随气温而变。欧洲人自去年以来一直担心冬天的能源供给,然而这个冬天的气温却没有在预料的冰冷之中。欧洲能源消费主要取决于气温的变化,自2022年12月以来,欧洲进入寒冬,英国富时100指数跟着下跌,直到2023年1月天气转暖,整体而言欧洲2022年冬季的温度相比往年要高。自2022年12月开始,欧洲天然气价格已连续近六周下跌,是自2020 年 2 月以来持续时间最长的一次。温暖的气温也使得欧洲天然气消耗量没有以往之大,而保持了库存,欧洲能源危机最严重的时期或已结束。总结来看,能源危机在需求侧得到缓解。能源问题或许只是扬汤止沸。然而,这种趋势是可持续的吗?通过上文的分析我们可以看到供给侧的压力主要来自于俄乌冲突,只要冲突还存在,欧洲对俄罗斯的制裁就存在,也就是说欧洲能源在供给侧仍然存在一定压力。此外,随着欧洲此次大幅采购LNG也暂时在供给端暂时缓解了一定的压力。需求方面来看,今年罕见的暖和的天气也并不一定在23、24年继续存在。综合来看,从能源危机的角度来说,只要俄乌冲突存在,欧洲就继续不得不大幅度采购能源,从而推升价格。而短期来看,随着能源价格的下降,欧洲经济形势确实在逐渐回暖。欧元走势谨慎乐观。除此之外,货币政策方面,本周周四将公布首份利率决议。从当前情况看已形成较强共识将在未来两次议息会议各加息50BP。2022年,欧元区通胀在去年10月曾达到10.6%的历史最高水平,欧洲央行加息累计250个基点以对抗通胀,为历史上最激进的货币紧缩政策。然而,当前欧元利率仍低于美国和英国的利率。从天气转暖到LNG采购再到能源危机缓和,欧元区1月经济信心指数连续第三个月上升,触及6月以来最高水平。从工业到服务业再到消费者信心等所有主要基本指标都上升。一项对经济学家的调研结果显示,即使在能源价格下跌以及美联储考虑放缓甚至暂停加息步伐的情况下,欧洲央行官员们或许不太倾向于在2 月之后放松货币政策,而继续维持50个基点的加息幅度。 然而,由 26 名成员组成的欧洲央行管理委员会中的一些成员表示,他们更愿意采用更加渐进的方法。综合以上分析来看,欧元短期内还是有上涨的动力,中长期需持谨慎乐观的态度继续观望。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Yiduo Wang | GO Markets 助理分析师

US Dollar Fundamental Analysis Recent data indicated that the U.S. economy grew strongly in the fourth quarter which has boosted the Dollar against the Euro. This has supported the Federal Reserve's hawkish stance in spite of reports that US consumer spending has fallen, and inflation has cooled. According to the Commerce Department, the Consumer Price Index (CPI), the Federal Reserve's preferred inflation measure, increased 0.1% in November after a similar gain the month before.

With traders eagerly awaiting the Federal Reserve's guidance for interest rate rises, the Dollar firmed on Monday and distanced itself from an eight-month trough. Despite last week's eight-month low of 101.50, the U.S. dollar index rose 0.03% to 101.92. US Dollar Index Technical Analysis The Dollar Index is currently testing a major support area taken from the weekly time frame, around $101.55.

It has been consolidating and testing the area for almost 10 days, strongly suggesting that bulls are starting to take back control of the market after a steady decline of roughly -4% in the last 4 weeks. In alignment with the weekly analysis, on the daily timeframe, a trend line from the lower lows can be drawn, and from the chart below, the price has recently reached the bottom of the trend line. The price has consolidated for a number of days at the weekly support level mentioned earlier.

The Dollar may potentially climb towards the resistance level at $104, if it remains above and respects the bottom of the channel.

Bitcoin has rallied extremely hard to start the year as risk on sentiment returned to begin the year with the price of the leading cryptocurrency at its highest level since August of 2022. Risk assets have been the play in early 2023 with hopes for a settling of interest rate hikes by major central banks. As the technology sector and other growth areas have continued to rise up the price of Bitcoin has followed.

The price is almost 50% up from its lows in the middle of December 2022. With the macroeconomic factors still largely the main drivers of the risk sentiment and the upcoming Federal Reserve Funds to be announced on Thursday, the rate announcement could play a large role in the short term price action. The Fed is expected to increase the official rate by 25 bps.

However, all eyes will be on the accompanying commentary that will provide important direction on the Fed’s future plans in the upcoming months. Moreover, a hawkish commentary will likely lead to a selloff in risk assets and dovish commentary the opposite. In terms of the long term perspective the price of Bitcoin has had its best month since October 2021.

The price has made a significant bounce off the 15,000-20,000 support zone and looks to have reclaimed the 50 month moving average. This indicates a potential reversal or at least shift in sentiment. The next region of resistance is the original neckline of the long-term double top, between $30,000 and $40,000.

It may be difficult for the price to break above this resistance in the short term without a catalyst. The other thing to remember is that there is a lot of supply that still needs to be worked through before any significant move upward can occur, although, the monthly candle is looking very encouraging. This next zone of resistance looks to be the primary target in the short to medium term for a long trade on Bitcoin.

Looking at the shorter term charts, they price actions tells a similar story. Specifically, on the daily chart, the price has seemingly paused as it awaits confirmation of a breakout at 25,000. If this breakout can be supported by some significant volume it may confirm the reversal.

The other element that must be considered with Bitcoin is the potential for a short squeeze. With the asset so beaten down, it is possible that shorts will become squeezed leading to aggressive moves to the upside if momentum can begin to build. Ultimately, the price action of Bitcoin will most likely be led by the overall risk sentiment in the market and as such traders should be weary of the overall market sentiment.

FRITZ, CILIC JOIN ALCARAZ AND DE MINAUR AT CARE A2+ KOOYONG CLASSIC GO MARKETS ANNOUNCED AS NEW PARTNER Top-ranked American Taylor Fritz and former US Open Champion Marin Cilic are the latest headline acts for the Care A2+ Kooyong Classic in 2023, with Australian-owned online brokerage, GO Markets also announced as a new tournament partner. Fritz and Cilic join two of tennis’ most outstanding young players in new world No.1, Spaniard Carlos Alcaraz, and Australian star Alex de Minaur at the tournament from Tuesday, January 10, to Thursday, January 12, at the Kooyong Lawn Tennis Club. Fritz advanced to the fourth round of a Grand Slam for the first time at this year’s Australian Open, reached his first Grand Slam quarter-final at Wimbledon and achieved a career-high ranking of No. 12 in July.

Earlier this year he snapped the 20-match winning streak of Rafael Nadal to capture the Indian Wells title, his third ATP Tour singles championship. “I’m very much looking forward to playing at Kooyong for the first time and experiencing the Club,” said Fritz. The matches I get to play there will be the perfect preparation for the Australian Open.” Ranked 16 in the world, Cilic has won 20 ATP Tour singles titles, and owns an incredible Grand Slam record having reached the final of Wimbledon and the Australian Open and highlighted by his famous victory in the 2014 US Open. This year Cilic has established himself in the World’s Top 20 and upset world No. 4 Daniil Medvedev on the way to the French Open semi-finals at Roland Garros.

Care A2+ Kooyong Classic tournament director Peter Johnston said the signings of Fritz and Cilic alongside de Minaur and Alcaraz already solidifies the tournament as an event not to be missed. “It’s fantastic to have Taylor playing at Kooyong for the first time and to welcome Marin back for the 2023 tournament,” said Johnston. “With these two stars, Alex and the newly crowned US Open champion and World number 1 Carlos Alcaraz in the field, the 2023 Care A2+ Kooyong Classic is shaping up as a “must see” for fans in January. We look forward to announcing more players shortly. “It’s great to have the support of GO Markets, building momentum and excitement for the return of the tournament to Australia’s Summer of tennis.” The Kooyong Classic has attracted legends of the game regularly to compete since its inception more than three decades ago. A world-class field assembled when the Kooyong Classic was last played in 2020 and another quality field is assured in 2023 when the tournament returns bigger and better than ever.

The 2023 event will be supported by GO Markets, an award winning Australian-owned online brokerage, offering premium trading services. The partnership has been made possible by Kooyong Classic’s marketing partner, MediaPro Asia. Chief Financial Officer of GO Markets, Soyeb Rangwala said of the partnership: “GO Markets is excited to be a part of the prestigious Kooyong Classic, an event which holds an important place in Australian sporting history,” said Rangwala. “Founded in Australia in 2006 as an online provider of CFD trading services, GO Markets is aligned with Kooyong in our proud Australian foundations and our pursuit of excellence in local and global markets.

We look forward to kicking off an exciting summer of tennis at the Classic and welcoming some of the world’s best tennis talent back to Melbourne.” The tournament offers plenty for fans, and champions of the sport consider Kooyong an ideal destination to fine-tune ahead of the Australian Open. 2023 Care A2+ KOOYONG CLASSIC WHEN: Tuesday, January 10, 2023, to Thursday, January 12, 2023 WHERE: Kooyong Lawn Tennis Club - 489 Glenferrie Rd, Kooyong VIC 3144 TICKETS: Ticket on-sale dates will be available soon. Meanwhile, Corporate Box packages are available and can be purchased by contacting the Kooyong Lawn Tennis Club: [email protected] BROADCAST: The 2023 Care A2+ Kooyong Classic will be broadcast live nationally and streamed online on SBS between 11am - 5pm on each day of the event and distributed internationally through Media Pro Asia. MEDIA: Please note that accreditation is essential for all media wishing to cover this event.

Details on how to apply will be made available soon. For enquiries, please contact Stamping Ground: Michelle Stamper | [email protected] Jordie Browne | [email protected] About the Care A2+ Kooyong Classic: As part of the Summer of Tennis in Melbourne, Australia, the world’s top players grace Kooyong’s historic centre court in January each year, maintaining its long and distinguished tradition as the spiritual home of Australian tennis. As a key part of player’s preparation in the lead up to the Grand Slam of the Asia/Pacific, the Australian Open, the tournament offers an atmosphere like no other and is one of tennis’ most storied events.

About GO Markets GO Markets is a multi award-winning global financial services provider, which has always been dedicated to providing its clients with an excellent trading experience. Over the last 17 years, GO Markets has been dedicated to evolving their technology, services and education, in order to provide clients with the best possible trading experience. Through this dedication and because of the trust and loyalty of their clients, they have established themselves as the first choice for trading for our clients globally.

About Mediapro Asia: Mediapro Asia has recently renewed the marketing and media rights for the Kooyong Classic event. The deal means that the company is responsible for distributing broadcast and selling sponsorship rights both domestically in Australia, and overseas. Mediapro Asia, based in Singapore, has been working with the Kooyong Classic event since 2018.

Mediapro Group is best known as LaLiga’s exclusive media rights agency, distributing Spanish LaLiga audio-visual rights globally. Mediapro Asia is also responsible for marketing several other top sporting events, including the Ladies European Tour, the Chinese Super League, ManCity TV and Belgian Pro League. www.kooyongclassic.com.au