市场资讯及洞察

.jpg)

2026 年1 月 29日,全球黄金市场经历了“疯狂星期四”。金价在站上 5600 美元 巅峰后,随即上演了时速惊人的“自由落体”,一度跌破 5100 美元。这一波动不仅刷新了单日振幅纪录,更让全市场见证了高位杠杆博弈的残酷性。

一、 5602 到 5097:为何会出现 500美元的“闪崩”?

这场高位跳水并非偶然,而是多重压力瞬间释放的结果:

1. 极度超买后的“技术性多杀多”:

1 月以来金价涨幅已近 30%,RSI 指数一度飙升至 90 以上。在 5600 美元这个极值点,获利盘的离场指令引发了连环踩踏,导致盘面瞬间失去支撑。

2. 流动性“黑洞”与自动止损触发:

当金价从 5600 跌落至 5400 附近时,由于短线资金过于密集,触发了海量高频交易系统的强制平仓单。在缺乏买盘承接的深夜时段,金价出现“真空式”下跌,一路跌向 5100 美元 这个前期重要支撑区。

3. 白银市场的溢出效应:

昨晚现货白银从 120 美元高位一度暴跌 12%,作为联动性极强的贵金属兄弟,白银的剧烈崩盘直接拖累了黄金的信心。

二、 核心驱动逻辑的变化:从“单边狂欢”到“宽幅震荡”

尽管跌幅惊人,但 5100 美元 的迅速企稳也传递了关键信号:

•基本面依然强劲:美联储虽在 1 月 29 日凌晨维持利率不变,但其“鸽派停顿”和对通胀的默许,意味着实际利率的下行趋势未改。

•避险底色仍在:美伊局势及全球关税政策带来的不确定性,使得 5100 美元以下依然有强劲的买盘(如各国央行和长线主权基金)在“接飞刀”。

三、 市场新常态:黄金已进入“超高波动率”时代

昨晚的行情告诉我们,目前的黄金已经不再是那个“慢牛”的避险资产,它表现出了明显的“类数字货币”特征:

•估值锚点模糊:在信用货币受质疑的背景下,市场在5100 与 5600 之间反复寻找新的定价共识。

•散户 FOMO 情绪高涨:国内金饰报价突破 1700 元/克,这种全民抢金的狂热,往往伴随着极高的波动风险。

结语:趋势未死,但“杠杆”已死

昨晚 5600 至 5100 的惊心动魄,是一次教科书式的风险出清。它标志着本轮行情从“共识性上涨”进入了“高波动震荡期”。

•长期看:黄金作为对冲信用风险的地位依然稳固。

•短期看:5100 美元已成为本轮行情的“生命线”。

热门话题

*2023年将是黄金和白银的积极一年*美联储放慢加息步伐、美元走弱、全球经济放缓以及地缘政治的不确定性都是贵金属的利好因素*黄金今年可能会升至历史高点就黄金和白银市场而言,今年的开局就像在公园里散步一样轻松。过去两个月,这两种贵金属分别上涨了7.5%和12.1%。从根本上讲,价格上涨可归因于通胀降温,这是美联储放慢加息步伐的理由,从而削弱美元。近年来,美元走强和债券收益率上升一直是限制黄金和白银上涨潜力的主要因素,使它们处于盘整阶段。而从去年11月开始,这一旧趋势发生了变化,特别是今年变化更为明显。如果按照现有新趋势在未来几个月继续下去,黄金和白银可能会反弹至历史高点。全球经济放缓,俄乌战争导致的地缘政治不确定性以及疫情限制放松后中国压抑的需求释放(还有中国春节期间一直是黄金的消费旺季),都是金价和白银的利好因素。

分析师普遍认为金价将上涨在年初,许多不同金融工具的预测都会发布。根据Goldsilver.com编制的预测,绝大多数黄金和白银预测都认为2023年将出现强劲上涨,其中盛宝银行预测今年金价可能上涨至3000美元(下图左侧第一行)。

Source: GoldSilver.com这样的预测应该持保留态度,因为我们在前几年看到过类似的预测最终没有实现。然而,今年许多因素表明,金属很可能突破1620-2070美元的盘整区间。在这种情况下,最值得关注的是美联储将在2月1日的会议上采取什么行动。声明的基调以及美联储主席杰罗姆·鲍威尔(Jerome Powell)随后召开的新闻发布会将是关键。最近几个月,我们看到了相对强硬的声明,因此基调的可能变化将成为买家的强大动力。 银在光伏中是不可替代的与黄金相比,银的工业用途要广泛得多。这种金属是最好的导体之一,在电子产品或光伏板等方面有着广泛的应用。随着世界向可再生能源过渡,对太阳能的需求将加速增长。这意味着对白银的需求也会增加。而且,有限的储量预计将在2050年耗尽,这将给价格带来上行压力。虽然人们已经开始尝试用铜元素取代银,并增加循环利用,但这项工作还处于非常早期的阶段。将这些解决方案付诸实践需要很多年甚至几十年的时间。除了工业用途,白银也是黄金的投资替代品,但规模较小。因此,推动黄金价格上涨的因素同样适用于白银。短期内,买家的第一个目标似乎是位于每盎司26美元价格区域的强劲需求区域(过去2年交易密集区)。这一突破将为银价触及每盎司30美元的心理阻力位开辟道路。

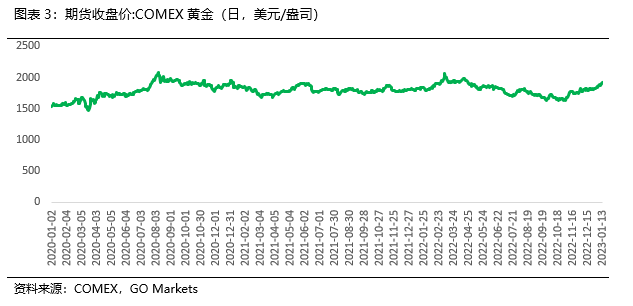

黄金价格突破1900美元自去年10月中旬以来,黄金一直处于动态上升趋势。金价目前已经突破每盎司1900美元的关键阻力位。如果金价短线回调站稳1900或1870美元将继续上涨(看起来很有可能),多头的下一个目标是每盎司2000美元的阻力位。在此之后,关键区域是历史高点2070美元。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Jack Lin | GO Markets 新锐分析师

The price of Natural Gas has continued its drive back down after peaking in the middle of last year. The price has had an aggressive sell off after an equally aggressive run during the initial stages of the Russian and Ukraine conflict. This was due to Russian gas exports being banned and elevated inflation levels.

However, as the conflict has subsided the price of gas has returned to its seasonal trends. In addition, in recent weeks warmer weather has reduced the reliance on the energy source for much of Europe. The chart from a technical perspective is exceptionally bearish.

For the better part of a decade the price was ranging between 1.5 – 6.5. The aggressive move in 2022 as discussed was due to the beginning of the Russia and Ukraine crisis. The price since then looks to have made a head and shoulders pattern which is a bearish reversal pattern.

The neckline was at 5.5 and was broken through. The price has also broken down through the 200-day EMA on fairly aggressive volume. By zooming out, it can be seen that the recent sell off has been the price moving back into its long-term consistent range.

Therefore, the price should be nearing a bottom. As the price approaches 1.5/2 it may become a good opportunity for a long trade. An initial target at the top of the range of 6.6 could be a reasonable target for this medium-term swing trade.

The daily chart confirms this move and shows how the price has broken through the mid-level of support at 3.5. The daily chart also shows how the volume has been reducing significantly indicating some potential exhaustion in the short term and a spike in buying may be favorable for an upward thrust in price. Ultimately, the price of Gas could gain momentum if Europe’s winter brings about cooler weather or if China’s demand increases as it moves out of its Covid 19 restrictions increasing demand.

With volatility still high for the price of a natural gas caution should still be had when placing a trade.

上次我们分析了美国此次公布的CPI数据以及对黄金走势做了预期。本期我们来谈谈,跟踪黄金价格,需要注意哪些指标以及回顾2018 年加息,周期是否会重现。

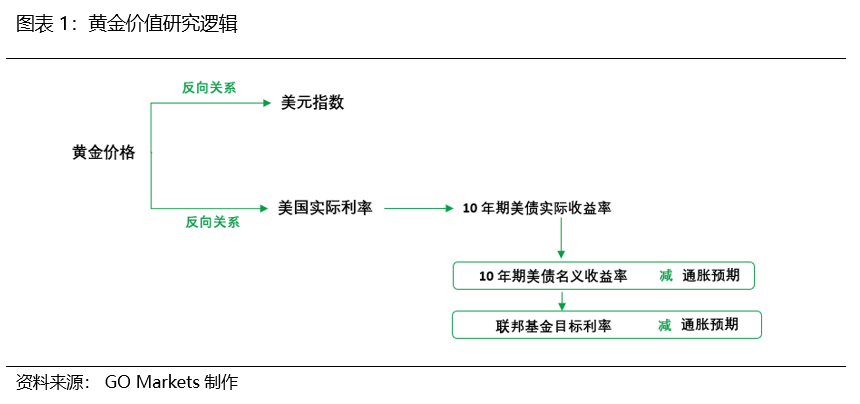

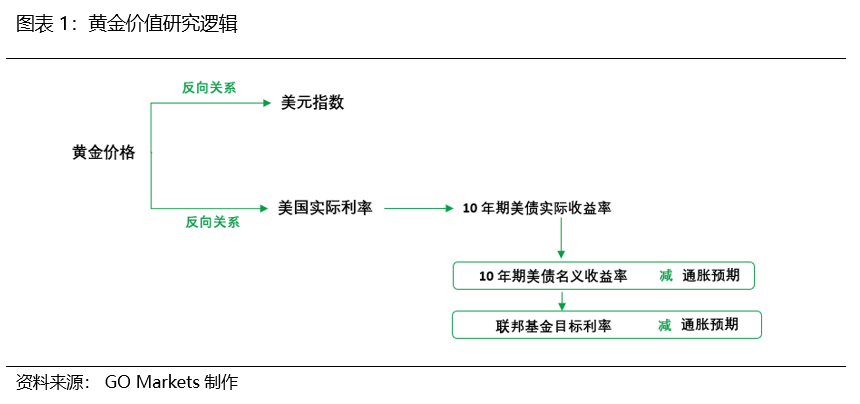

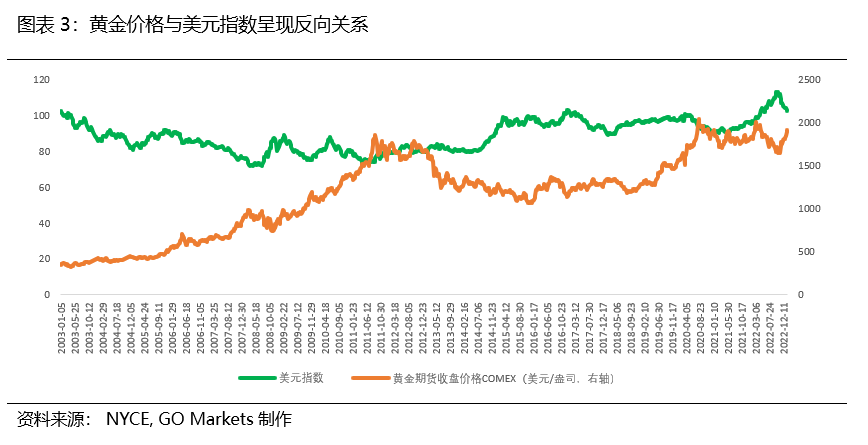

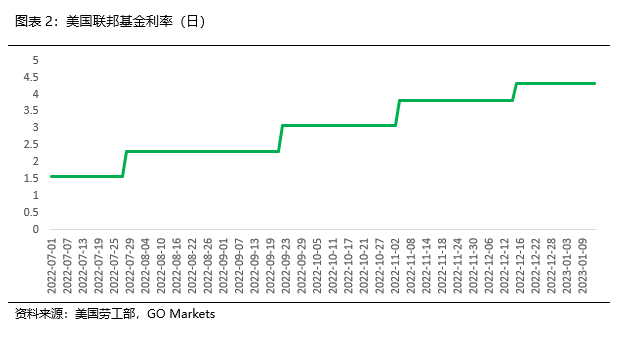

黄金价格与十年期美债实际收益率以及美元指数呈现反向关系。从图表2中我们可以看到从2003年至今,大多数情况下黄金价格走势都与美国十年期国债实际收益率呈现反向走势,可谓此消彼长。因此,预测十年期美债实际收益率也就可以进一步预测黄金走势。那如何预测十年期美债实际收益率呢?它等于十年期美债名义收益率减去通胀预期。而十年期美债名义收益率主要由美联储调节的联邦基金目标利率水平来决定。因此,我们需要跟踪观察的是美联储的利率政策和通胀预期,这也是为什么当前市场上对此两个指标的关注度非常高的原因。

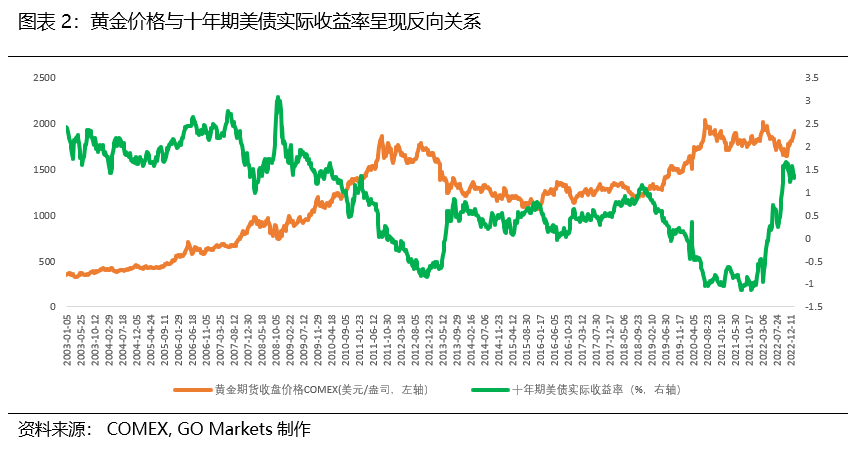

另一方面,如图表3所示,美元指数也与黄金价格呈现反向关系。那美元指数如何来跟踪?归根结底还是与美联储利率政策有关,当美联储加息时,美元指数就会走强,而美联储暂缓加息甚至降息时,美元指数就会有下行趋势。而美联储的利率政策也与当前通胀水平存在一定联系。例如本次美国公布了最新的CPI也就是通胀数据,12月美国的通胀保持了下跌的趋势,那么整个市场也预期美联储是否会放缓加息甚至降息,一旦发生降息的话,可以预测到的就是美元指数可能会下行,随之而来的就是黄金会上涨,这也是为什么当前市场上有很大一部分预期黄金价格会上涨。所以整体来讲,投资者需要关注的还是美联储的利率政策与当前的通胀水平与通胀预期这些指标。

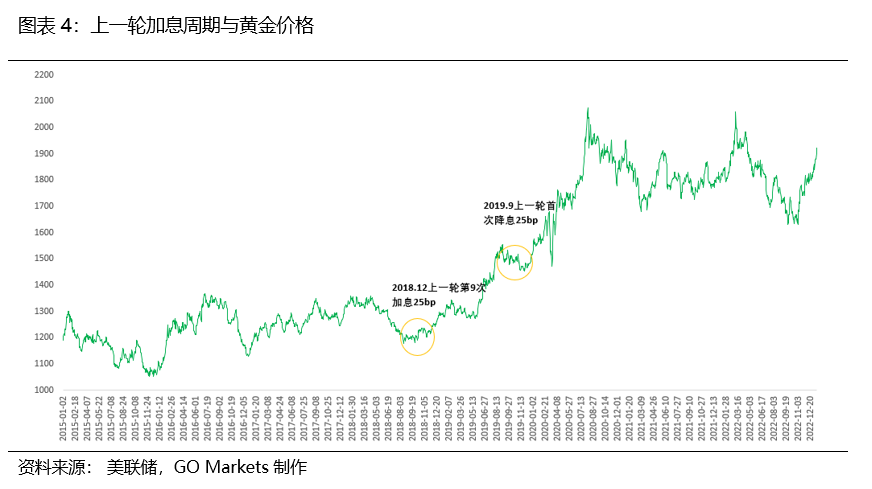

类比2018年,黄金价格走势是否还会重现规律?如图表4所示,上一次加息周期从2015 年 12 月开始,到2018 年 9 月结束,彼时共加息9次 共225bp。2018年12月上一轮最后一次加息25bp,此后黄金价格开始震荡上升,中途也经历一次大跌。2019年9月开始加息周期后的第一次降息25bp,此后黄金价格飙升。结合当前的形势判断,最后一次加息为黄金上涨起点,但并不稳定,第一次降息为真正飙升的起点。因此,参照上次加息周期的规律,我们仍然需要密且关注美联储本次的加息终点与首次降息的时刻。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Yiduo Wang | GO Markets 助理分析师

The outlook for the Australian equities market is one of the best globally and is set up to cope with a potential recession. The Australian market showed itself to be robust in much of the volatility and downturn of last year being one of the more solid economies. This relative strength has carried so far into 2023 and has largely been due to the resource heavy nature of the ASX with most companies on the index being large resource and mining.

The XJO was also geographically protected from much of the geopolitical conflict in Europe that many European markets had to suffer through. The XJO is currently just 300 points off its all time high and with improving commodity prices it is well placed to weather a recessionary storm. A reopening of China may further support growth of the Australian market because growth in China may help various sectors such as travel, construction, manufacturing, and resources.

Lastly, as the Central banks across the world look at lowering interest rates it will only help growth economies such as Australia. Risk assets such as the Technology sector and growth economies should benefit as the cost of borrowing comes down. Although Banks will have to balance the need to lower rates with the need to tame inflation and the fight between which is a worse evil to fight will be much of the talking point of 2023.

Technical Analysis As stated above the XJO is currently just about 300 points below its all-time highs and is trending towards that target. Firstly, on the weekly chart the XJO has been able to maintain a tight range over the last 2 years. Once the dust had settled after the Covid 19 pandemic the price developed a range between 6412 and 7634.

The price also bounced of 6412 its long-term support twice in 2022 before pushing higher. Importantly, since October 2022, the XJO has been able to stay above the 50-week moving average as it has gained momentum. On the daily chart the price has broken to level not seen since April 2022.

Therefore, it is likely that the price may face some significant resistance as it approached 7600. Another positive sign is that the short term 50 day moving average has crossed back over the longer term 200 day moving average. This indicates that momentum is beginning to shift towards the bulls.

With more information still to come out, the Australian equities market is as well placed as any to deal with any potential macroeconomic factors that come its way.

在经历了无比困难的12月之后,随着中国第一波病例逐步都渡过了高峰,街上的人越来越多,车水马龙又重新出现在了各大城市中。那些坚持到最后的小生意主们终于等来了客户。再过一周就是中国新年了。过去的一年太难了,希望我们所有的朋友们在2023年可以稍微喘口气。回到正题。在过去几个月,金融市场终于从10月的大跌中有些恢复。而在欧美各国中,澳洲股市也是率先反弹,并且幅度最大的一个。

澳洲大盘从10月底最低时候的6400点到现在的7300点,短短2个月几乎上涨了15%。而在这15%的上涨中,又是以传统铁矿石和煤炭的涨幅最大。这按理说,铁矿石和煤炭都是污染严重且几乎不再是市场热点板块,怎么就突然又来了第二春呢?这话就要从我去年的一篇文章里聊起。在去年当时国内还没有放开疫情政策时,我说当前金融市场里最大的一个潜在的利好消息,就时中国放开控制。因为放开,虽然在短期内会引发巨大的病例增加。但是长期来看,一定是能帮助经济恢复的。而我们当时对于政策变化的判断时间是在2023年春节之后。没想到整个政策在12月初就发生了180度的转弯。把时间整整提前了3个月。我们作为老百姓当然猜不到决策短时间改变的原因。但是如果用我们百姓的思维:既然准备了要完全换一个方式来做某件事,那肯定是晚不如早。而澳洲的铁矿石包括煤炭股也正是在中澳关系缓和+中国开放限制政策的背景下开始提前过年的。因为毫无疑问,我们暂且不说中国重新放关澳洲煤炭的重要性。其实之前很多煤炭也是澳洲产的,只是不能直接从澳洲运,需要去东南亚第三国转一下手才能被接收。这中间其实变相增加了很多成本。现在中澳关系缓和,那自然对澳洲企业来说就省下了很多事。而我之前说到为什么中国开放限制是一个重大利好?就是因为往往在疫情病例高峰之后,伴随而来的就是为了拉动经济而实施的大规模刺激计划。这些计划有些事货币政策,例如放水降息,有些则是财政政策,例如给钱给补贴。但是从目前中国的实际情况来看,拉动经济的三驾马车:外贸,消费和投资中,前两者由于3年疫情而受伤严重,需要时间修复。因此能够短时间有很大变化从而帮助经济的还是落到投资这一块中。

虽然我也是猜,但是我觉得在疫情第一波之后,会有政策出台来帮助经济的恢复,而这些政策,受益者中也包括了资源的提供者——澳洲。而澳洲股市,尤其是矿业股的大幅反弹,其实也说明,市场中很多人,都和我猜的一样。按照买传闻,卖事实的规律。在真正的政策落地之前,上涨可能还会继续。但是真正等到政策公布之后,反倒有可能会引来一拨获利卖出潮。再来说零售板块。同样,也是去年,2022年巴菲特公司伯克希尔的股东大会上,有小散户问巴菲特,当全世界利息上涨,疫情后还没有完全恢复的时候,你觉得投资者应该关注哪些板块。我去年也专门写过一篇文章说这个大会。巴菲特并没有迎合潮流,看好特斯拉或电动车板块。相反,他却认为在利息上涨的时候,消费零售类,尤其是和民众生活息息相关的商品,是最值得关注的。如果联系到澳洲的股市里,哪些公司生产的东西或提供的服务,你每天都需要?衣服——不是家电和数码产品——不是。食品——是。建筑五金——是。汽车——是。厨房和家庭用品——是。按照上面的简单排列,我们就知道,像那些食品供应商,超市,建筑五金,汽车以及生活类零售企业都是巴菲特口中我们生活离不开的公司。我简单看了一下它们的股价,虽然并没有出现矿业股这样2个月上涨30%这么疯狂。但是和过去1年最热门的电动车板块的大跌相比,这些更加传统的板块表现出了非常好的韧性,也就是说,下跌幅度小,上涨幅度也不大,但是就算不涨不跌,相比美股下跌20%的年华业绩还是要好出很多。

可能有朋友会问,这David Jones和Myer也是零售商场,为啥它们的业绩就是王小二过年,一年不如一年呢?的确,它们是零售商场,但是这些商场里卖的绝大部分商品,都并非是必需品,而是可买可不买的东西,而同样对比拥有汽修和户外品牌为主的Super Retail Group它们本周刚发布的财报显示,在2023 财年上半年这个公司实现了创纪录的销售额,同比和2022年已经增长的基础上,再次上涨15%。另一个专注于婴儿用品的上市公司Babybunting,也公布了59%的强劲增长。所以,我来总结一下关键词:你当前生活中的必须品,就是我们应该关注的。其中,婴儿用品,汽车零部件和户外运动用品,又是当下的热门。连我这绝对的业余人士在过去1年里都野营+房车出去了3次,可想而知,现在这野营和户外活动有多火。当然,各位要说,你这属于马后炮,都涨了你才说。那我说给马前炮吧:旅游和航空板块。一旦我们关注到中国游客开始快速增加,那澳洲的旅游和航空板块就一定是第一个获利者。所以,重点还是,你要多请我吃饭(低碳少油),多请我喝茶,才能掌握第一时间的投资信息。开个玩笑。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Mike Huang | GO Markets 销售总监

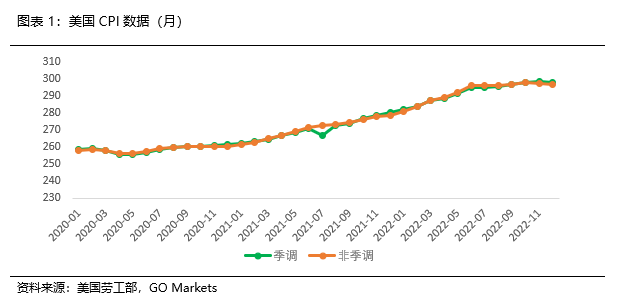

美国公布了2022年12月CPI数据。近期金价飙升,一度突破1900美元/盎司。有市场观点认为,黄金将开启新一轮牛市。黄金作为一种贵金属,兼具金融和商品属性。从历史价格来看,美联储多次加息的高峰期往往是黄金牛市的起点,黄金价格与实际价值走势呈负相关关系。去年11月,美国CPI涨幅低于市场预期,加息高峰在即。反之,如果恶化,美国和欧盟的GDP表现将走弱,经济衰退将加深,加息限制也将放缓,金价将开启新的上行趋势。CPI数据:美国12月未调整CPI同比6.5%,前值7.1%。为过去 12 个月以来的最低水平。季调后CPI环比-0.1%,前值0.1%;核心CPI环比0.3%,前值0.2%。CPI解读:美国12月CPI主要分项中,住房分项环比上涨0.8%,高于近12个月0.6%的平均水平;同比增长7.5%,较上月的7.1%大幅增长。能源服务环比增长1.5%,高于过去12个月平均1.2%,同比增长15.6%,略高于上月的14.2%。整体来看,美国的通胀压力已经普遍缓解。市场表现:CPI公布后,美国股指期货和黄金价格震荡走高;10年期美债收益率和美元指数震荡走低下跌11bp至3.45%,美元指数下跌1.0%至102.2,现货黄金上涨1.2%至1898美元/盎司。

实际利率与黄金价格关系:美国10年期国债收益率与黄金呈现反向关系,当利率、物价上涨:通胀涨幅>利率涨幅→实际利率下降→金价涨,利率涨幅>通胀涨幅→实际利率上升→金价跌;当利率、物价下跌:通胀跌幅>利率跌幅→实际利率上升→金价跌,利率跌幅>通胀跌幅→实际利率下降→金价涨。

黄金展望:影响金价的核心因素主要有两个,美元指数和美国实际利率,这两个因素与黄金价格呈高度负相关的关系。美国的实际利率可以用联邦基金利率与CPI同比的差值来衡量。市场普遍认为,美联储大概率在2、3月加息25bp后停止加息,从年中开始降息,年内降息幅度或达到90-100bp。综合来看,当实际利率处于负值时,黄金对实际利率的反应并不明显,更易受到美元指数的影响。在实际利率仍处于负值的情况下,美元指数下跌导致黄金短期仍有上行空间。综合全年的情况来看,市场预期今年上半年美国实际利率将上升,下半年将下行, 2023年国际金价整体或呈现强震荡走势,但不具备大牛市的条件,但若从更长周期来看,国际金价有望表现良好。

如果您有更多想要了解和沟通的需求,请添加小助手微信与我们沟通。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Yiduo Wang | GO Markets 助理分析师