市场资讯及洞察

.jpg)

2026 年1 月 29日,全球黄金市场经历了“疯狂星期四”。金价在站上 5600 美元 巅峰后,随即上演了时速惊人的“自由落体”,一度跌破 5100 美元。这一波动不仅刷新了单日振幅纪录,更让全市场见证了高位杠杆博弈的残酷性。

一、 5602 到 5097:为何会出现 500美元的“闪崩”?

这场高位跳水并非偶然,而是多重压力瞬间释放的结果:

1. 极度超买后的“技术性多杀多”:

1 月以来金价涨幅已近 30%,RSI 指数一度飙升至 90 以上。在 5600 美元这个极值点,获利盘的离场指令引发了连环踩踏,导致盘面瞬间失去支撑。

2. 流动性“黑洞”与自动止损触发:

当金价从 5600 跌落至 5400 附近时,由于短线资金过于密集,触发了海量高频交易系统的强制平仓单。在缺乏买盘承接的深夜时段,金价出现“真空式”下跌,一路跌向 5100 美元 这个前期重要支撑区。

3. 白银市场的溢出效应:

昨晚现货白银从 120 美元高位一度暴跌 12%,作为联动性极强的贵金属兄弟,白银的剧烈崩盘直接拖累了黄金的信心。

二、 核心驱动逻辑的变化:从“单边狂欢”到“宽幅震荡”

尽管跌幅惊人,但 5100 美元 的迅速企稳也传递了关键信号:

•基本面依然强劲:美联储虽在 1 月 29 日凌晨维持利率不变,但其“鸽派停顿”和对通胀的默许,意味着实际利率的下行趋势未改。

•避险底色仍在:美伊局势及全球关税政策带来的不确定性,使得 5100 美元以下依然有强劲的买盘(如各国央行和长线主权基金)在“接飞刀”。

三、 市场新常态:黄金已进入“超高波动率”时代

昨晚的行情告诉我们,目前的黄金已经不再是那个“慢牛”的避险资产,它表现出了明显的“类数字货币”特征:

•估值锚点模糊:在信用货币受质疑的背景下,市场在5100 与 5600 之间反复寻找新的定价共识。

•散户 FOMO 情绪高涨:国内金饰报价突破 1700 元/克,这种全民抢金的狂热,往往伴随着极高的波动风险。

结语:趋势未死,但“杠杆”已死

昨晚 5600 至 5100 的惊心动魄,是一次教科书式的风险出清。它标志着本轮行情从“共识性上涨”进入了“高波动震荡期”。

•长期看:黄金作为对冲信用风险的地位依然稳固。

•短期看:5100 美元已成为本轮行情的“生命线”。

热门话题

德国的体育用品品牌阿迪达斯在在2022是令投资者失望的一年,股价更是暴跌至94欧元,创造了自16年一月份以来的最低点。从历史高点来算,其股价下跌已经接近了70%之多。相比其他竞争对手,其股价明显落后于彪马、安踏体育和耐克。耐克股价今年下跌超过 40%,而中国的安踏股价下跌超过 25%。在今年,几个重锤压得阿迪达斯喘不过气来。

首先就是俄乌战争所造成的影响。今年年初俄乌战争开启,大部分的西方公司决定停止在俄罗斯的业务,其中作为欧洲区的扛把子的德国,其品牌阿迪达斯也不例外。但是停售这个并没有造成什么较大影响,第二季度的销售完全符合预期。但是,本次战争造成能源成本的大幅上升,变相的加剧的其生产,运输等成本。由于停止使用俄罗斯天然气,再加上北溪1,2号的损毁,欧洲的能源价格急剧上升,给企业和家庭带来了巨大的压力。紧接着,企业的运营成本飙升,账单可以说是达到了去年了两倍之多。然而这还没完,不断上涨的能源成本正在推动欧洲通货膨胀的总体水平越来越高,进一步降低了欧洲公司的利润率。因此,从第三季度开始,阿迪达斯成本增加了超过20%,虽然毛利润仍然很高,但是净收入却是比预期减少了近90%。

第二就是西方经济疲软和中国需求减少在2022年能源危机之际,很多欧洲家庭不得不去支付往年以来超过两倍的账单,也调低的自由购买新产品,新商品的意愿。在对抗通胀的道路上,仅仅只能维持生活,非必须不购买也是导致阿迪达斯收入减少原因之一。再加上因为疫情封控的影响,阿迪达斯最大的客户中国需求降低,直接使得阿迪达斯下调了今年收入增长预期到11%左右。第三就是美联储加息周期,欧元贬值巨大阿迪达斯是一家总部位于德国的公司,其财务报表以欧元计价。美元在今年的快速上涨和欧元的急剧下跌造成了阿迪达斯品牌出口更受欢迎。但是因为欧元跌的太惨,之前更是和美元达到了“平价”,同销售额下,对标去年来说,也是变相的下降了10%左右的利润。

不过今年也不完全都是坏消息,在今年11月份的卡塔尔世界杯可谓是让阿迪达斯扬眉吐气了一波。今年的合作伙伴首当其冲就是阿迪达斯。这家德国运动服装巨头与世界足球管理机构的合作伙伴关系可以追溯到50多年前。自 1970 年以来,阿迪达斯一直是国际足联世界杯的官方比赛用球供应商,也是自那年起成为合作伙伴,并为国际足联所有附属赛事的所有官员、裁判、球员陪同人员、球队工作人员和志愿者提供制服,阿迪达斯也赞助了这些赛事。双方于 2013 年 11 月宣布了这一历史性协议的最后一次延期,协议授予阿迪达斯官方合作伙伴、供应商和被许可方在 2030 年之前所有 FIFA 赛事的权利。而在今年从11月份起,阿迪达斯的股价开始了一路猛涨,股价从93上涨至136,上涨的幅度达到了惊人的46%。其他运动品牌的股价也被推动上涨,比如阿迪达斯的老对手Nike此次也是上涨了21%。

然而就像我们当时所预计的,世界杯结束后,其根本问题若是没有得到解决,阿迪达斯的股价就会处于一个震荡的走势。果然近期的股价并没有翻起太大的浪花。

接着就是中国疫情政策的放开,对于阿迪达斯也是一个利好消息,其最大的客户将可能开始恢复,虽然需要一定时间,但是这起码也是一个可见的预期。接下来就看欧洲区的能源问题能否妥善解决了,如果可以,那么未来阿迪达斯还是有翻盘的机会的。写在最后,在今年阿迪达斯可见的问题出现,其股价的预测很明了的就是一个整体下跌的趋势,那对于我们投资者来说,做空操作也是一个不错的选择。而到了世界杯期间,因为世界杯效应,短线的多头布局仍然很棒。因此,无论市场好坏,多空双方都可以成为我们投资者交易的工具。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Neo Yuan | GO Markets 助理分析师

热门话题

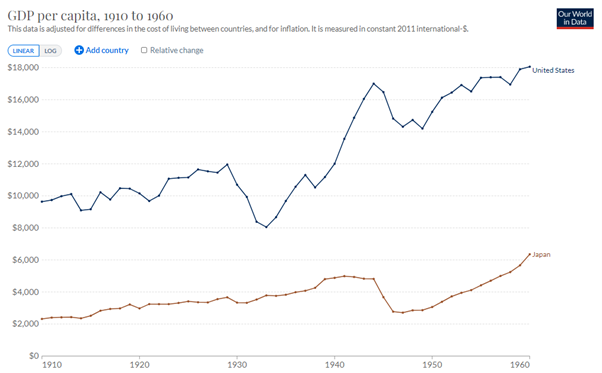

时势造英雄,时代也会改变人日本可以说是世界上大多数经济学家都在研究的一个经济体,然而我们发现,教科书上的经济学解决办法,在现实中,可能会造成不可估量的蝴蝶效应,而日本,就是其中最典型,但是不是惟一的例子。二战结束之后,在1945年开始,美国对日本进行了占领和管制,当时苏联虽然也想进军日本,但是被美国方面拒绝,最终由麦克阿瑟带领部队进军日本。在一系列的帮助和改变之下,成功的让日本从军国主义走向了民主化。此时日本处于经济的复苏阶段,各行各业开始实施重建。但是起色并不是很大,因为当时国内处于战后的“冷静期”各行各业都处于没有活力状态。然后事情在1950年发生了改变。在6月25日,美国发动了朝鲜战争,突然之间,日本就成为了美军的后备工厂,外需急速扩大,出口业一夜之间如火如荼的开始了。此时日本所处的状态是经济重启阶段,物价水平低廉,人工成本低廉,在这般得天独厚的情况下,日本理所应当的成为了世界工厂。在1950年到1970年,日本的的人均GDP水平激增,快速的从战后的低迷中脱颖而出。然而有意思的事情才刚刚开始。

在1973年和1978年爆发了两次石油危机。第一次石油危机是因为中东战争爆发,为打击以色列及其支持者,石油输出国组织的阿拉伯成员国当年12月宣布收回石油标价权,油价开始暴涨,从10几美元每桶涨到了60美元每桶。第二次是因为伊朗革命,油价从60几美元涨到了接近140美元。两次石油危机造成了世界范围的经济危机。而日本作为石油进口国,自然日子也不好过,造成了输入型的通货膨胀。当时的石油需求急剧减少,大家都不愿意去买油了,导致很多行业停滞,经济水平再次下滑。

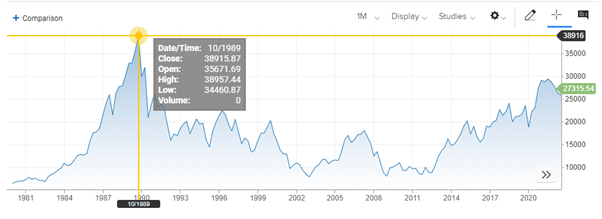

而此时,成本低,技术好,并且省油的日本车就得到了青睐。日本出口车,在这个时候真正意义上的走向了全世界。反观当时的美国,保罗沃克的激进加息导致美元的急速升值,并且还出现了严重的滞涨问题,在汽车方面的出口更是变得生意惨淡,并且为之后美国汽车制造业的一蹶不振埋下了伏笔。于是在这段时间,美国就开始对日本进行大大小小的贸易战,例如增加关税啊,等等。其中美国也明确了一个目标,就是让美元贬值,解决巨大的贸易逆差问题。于是在1985年,签署了广场协议,德国,日本,法国,英国开始快速抛售美元,导致美元的快速贬值,日元的急速升值。然后这,也就是蝴蝶效应的开始。在当时,日本国内情况是这样的,经济处于毕竟低迷的状态(不活跃),日元又进行了快速的升值(出口锐减),但是通胀还是处于毕竟稳定的情况,物价水平不错。于是,在经济学课本上都可以找到模板一样的解决办法,那就是进行降息。降息可以刺激经济,刺激投资,消费。可以让日元贬值,刺激出口。造成的后果就是物价会上升。这样的做法乍一看,没有任何问题,但是关键就是,这次降息,太久了。当时利息一下子从5%降低到了2%,非常低的利率会导致借贷上升,大量现金都流入了市场。在当时,有钱了,没有太多去处,要么就是买股,要么就是买房。在天时地利人和下,房价和股市像坐飞机一般的上涨。同时,日本金融市场开放,间接导致债券市场开放。因此大家的融资方式开始转变,从最初的贷款而转向发债。这就导致了银行出现了放贷危机,没人来贷款了。怎么办呢?只能降低放贷门槛,给很多信用评级差的人或者公司大量放贷。当时的贷款基本上是抵押贷款,原因就是当时是个人都买房,这也就造成了信用膨胀。借出去的钱,再次回到股市和楼市,相互套娃。

再加上银行本身也买股票,到后来银行和公司直接相互持有股票,互相推高股价,造成了房市股市飞速发展的假象。这也是我们后世所说的资本泡沫。

这时候全部日本国民都处于一个浮躁的阶段,钱来的太快太容易。于是卖掉日本,买下美国的昭和幻梦就这么开始了。从1986年到1991,日本的海外投资总额竟达4000亿美元,成为全球最大的对外直接投资国。并且快速的在洛杉矶掌握了奖金一般的房产。但是80年代末期,日本人拥有全美近10%的不动产。1989年9月,索尼公司以34亿美元的高价买下了哥伦比亚影片公司,后更名为索尼影像娱乐公司。不久,松下电器产业公司又购买了美国音乐公司(MCA)。在这样的节奏下,大家都太有钱了,然后又不知道干什么,就催生出了一系列的产业。首先就是日系改装车。关东地区的mid night club,他们以超过 300 公里/小时(190 英里/小时)的速度而闻名于世,更是可以做到10几分钟不缓油,放到现在也是无比震撼,湾岸线上的少爷们无上限的预算加上大厂技师和设计师亲自下场,造就了一台台性能怪兽。当时的那些人追求的并不是多么华丽的漂移,而是简简单单的做大死,速度就是一切。在这个时间段,top secret, RE 雨宫, Trust Greddy等等改装品牌开始兴起。后来Top secret 创始人永田和彦更是创造了380km/h 的公路急速,更是让JDM改装车闻名于世。

还有就是日本的公关俱乐部,和普通的陪酒相似,又有不同,主要是和客人聊天,唱歌。主要目的是要让客人感到放松和享受。公关们要确保客人不会感到沉闷。在金钱催使下,越来越多感到空虚的人们爱上了这样的生活。也就造就了日本的公关文化。最后就是赌博,日本的帕青哥行业在那个时期也是风靡全国,哪怕到现在,帕青哥也占日本GDP的6%左右。然而好景不长,后续发生的一系列事情,让日本发生了天翻地覆的改变。这个就下篇文章和大家分析。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Neo Yuan | GO Markets 助理分析师

热门话题

对于日本经济乃至全球经济而言,日本央行的此次行动可能只是一个开始。本周或整个2022年最黑天鹅的事件也许就是周二日本央行修改收益率曲线控制(YCC)的行动了。当日日币升值,血洗全球债市和股市,让所有投资者猝不及防。其可能意味着是日本退出2016年开始实行的YCC计划和货币宽松的开端,后续将对全球金融市场造成深远影响。

首先我们要了解下何谓收益率曲线控制(YCC),英文Yield Curve Control(YCC),是央行控制国债收益率的手段。通过购买目标期限的国债(一般为10年期),央行会将该期限国债收益率压低至目标水平,使得无风险收益率水平下降,进而推动信贷利率下行,刺激经济增长。要知道日本是全球发达经济体中为数不多的温和通胀国家,相比欧美,日本物价水平长期在2%以下。新冠肺炎疫情期间,消费物价水平甚至连续数月低于0%,因此日本已经多年维持-0.1%的基准利率水平以求刺激经济。此前经济学家和市场预计日本央行将在当日的12月议息会议上宣布继续保持长期货币政策不变,然而这次意外放宽10年期国债收益率波动区间至±0.5%,较此前±0.25%大幅提高。截至收盘,当日日经指数下跌3%,所有日元货币对全线下跌,其中美日下跌520点,跌幅3.8%。此举不是加息,却胜似加息。

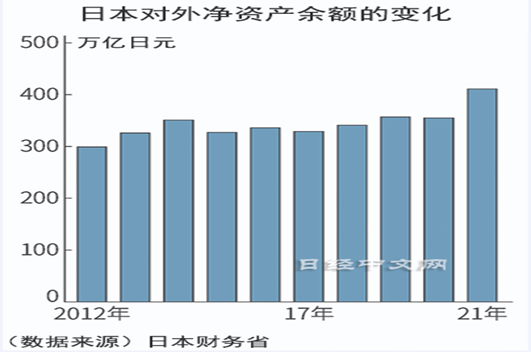

问题来了,为何这个不是加息,仅仅是修改YCC就会对市场造成这么大的影响呢?答案是日本是连续蝉联31年的世界最大债权国!截至2021年底,日本净对外投资411万亿日元,创历史新高,债券投资(美债最大债权国)比重占总债权的26%,权益类(股票)投资占20%。本国债市收益率的溢价会带动其海外投资套利的转向,哪怕是少量的回流结算都会造成较大的汇率波动。

同时汇率的波动又会反向影响其海外资产。大家都知道今年美联储和各国央行开始货币紧缩加息,导致日元贬值严重,其在海外的资产相应也是增加很多。即便是2021年底,日元兑美元汇率为1美元兑115.12日元,与2020年底相比贬值逾1成,其将外币计价资产的估值就推高了81.8万亿日元。当前比如美元也已经开始触顶走低,为了避免后续日元升值带来的利差继续收窄,海外投资会加速回归,市场的机会就来了。首先我们来看下受影响最大之一的货币对美日行情。技术面周线级别如下图,货币对11月初已经下破13和21均线带转为空头趋势,昨日大跌进一步确认下杀。当前价格触及130.5左右支撑压力互换位暂时企稳,短线有机会反弹至133-133.6左右。但空头趋势不改,价格下行将测试下方支撑位在2021年1月至今年最高点的50%斐波那契回调位127和126-124区间,该区间是2015年和2007年高点。如果上述位置无法阻挡日元升值,价格继续下破61.8%位置120左右后,则行情将彻底逆转成空头主导或震荡走势。相反,如果小概率机会出现上涨超过133.6,也不能宣告多头胜利,直至价格能强势突破136-137区间阻力。

其次关于日本本国股市,一般提高10年起国债收益率后会抽离股市资金,在进一步影响借贷利率后,对企业的长期发展也是起抑制作用。笔者的偏见是看多日元的同时,可以看空日经指数。今年指数呈区间规则震荡走势,交投于29420-24600之间。目前处于下行小趋势中,短期目标位大概率可以锁定在25700左右,为5、6、9月低点。如果下破该位置,则看向24600-24000支撑区间。相反,如果价格超跌反弹,空头策略止损位可以考虑设置在26700。至于做多策略则需要更多信号和理由。

至于全球股市的影响,如果此次事件持续引起银行和养老基金的日本投资者抛售全球股票,这甚至可能导致包括新兴市场资产在内的全球资产也受到影响。目前,日本投资者在海外股票和债券上的投资超过3万亿美元,其中一半以上存放在美国。根据彭博的数据显示,荷兰、澳大利亚和法国等其他国家也很容易受到日本资金回流的影响。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Jack Lin | GO Markets 新锐分析师

热门话题

马斯克此前霸气向苹果宣战,起因就是让开发商们不满已久的“苹果税”。苹果会对在其应用商店中上架的应用里产生的消费收取15%-30%不等的抽成。马斯克收购推特后面对着每年10个亿的高昂利息,好不容易可以靠蓝V认证创收,还要给苹果当佃农,实在难以忍受。虽然,结果不出所料,马斯克雷声大雨点小,转头就与苹果握手言和,苹果也表示不会下架推特,而且也会继续投放广告。而推特这边的蓝V服务在其他平台为8美元,而在苹果设备的价格将为11美元,这多出的3美元就是苹果税。

当然苹果并非是唯一一个抽成的,谷歌商店也收税“谷歌税”,三星商店也收,但是较苹果略低一些。谷歌对于所有开发商前100万的收入抽成15%,超出部分则为30%。而苹果的标准是对于年收入少于100万的开发商抽成15%,而年收入超过15%的开发商基本全部收取30%。这也可以解释苹果商城中的应用数量截止今年三季度下降到了164.28万,而安卓拥有355. 31万个软件。苹果商店中的应用数量虽然仅为谷歌的一半,但由于更高的抽成产生的利润却比谷歌多。在2021年的苹果财报中显示,包含应用抽成在内的服务收入占总收入的比例已经超过20%,同时该项目的毛利润高达71.7%,是卖实体产品毛利润的两倍,这笔钱赚得轻松容易。苹果之所以能如此高傲的原因就是苹果所建立的IOS生态非常完善,一个Apple ID可链接所有设备,同时也给用户提供了了更高的隐私性和安全性。安卓走了另一条道路,安卓的系统开放自由,但是同时安卓的恶意软件的数量是苹果的47倍。

当然反抗“苹果税”的斗争一直在进行中,2021年,韩国就向苹果发起诉讼,结果是苹果商店开放了第三方支付,但是苹果税只下降到26%。2022年,荷兰也发起了反抗,对苹果罚款总计5千万欧元,同时开放约会类软件的第三方应用。最具成效的是今年欧盟通过了数字服务法和数字市场法,规定苹果必须允许第三方支付和外部应用商店,这意味着,不通过苹果商城也可以下载应用。有消息表示苹果准备引进外部应用商店。虽然苹果面临罚款和苹果税的流失,但苹果在欧盟的抽成收入仅占其营收的1%,而且苹果收入的80%还是来源于产品。但是如果这一政策被其他国家所效仿,这对软件硬件相结合的严丝合缝的苹果生态是一个破坏,市场担忧的也是苹果强大的生态系统护城河的减弱。但是,这一情况是否会发生还有待商榷,欧盟推出其法案的根本目的还是保护本地区的发展缓慢的互联网企业。同时,苹果的生态系统虽然对开发者不友好,但是用户还是很买账的。苹果用户的消费意愿远高于安卓用户,这得益于苹果带来的隐私和安全性。

回看今年的几大科技巨头,亚马逊较去年高点跌去了50%,脸书跌超了65%,苹果的跌幅不到30%,截止发文股价为132,已经是很坚挺了。明年,苹果还是面临了很多挑战,一方面是宏观经济环境对需求端的破坏,另一方面供应端的压力还没有完解除。从K线图上看,苹果在130左右的位置上获得支撑,在150-160的位置上面临阻力。但是,宏观环境的影响注定2023年苹果还会面临挑战,如果您对苹果有兴趣,不妨再耐心等待一下明年一季度和二季度的财报表现。如果是长线投资者,那么也不用忧心,苹果有强大的现金流支持,同时其技术和品牌优势也为其股价提供了韧性。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Jaden Wang | GO Markets 助理分析师

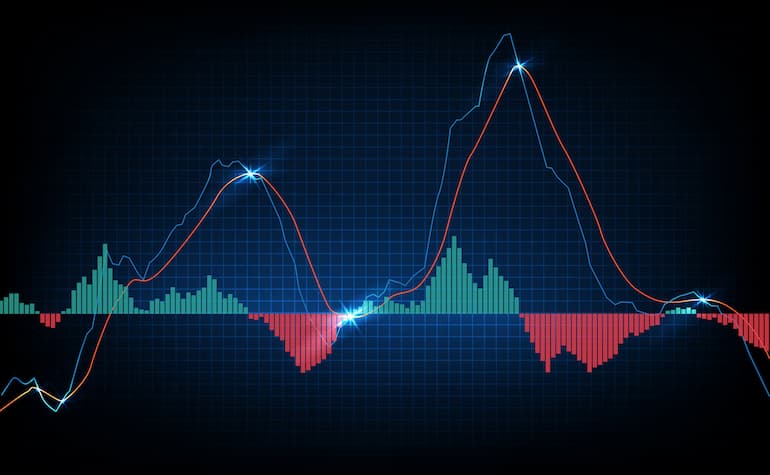

Many traders early on in their trading journey may jump into trading without knowing if their system or edge can be profitable. The most important metric that a trader should measure their system on is by using expected value. This essentially wors out the average return that the system will return for every trade that it makes, considering both winning trades and losing trades.

The formular for the expected value is written below. Expected Value = (Probability of winning trade X Average Winning Trade Value) – (Probability of a Losing trade X Average Loss) For example, Trader A - Wins 40% of their trades - Loses 60% of their trades - Average win = $20 - Average Loss = $10 Therefore, Expected Value = (0.4x20) – (0.6x10) = $2 This means over the long run the system will return $2.00 per trade made. This relationship describes any trading strategy or edge’s average performance per trade.

Therefore, by determining the expected value a trader can see how effective their edge will be excluding slippage and transaction costs in the long term. Risk and Return The relationship also shows that a strategy does not need to necessarily win every single trade to be profitable. The rule of risk and reward is that they are inversely correlated.

This means that the more a trader is willing to risk, whether it be size or distance to a stop loss the higher potential reward. Alternatively, the less risk a trader takes the lower potential reward. It doesn’t matter which type of trader you are often different personality types will gravitate to either more frequent winning and smaller winnings or larger winnings, but a smaller number of wins.

In fact, a trader may only need to be profitable on 20% of their trades if they can ensure that their average winning trades are more profitable by a factor of 5:1. A strategy that wins more frequently may only need a smaller average win vs its average loss. When testing a system, it is important that there is sufficient data to ensure the inputs for the above formula is accurate.

This means using data from various time periods and potentially across a range of markets to measure the Expected Value of the system. See below for the required a=Average Winning trade/Average Loss trade per Average win rate for a breakeven trading system. Ultimately it is vital that when assessing the performance of a trading strategy or edge to be able to measure the profitability of the system.

The best way to do this is by using expected value. Profitable trading strategies can be made with either a high win rate and low average W/L ratio or a low winning strategy with a high W/L ratio.

The USDJPY has dropped more than 400 pips in just a few minutes after the Bank of Japan brought adjusted its intervention criteria. The bank did not change its official rate, which are -0.10%, an extremely low figure compared to almost every other country. Japan has been a show of dovishness in a sea of hawkishness.

However, this latest move has been seen by the market as hawkish as the USDJPY dropped to its lowest levels since August and sent the equity market falling. The Bank of Japan committed to widening its yield curve control. Prior to the announcement the bank had allowed for movement of -0.25% to 0.25% before interviewing by way of buying and selling government bonds.

However, the latest move has seen the bank change the threshold to -0.5% to 0.5% before intervening. This allows the Bank of Japan to lessen its intervention going forward. The largest move was in the USDJPY which crashed below its 200-day moving average to fall by more than 400 pips.

On the 15-minute chart, the price is currently consolidating as it decides what to do next. A break of the lows at 133.1 may bring the next support at 131.245 into play. On the contrary, if the price can bounce at this level it may move to 134.5.

With the US trading session still to play out tonight there may be some trading opportunities that arise.