市场资讯及洞察

.jpg)

2026 年1 月 29日,全球黄金市场经历了“疯狂星期四”。金价在站上 5600 美元 巅峰后,随即上演了时速惊人的“自由落体”,一度跌破 5100 美元。这一波动不仅刷新了单日振幅纪录,更让全市场见证了高位杠杆博弈的残酷性。

一、 5602 到 5097:为何会出现 500美元的“闪崩”?

这场高位跳水并非偶然,而是多重压力瞬间释放的结果:

1. 极度超买后的“技术性多杀多”:

1 月以来金价涨幅已近 30%,RSI 指数一度飙升至 90 以上。在 5600 美元这个极值点,获利盘的离场指令引发了连环踩踏,导致盘面瞬间失去支撑。

2. 流动性“黑洞”与自动止损触发:

当金价从 5600 跌落至 5400 附近时,由于短线资金过于密集,触发了海量高频交易系统的强制平仓单。在缺乏买盘承接的深夜时段,金价出现“真空式”下跌,一路跌向 5100 美元 这个前期重要支撑区。

3. 白银市场的溢出效应:

昨晚现货白银从 120 美元高位一度暴跌 12%,作为联动性极强的贵金属兄弟,白银的剧烈崩盘直接拖累了黄金的信心。

二、 核心驱动逻辑的变化:从“单边狂欢”到“宽幅震荡”

尽管跌幅惊人,但 5100 美元 的迅速企稳也传递了关键信号:

•基本面依然强劲:美联储虽在 1 月 29 日凌晨维持利率不变,但其“鸽派停顿”和对通胀的默许,意味着实际利率的下行趋势未改。

•避险底色仍在:美伊局势及全球关税政策带来的不确定性,使得 5100 美元以下依然有强劲的买盘(如各国央行和长线主权基金)在“接飞刀”。

三、 市场新常态:黄金已进入“超高波动率”时代

昨晚的行情告诉我们,目前的黄金已经不再是那个“慢牛”的避险资产,它表现出了明显的“类数字货币”特征:

•估值锚点模糊:在信用货币受质疑的背景下,市场在5100 与 5600 之间反复寻找新的定价共识。

•散户 FOMO 情绪高涨:国内金饰报价突破 1700 元/克,这种全民抢金的狂热,往往伴随着极高的波动风险。

结语:趋势未死,但“杠杆”已死

昨晚 5600 至 5100 的惊心动魄,是一次教科书式的风险出清。它标志着本轮行情从“共识性上涨”进入了“高波动震荡期”。

•长期看:黄金作为对冲信用风险的地位依然稳固。

•短期看:5100 美元已成为本轮行情的“生命线”。

热门话题

近期关于半导体芯片的话题热度持续上升。从俄乌战争之后,各个国家意识到能源,科技是目前本世代的重中之重。在目前这个时间点上,半导体芯片,就成了科技博弈的最为关键的存在。谁能掌握顶尖科技,谁就可以拥有足够的话语权。因此,从今年年初开始,美国就对于中国的半导体芯片发展开始了围追堵截,并在今年8月份签署了《芯片和科学法案》,该法案提供了大约 2800 亿美元的新资金,用于促进美国国内的半导体研究和制造。并且,也在发布各种禁令以限制其他国家,特别是中国的半导体发展。

其次,美国还宣布了一系列的禁令,首先是禁止美国高科技公司向中国出口强大的人工智能算法所需的先进芯片。其次是美国还一直在游说其一些合作伙伴,包括日本和荷兰,以收紧向中国出口用于制造半导体的设备。然后对于对于美中企业的科技商业合作进行打压。最后还要求所有在华半导体企业任职的美国公民,甚至持有绿卡的华人必须的到许可,才可以在中国企业进行芯片相关的研发生产等工作。

而后在11月中旬,台积电宣布开始搬迁到美国,对于中国的芯片市场造成进一步打压。然而,在这一系列的操作之后,中国也不甘示弱。在12月中期,有消息称,中国正在为其半导体行业制定一项据称总额超过 1 万亿元人民币(1,430 亿美元)的庞大计划。此举旨在帮助该国在微芯片领域实现自给自足,并挫败美国想要减缓中国关键科技领域技术进步的想法。由于对芯片的需求飙升,该行业已成为地缘政治热点,北京将其视为其技术实力的基石。这也将是近五年内推出其最大的财政刺激计划之一,主要是通过补贴和税收抵免来支持国内的半导体生产和研究活动。受益者将是该行业的国有和民营企业,特别是大型半导体设备公司,如华为海思、韦尔半导体、智芯微、闻泰科技、长江存储等等。而在消息传出之后,很多中国芯片制造商股票在周三早盘交易中大涨。中国上证科创板指数(.STARCHIP)开盘上涨近 4%。中芯国际股票上涨9.8%。

华虹半导体上涨超20%

芯片制造领域处于领先地位的仍是美国,日本和荷兰的公司。因此,在如此阶段下,中国的芯片技术想要拉近差距还是有很长的路要走。当然,对于我们投资者来说是一个很好的消息,从前段时间巴菲特抄底台积电,到现在芯片股出现上涨态势。未来芯片战的打响,势必会影响到此类股票,希望大家可以提前关注,提前布局。也欢迎大家和我们进行交流学习。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Neo Yuan | GO Markets 助理分析师

热门话题

波浪理论是非常著名的股市技术分析方法,是一种现存最好的价格预测工具,与其他追随趋势的方法不同,它的特点是可以在趋势确立之时就预测趋势何时结束。波浪理论提出于20世纪30年代,是美国的证券分析家艾略特发明的,其通过几十年对道琼斯指数小时图的研究,总结了股市价格运动与波浪间的联系。如果说道氏理论告诉了我们何谓趋势,那波浪理论则是对趋势的精细刻画。

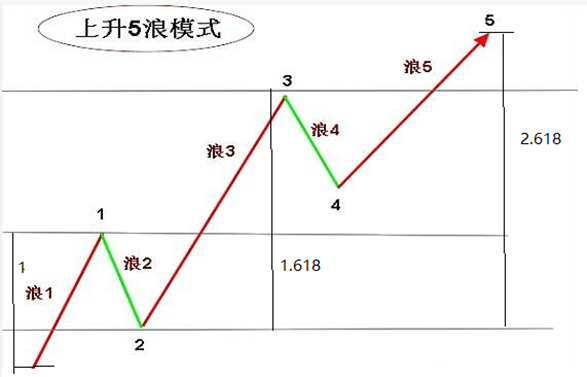

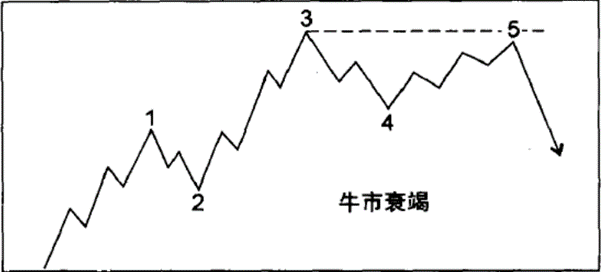

波浪理论认为市场总是呈现一定的基本韵律和形态,并在各个时间周期里反复出现,即五个驱动浪和三个调整浪。其中每一个波浪里会包含更小的浪(子浪),每一个波浪也被另一个更大的浪所包含。在牛市的八浪模型里,五个推动浪是上升的,一般标记为12345浪,调整浪是下降趋势的,一般标记为ABC浪。反之,熊市里面五个推动浪是下降的,调整浪则是上升的。

对于浪形的取点和判断,波浪理论有核心三大原则:(一)浪2和浪4不能过前面主推浪即1和3浪的起点。(二)浪3不能是最短的主推浪。(三)浪4不能过浪1的高点。下面我们逐个细分扩展来看这三个原则。第一条,因为市场处于筑底反弹阶段,通常认为浪2回调较深,达到浪1的61.8%。浪4则回调较浅,不超过38.2%。但是有时也会是浪2回调较浅,这种情况下,浪4一般会回调较深。回调幅度可以参考下方图二中的绿色段黄金分割比例。第二条,浪3在股市里常常会是1、3、5里面最长最有力的,大概率浪3是浪1的1.382或1.618倍。而在商品期货里,则会出现第5浪是最长的。总之,135浪里面必有一浪是延长浪,长度会超出其余的主推浪,同时其余的主推浪则常常是等长的。至于最后第5浪的高度,很有可能是浪1的2.618或3倍。第三条是非常关键的,如果浪4低点落在浪1高点之下,则是动能不足的体现,理论模型就失效。

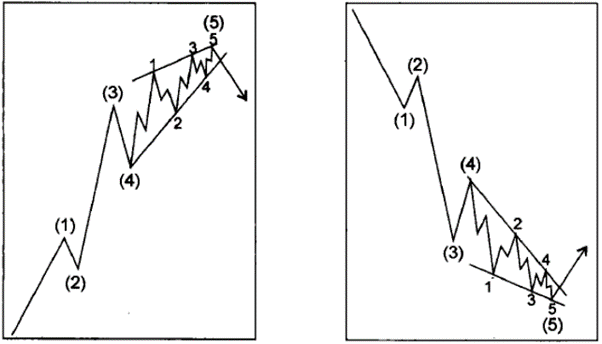

在上述简单模型之外,我们还需要知道的是一些不规则的情况。比如,其中驱动浪可以分为推动浪和楔形模式两种,大部分时候行情为推动浪,楔形模式比较少见。楔形模式是一种倾斜三角形,属于调整类型,价格运动速度变慢,主要出现在浪5上,是后续行情反转的信号。楔形里一般从头至尾会产生一个3-3-3-3-3的波浪计数,即第四根K线就会出现折返,图解如下。

还有一种浪5的特殊情况是“失败”或“衰竭”,即浪5高点没有超过浪3高点。现实中这样的例子也不少,比如作者小罗伯特等在权威著作《艾略特波浪理论:市场行为的关键》一书中举例1962年10月古巴危机和1976年末的美国股市走势,就是广泛性浪3之后动能衰竭,市场无法再破前低或前高。有时浪4阶段就会走三角形整理形成顶部或底部,这种情况下,其实也可以说只有3浪模型,没有5浪。所以始终要牢记的是,运用波浪分析方法时要对市场未来的走势充分考虑两到三种的可能性,然后跟随市场的发展排除掉其中的一种到两种,那么剩下的就是市场极为可能的运行方向。切忌心存执念,认为市场未来一定会怎么走,事实是五浪走势是存在于特定市场和特定周期里的,比如某些产品的牛市或熊市里,盘整行情是无法适用的。交易者需要随时调整数浪方案,以变制变,变中求胜。

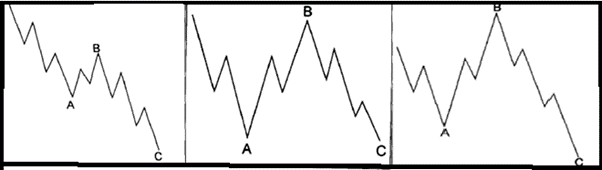

对于调整浪,可以说是对主要趋势的抵抗,其C浪终点比驱动浪的终点难预测。另外相较于驱动浪,其变体更多,最主要的是锯齿形(5-3-5)、平台形(3-3-5)和三角形(3-3-3-3-3)。其中锯齿形是比较标准的高低点走势,子浪序列是5-3-5,即A浪5节,B浪3节,C浪也是5节(下左图)。平台形则是缺乏下行或上行动能的表现,浪C通常在少量超过浪A终点的地方结束,整体呈平形(下中图)。还有一种比较有争议的情况是浪B会超过浪A的起点,可以认为是假突破或不规则顶底,同时浪C也会明显低于浪A的终点,整个走势呈扩张形态(下右图)。

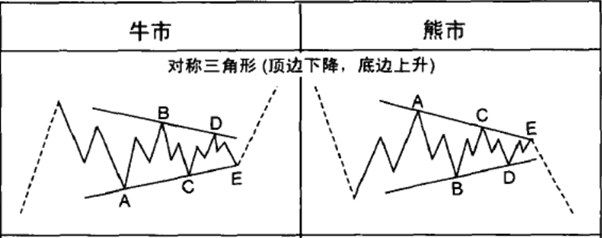

最后的三角形调整浪基本出现在B浪,形态上是大家比较熟悉的对称、上升、下降、反对称三角形,B浪成为上涨或下跌的中继,走旗形整理(下图举例对称三角)。理论部分就先介绍到这里,下一篇我们会讲波浪理论与指标背离的经典战法和实盘应用,敬请关注。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Jack Lin | GO Markets 新锐分析师

The US software and hardware manufacturer Oracle Corporation (NYSE: ORCL) announced its latest financial results after the market close in the US on Monday. The company posted solid results for the Fiscal 2023 Q2, beating analyst estimates for revenue and earnings per share (EPS). Revenue reported at $12.275 billion vs. $11.959 billion expected.

EPS at $1.21 per share for the quarter vs. the $1.17 per share estimate. "In Q2, Oracle's total revenue grew 25% in constant currency—exceeding the high end of our guidance by more than $200 million," CEO of the company, Safra Catz commented on the performance in the quarter. "That strong overall revenue growth was powered by our infrastructure and applications cloud businesses that grew 59% and 45% respectively, in constant currency. Fusion Cloud ERP grew 28% in constant currency, NetSuite Cloud ERP grew 29% in constant currency—each and every one of our strategic businesses delivered solid revenue growth in the quarter," Catz concluded. "Since the acquisition, Cerner has contributed to Oracle's growth—and Oracle has helped Cerner improve its technology," Chairman and CTO of Oracle, Larry Ellison said in a press release. "But we are just beginning our mission to modernize healthcare information systems. In the wake of the COVID pandemic, there is a worldwide sense of urgency to transform and improve national healthcare systems.

Our goals are ambitious: fully automate clinical trials to shorten the time it takes to deliver lifesaving new drugs to patients, enable doctors to easily access better information leading to better patient outcomes, and provide public health professionals with an early warning system that locates and identifies new pathogens in time to prevent the next pandemic. The scale of this opportunity is unprecedented—and so is the responsibility that goes along with it," Ellison added. The stock was down by around 1% at the market open on Tuesday at $80.27 a share.

Stock performance 1 month: +2.39% 3 months: +6.61% Year-to-date: -7.04% 1 year: -18.84% Oracle price targets B of A Securities: $95 Cowen & Co.: $96 Stifel: $75 Piper Sandler: $85 Keybanc: $94 Barclays: $81 Deutsche Bank: $120 Jefferies: $75 Berenberg: $72 BMO Capital: $90 Oracle is the 39 th largest company in the world with a market cap of $218.09 billion. You can trade Oracle Corporation (NYSE: ORCL) and many other stocks from the NYSE, NASDAQ, HKEX, ASX, LSE and DE with GO Markets as a Share CFD. Sources: Oracle Corporation, TradingView, MarketWatch, MetaTrader 5, Benzinga, CompaniesMarketCap

热门话题

1. 通胀2%是否合理?从2012年以来,美联储一直公开明确的将2%的通胀水平定位货币政策和经济发展的参照目标。最早,2%的通胀目标始于1989年的新西兰,而后逐渐被其他几个发达国家。这一目标被认为是比较合理的,能使经济进行资源重新配置所需的价格调整,避免陷入零利率陷阱。政府不能再进一步降息以刺激经济。而且它被认为足够低,足以稳定通胀预期。如果通胀在8%,意味着我们的钱每年贬值8%,家庭财富产生了亏损。所以,通胀小一点对咱们老百姓更有利。所以,从宏观数据上,通胀回归2%是非常合理的一件事情。但是,价格飙升是分产品和行业的。房地产首当其冲受到调控影响,房价回落。布里斯班部分豪宅价格大跌几十万。亏损最多的一套,不到一年的时间转手亏损30%。但是,其他方面的价格上涨能否回落呢?比如生活成本,以天然气,电力,食品价格为主,这些商品的价格对消费者并不是那么敏感,但积少成多,可能除去额外支付的房贷,每年多付出几万刀,剩下的一两万支出,就在生活产品上被消耗掉了。而随着上游成本增加和运输成本增加,企业也会在终端售价提升。就好比最近黑五过节,大家逛街,打折的是不少,但是看起来大部分商品的价格也没有那么吸引人。而澳洲的数据显示,三分之一的家庭处于入不敷出的边缘。所以,2023年政府必然还会控制通胀在2%左右。

2.解决通胀当下的难点是什么?驱动通胀因素的变化,从最早的食品,原材料加工品,再到石油,天然气,矿产等。但是随着2022年5月份以来,大宗商品价格纷纷回落,部分产品价格几乎腰斩。目前通胀过高的因素不再是能源和食品价格,而是越来越多地来自服务业。通胀高企一方面是由于市场资金过多,但集中在少数人手里,这少数人是资本方,也就是有定价权的人。好比1920年左右美国经济危机期间,牛奶生产商将牛奶倒进河里,也不愿意将牛奶降价出售。另一方面是大部分人储蓄大幅度缩水,消费习惯和工作习惯因为疫情发生了改变。对生活质量和精神需求有了更高的兴趣。需求端发生了明显改变。而美联储只控制货币——等式里的总量,并没有疏导货币流向。就好比一个大的蓄水池,一边已经深陷,那么另一边的水池数据就会失效。所以,解决通胀的难点,在于,如何将资金合理推动,让蓄水池变得平稳,使得各行各业的价格能够相对稳定。而不仅仅是统一加息,对所有行业造成冲击。

3.投资或生意策略,快速扩张能否可行?这次加息的最终目的,并不是解决所有行业的通胀问题,因为这个单一手段无法解决。加息最直接的,就是砍掉了投机者的投机机会。免费资金时代基本结束。什么意思呢?就是以前,我们借贷的成本可以忽略不计,比如房产销售经常喊道,大家买房子,房租可以支付利息,然后房价上涨获利,持有成本很低。这个游戏在未来已经玩不转了。有一个词,叫做“不劳而获”,就好比在股市和投机性房产市场中,数百万投机者不停的利用资金优势,在不增加实体经济效益的情况下,推动了资产价格泡沫虚高,资本空转,导致本应该用于生产建设的资金被吸走,压垮了中产,也压垮了企业家。而这类群体,如果不能及时调整策略,未来的负债比例会快速上升。这就是美联储未来重点打击的群体。未来,政府希望看到的是,一个更加公平公正的市场经济,私人资本的垄断和掠夺系统的不公平,都将被重塑。最终,解决收入不平等快速增加的矛盾。而市场经济能否浴火重生呢?我认为很难。因为加息之后,无风险收益率提升,资本方会选择稳定性更高的债权类投资,包括我们发行的可转债,由上市公司发售,每年支付利息的债券。对于他们来说,每年8%以上的固定收益也好于投资不确定性加大的实体行业,以及未来3年无法增长的房地产市场。所以,对于我们普通人来说,我们经历的是一轮经济周期的尾声,在这个阶段,务必要轻资产,投资流动性好的标的,不要让自己和家庭陷入债务增加,现金流降低的恶性循环。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Jacky Wang | GO Markets 亚洲投研部主管

热门话题

最近因为通胀法案,美国和欧洲撕了起来。欧洲议员表示要采取强硬措施,“把酷刑工具摆到桌面上”,可见是真的被美国欺负极了。每一段感情的结束都是因为失望积攒到一定程度。从俄乌战争以来,欧洲不仅陷入了地缘政治的危机,能源危机,还要面对通胀高企和经济衰退。反观美国,借着俄乌战争,一方面作为军火商狠赚了一笔。另一方面作为能源出口国又狠狠地宰了欧洲一笔。为了跟上美国的制裁步伐,欧盟终于赶在12月5日前小心翼翼地将俄油价格上限设置在了60美元每桶。这个价格非常接近俄油的市场价格,对俄罗斯不痛不痒。而俄罗斯一边开始建立独立的系统绕开欧洲,为买方提供海运保险;同时也表示宁可减产也不接受限价。事实也证明,在俄油限价出台的一周,俄海运原油出口量不减反增。在天然气方面, 2022年上半年美国对欧洲的液化天然气出口已经超过整个2021年的出口总额。马克龙都发牢骚说美国双重标准,卖给欧洲的天然气价格远高于美国本地的价格。欧洲只是将对于天然气的依赖从俄罗斯转移到了美国。随着暖秋结束,天然气的价格又有抬头的迹象,而明年的天然气还没有着落。

8月份拜登又签署了7500亿的通胀法案,并且马上将在2023年开始实施,这无疑又给欧洲来了一刀。虽然叫做通胀法案,但其本质是的广场协议2.0。美国想通过歧视性地补贴,保护本地制造业。例如,法案中包括购买新能源车的消费者可获得7500美元的抵税优惠,但前提是车辆必须在北美完成组装,并且一定比例的原材料和零部件需要来自北美,该比例会逐年提升。这样一来,不在美国生产和组装的新能源车完全没有能力和本地产品竞争。企业能做的就是将生产和投资转到美国,为美国创造就业和GDP。据美国非盈利组织“回岸倡议” 预计,2022年将有35万个制造业岗位回流到美国。那么这些岗位从哪来?欧洲肯定出了一份力。欧洲因为高昂的能源价格和低迷的经济前景预期,已经有大批产业外流,特别是钢铁,化学,新型电池和有色金属产业;而通胀法案无疑是雪上加霜。例如,北方伏特公司就表示,在美国设厂可以得到德国政府四倍的补贴,因此不得不暂停在德国设厂的计划,而考虑在美国扩产。

当然欧洲不是唯一被伤害的国家,日本和韩国也同样受到了打击。美国接连颁布芯片法案和通胀法案,矛头还是指向中国。中国新能源汽车的产量已经蝉联7年的世界榜首,而美国也是中国锂电池的重要出口地之一。有分析说欧洲是被误伤,但也可能是有意为之。美国借着天然气为筹码削弱欧洲,欧洲即便不满也无能为力。目前,美国有松口承诺将解决相关分歧,但还没有看到实质性的结果。美国以遏制中俄为借口,让欧洲买单养自己的腰包,这无疑让欧洲感受到了深深的背叛。目前来看,欧洲还无法与美国分手,但已显露出对中国的亲近姿态。理性地来说,中国与欧洲的价值观不同,很难实现联欧制美,但是欧洲大概率会寻求更独立自主的地位,这对中国肯定是好的。

因为美联储的鸽声和能源警报的暂时解除,STOXX50从10月的低谷迎来了一波超20%的大反弹。但是,俄乌前景还未明朗,欧洲经济衰退的预期加强和欧洲企业的盈利能力的减弱,这次的反弹看起来更像是扎空。市场的悲观情绪虽然被暂时修复,但是瑞银预测欧指的底部将在2023年第二季度出现。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Jaden Wang | GO Markets 助理分析师

Brent oil has been dumping over the last few weeks as country’s have put pressure on Russian oil by imposing a price cap. This has sent the spot price down to its lowest level in 12 months. With important economic data to come in the next few days in including updated Cash rates from Central banks in Europe, the UK, and the USA.

Furthermore, the CI figures from the USA will be released which as well will provide an update as to the extent at which inflation has become controlled or is still yet to peak. Any result that encourages growth whether it be lower interest rates in the future, or some other stimulus may be seen as a positive for the price of oil. Similarly, as China awakens from its Covid 19 slumber the demand for brent may increase lifting the price again.

From a technical perspective over the last few days the price has finally found some support, at least in the short term. On the daily chart, the price is near a long-term support zone and is almost due for e a bounce. The price is sitting on a ledge between $77 and $79 as it consolidates and determines what it will do next.

This is also supported by the RSI which is showing an oversold signal that has shown in the past to be a decent predictor of a bounce in some form. Looking closer at the hourly chart, the price is in a short-term consolidation. This is supported by contracting volume after the initial rise in price.

This may indicate that a breakout is imminent. It would be ideal to wait for a rush of volume and a price increase above the $78.21 before entering and then the initial target is $80.71. The price of oil is still very much influenced by geopolitical and macroeconomic factors and there can be highly volatile.