市场资讯及洞察

周三的美国通货膨胀数据是本周的核心,但随着石油价格接近七个月高点,比特币(BTC)情绪发生变化,澳元处于三年高位,交易者在未来一周还有很多工作要做。

事实速览

- 美国通货膨胀率(二月)是降息定价和股票方向的关键二元事件。

- 布伦特原油交易价格约为82-84美元/桶,接近七个月高点,伊朗/霍尔木兹紧张局势引发的地缘政治风险溢价为4至10美元。

- 截至3月6日,比特币的交易价格已超过7万美元,如果本周保持不变,则可能出现趋势变化。

美国:通货膨胀是焦点

上个月的美国通胀数据显示,物价同比上涨2.4%,仍远高于美联储2%的目标。

将于周三公布的2月份通货膨胀率将受到审查,看是否有迹象表明关税转嫁或能源成本上涨正在推动价格回升,或者缓慢的下跌趋势是否仍然完好无损。

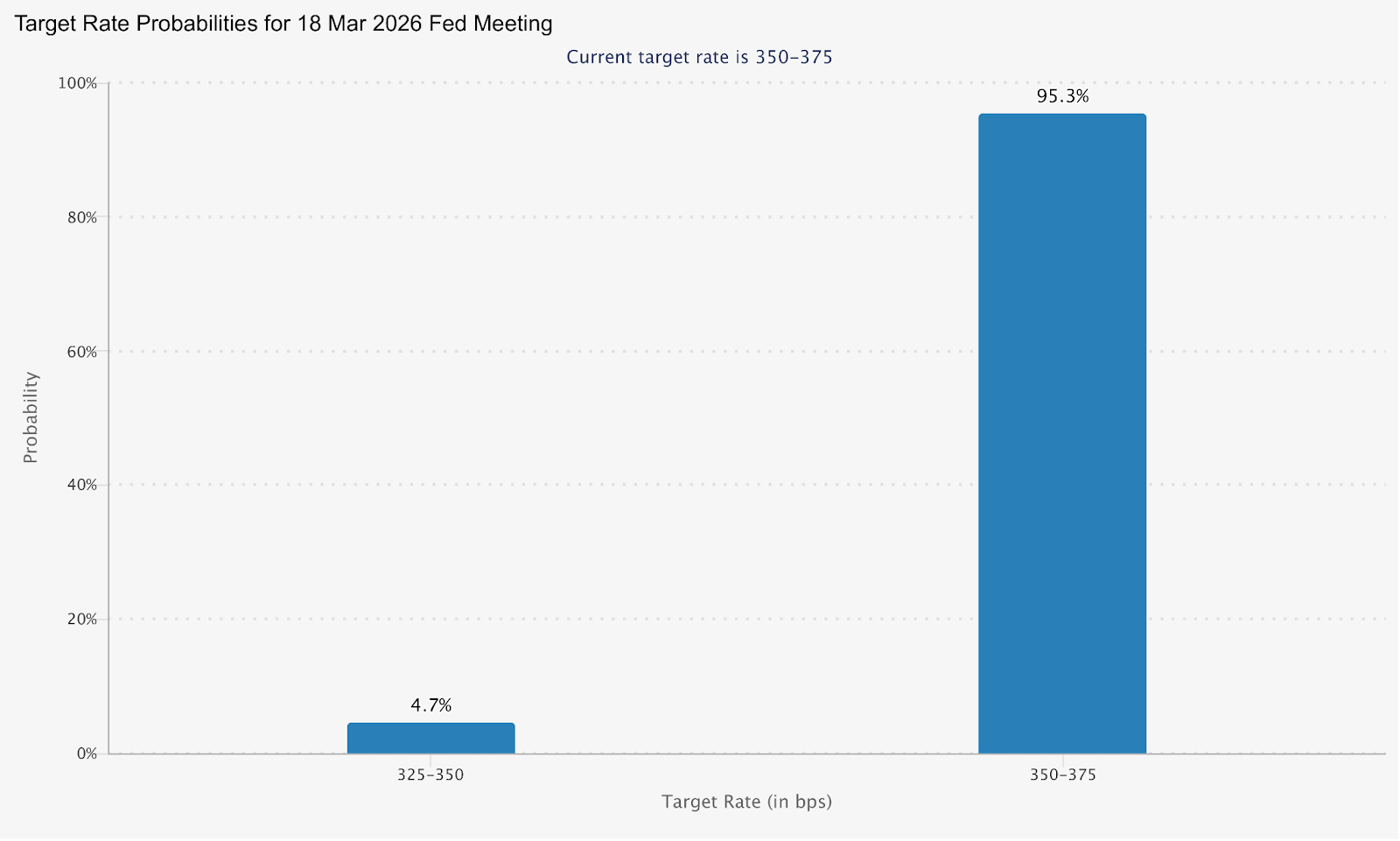

3月17日至18日的联邦公开市场委员会会议现在估计,削减的可能性仅为4.7%。本周的通胀数据高于预期,可能会进一步推高降息预期。

疲软的解读为新的削减定价和风险资产的潜在救济打开了大门。

重要日期

- 美国通货膨胀率(二月份CPI): 3 月 11 日星期三上午 12:30(澳大利亚东部夏令时间)

监视器

- 核心通货膨胀与总体通货膨胀的差异是商品价格关税转嫁的证据。

- 2年期和10年期美国国债收益率对印刷品的敏感度。

- 在3月18日联邦公开市场委员会做出决定之前,美元走势和联邦观察重新定价。

油:升高且对事件敏感

布伦特原油目前的交易价格约为每桶83-85美元,52周区间为58.40美元至85.12美元,反映了中东冲突引发的戏剧性走势。

分析师估计,石油的地缘政治风险溢价已经从1月份的62.02美元上调至每桶4至10美元,而2026年布伦特原油的平均预测已从1月份的62.02美元上调至63.85美元/桶。

环境影响评估的《短期能源展望》预测,2026年布伦特原油平均价格为58美元/桶,远低于目前的现货价格。

现货和预测基线之间的差距可能成为本周交易者的有用框架:来自中东的任何缓和局势信号都可能迅速缩小这一差距。

监视器

- 霍尔木兹海峡的事态发展以及伊朗核谈判发出的任何外交信号。

- 环境影响评估每周石油库存数据。

- 石油对通货膨胀预期的影响以及它是否改变了央行的态势。

- 能源板块股票相对于大盘的表现。

比特币:情绪观察

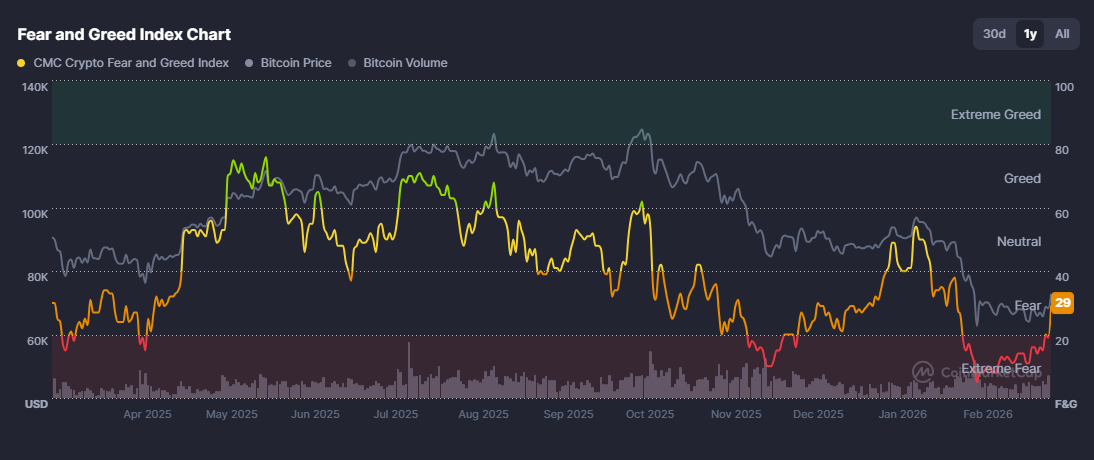

在地缘政治紧张局势升级和新的关税担忧的推动下,比特币在过去17周经历了53%的残酷回调,一直试图稳定下来。

然而,昨天上涨了8%,回升至72,000美元以上,加密货币 “恐惧与贪婪指数” 从持续一个多月的20(极度恐惧)下方跃升至29(恐惧),这表明市场情绪可能发生转变。

周三的美国通胀数据低于预期,可能会为突破提供进一步的推动力;热点报告有可能使比特币回落至其刚刚收复的7万美元水平以下。

监视器

- 周三的通货膨胀反应是此举的主要宏观催化剂。

- 在比特币走强之后,任何向山寨币的轮换。

- ETF流入/流出数据作为机构参与的确认。

澳元/美元:鹰派澳大利亚央行遇上地缘政治逆风

澳元的交易价格接近三年多的高点,并将连续第四个月上涨,今年迄今已上涨6%以上,使其成为2026年表现最好的G10货币。

驱动因素是明显的政策分歧。澳洲联储行长米歇尔·布洛克表示,3月的政策会议已经 “上线”,可能的加息,并警告说,伊朗紧张局势带来的油价冲击可能会重新点燃国内通货膨胀压力。

现在,市场定价表明,在即将举行的会议上加息25个基点的可能性约为28%,而在5月之前将全面收紧政策,到年底再次上涨至4.35%的可能性约为75%。

这种鹰派态度与美联储搁置不前并面临鸽派政治压力的对立面,为澳元带来了潜在的结构性利好。

监视器

- 澳元/美元对周三美国通胀数据的反应。

- 澳洲联储本周加息概率重新定价。

- 铁矿石和大宗商品价格是澳元的次要驱动力。

- 鉴于澳大利亚的出口风险,中国的需求信号。

The Kansas City Federal Reserve is set to host the 45 th Annual Symposium at Jackson Hole Lodge in Wyoming’s Grand Teton National Park. Some of the countries and world’s most important central bankers, economists, and academics will be meeting to discuss the biggest issues facing the global economy. The key issue on the agenda is of “Reassessing Constraints on the Economy and Policy.” All eyes will be on Jerome Powell, with the chairman of the Federal Reserve expected to speak on Thursday and provide an update on the proceedings of the conference.

At last year’s event Powell was caught out after stating that inflation was transitory, only to see it become a huge long-lasting issue. Therefore, he may try and correct this perception and portray a much more conservative attitude. There is also a view from some analysts that the Fed came across too dovish in the July meeting which led to the market rally.

At this stage the market has priced in a 75-bps increase at the September meeting, however this may change. With key inflation measures slowing somewhat, the question will be whether the fed continue its aggressive interest rate hikes or eases their policy to avoid a potential recession. The market will be hoping that Powell provides some clues for what the Fed plans to do after rates peak.

They will be hoping for clarity over whether the bank will hold the rates at the high levels for some time or lower them straight away to avoid a recession. Market participants should be weary that although Jackson Hole may provide some important context to the future rates, no official policies will be set. The conference will most likely have a relatively small impact on the market, it still has the potential to provide some volatility for both equities and currency if significant attitude shifts are expressed.

The USD is currently at 5 year highs and with some positive catalysts for the currency, it may continue to rise further if the Fed continues to be aggressive in its rate hikes.

JD.com Inc. (JD) announced its fourth-quarter earnings numbers on Thursday. The Chinese e-commerce company reported revenue of $43.422 billion (up by 23% year-over-year), slightly above Wall Street analysts forecast of $43.186 billion. Earnings per share reported at $0.35 per share vs. $0.28 per share expected. ''We are pleased to finish the year with a set of strong results on both the top and bottom lines as we continued to execute and deliver on our strategic priorities,'' said Sandy Xu, Chief Financial Officer of JD.com. ''During the quarter, we further optimized our operational efficiency through technology and innovation, increasing our competitiveness as well as our ability to support our business partners.

In 2022, we will continue to execute our business strategies and focus on sustainable high-quality growth across all of our business lines,'' Xu added. JD.com Inc. (JD) Share price of JD dropped following the latest financial results on Thursday, after the weakest revenue growth in six quarters. The stock was down by around 16% at $52.13 pe share.

Here is how the stock has performed in the past year – 1 Month: -31.40% 3 Month: -34.13% Year-to-date: -25.20% 1 Year: -41.77% JD.com Inc. is the 163 rd largest company in the world with total market cap of $85.95 billion. You can trade JD.com Inc. (JD) and many other stocks from the NYSE, NASDAQ, HKEX and the ASX with GO Markets as a Share CFD. Trading Derivatives carries a high level of risk.

Sources: JD.com, TradingView, MetaTrader 5, CompaniesMarketCap

The recent price action of the Bitcoin suggests that the leading cryptocurrency may be ready for another sell off. Since last November when the currency peaked it has seen a sharp decline with retracements along the way. With inflation and recessionary pressures prevalent short-term volatility remains high as the market determines how to price the asset.

The Jackson Hole symposium is set to begin on Thursday in the USA and may effect the price in the short term if bullish or bearish sentiment comes from the event. The Chart The long-term outlook for Bitcoin is bearish. With constant sell downs and both the 50 Day and 200 day moving average both firmly pushing towards the downside.

Furthermore, the price has not been able to sustain any significant rally and has broken through its major support at $30,000 USD. Recent Price Action The concern for BTC is that it has sold out of the channel that it had been consolidating in and has therefore rejected the upward move. Similarly, the price has followed this action, twice before with both resulting in sell offs.

These patterns appear as traps for bulls because, buyers begin to feel FOMO and then enter long only to be ‘fake out’ as sellers soak up the buying volume and then continue to push the price back down. The RSI also supports more selling as it currently sits at 38 whilst the prior sell offs reached below 20. The RSI also looks to have made a triple top as shown in the chart further indicating that sellers may be ready to drive the price down further.

The concern for buyers is that this current sell off may not be finished. The 5-hour pattern looks to be forming a bear flag/pennant. If the price can break below it may fall to the next support at $17,000/18,000 USD.

This pattern is to be expected and is just reflective of sellers taking a breath before they continue to push the price lower. The price has also fallen back below the 50-period moving average indicting short term bearish sentiment. If the short-term target of $ 17,000/18,000 USD cannot hold the next target is the $13,500 USD level.

Iron ore prices have continued to rally to a six-month high this week, due in part to reports of potential easing of China’s strict COVID-19 policy and their signs of improved steel demand. The Singapore Exchange has the iron ore futures price reaching $165 USD a tonne on Tuesday, this is the highest level since July 2021. The price increase could have been attributed to a report that concluded that Beijing was considering potentially moving away from a zero-tolerance approach to COVID-19.

If this occurs, it could potentially put an end to the stop-start nature of China’s economic activities which has been happening since the start of COVID-19 pandemic. Another report indicated that experimental opening measures could arrive in a few select cities across China as early as June, which will coincide with the beginning of their Summer. A potential sign that China’s stimulus is contributing to rebound in growth can be evident earlier this month with the release of China’s Manufacturing Purchasing Managers Index (PMI).

The PMI had increased to 50.2, which was greater than the economists’ consensus of 49.8. Some experts and economists believe that the PMI’s figures released next month of March will likely provide a better indication of the true state of China’s economy, given the effects of the Lunar New Year period in the first two months of the year. Iron ore supplies could also heavily affect its global price.

There are concerns about the supply disruptions caused by the conflict between Russia and Ukraine, given their iron ore sector accounts for 100 million tonnes and 81 million tonnes a year, respectively. Heavy rain in the south-east of Brazil earlier this year, linked to the La Nina weather pattern, has forced producers to cease operations. Brazil is the second largest iron ore producer behind Australia, producing almost 400 million tonnes compared to Australia’s 900 million tonnes.

The increase in price to iron ore and energy has driven the AUD/USD to reach a new four month high of 74.41 US cents. Commonwealth Bank (CBA) believes that the currency is currently on track to end the first quarter near 74 US cents. They have updated the fair value estimate of the Australian dollar following the release of the RBA’s commodity price index for February.

CBA’s fair value for the AUD/USD ranges between 78-90 US cents, centred on 84 US cents. All in all, the AUD/USD has a healthy positive correlation with the price of iron ore due Australia being the largest producer. Investors can research the supply and demand of iron ore to achieve a good potential indication of the strength of the AUD/USD.

If you would like to take this opportunity to trade on the AUD/USD and require a trading account, you can open a trading account with GO Markets. Source: GO Markets MT5, Tradingview, Tradingeconmics, Statista, WSJ, Science.org, AFR

Investors are currently bracing for further volatility in the global markets as Russia’s troops have been deployed into eastern Ukraine. The heightened tensions between Russia and Ukraine reached a tipping point last week when the Kremlin had officially recognised regions in eastern Ukraine held by separatists (supported by Russia). Russia ordered troops to enter Ukraine on a peacekeeping mission.

The western countries have responded promptly, with the UK and US among the first countries to reprimand Russian actions with their first round of restrictive economic sanctions. The US had unveiled various sanctions targeting Russia, this included limits on sovereign debt and Russia’s two biggest banks, Promsvyazbank and VEB, who both support the military. A statement from The White House described these measures as the “first tranche of swift and severe costs on Russia” and said the Treasury would “determine that any institution in the financial services sector of the Russian Federation economy is a target for further sanctions.” Australia also followed the US's lead and applied sanctions on Russia aimed at the country’s elites and commercial sector, including transport, energy companies and banks.

Investors had a major focus on Energy commodities given Russia’s strong supply of gas to Europe, especially at a time of strong demand and constrained output that has plagued the region for much of the past year. Here are some thoughts from Vivek Dhar, analyst covering energy commodities for CBA, and Shane Oliver, chief economist for AMP Capital. Mr.

Dhar describes the initial US sanctions as relatively tame given they target sovereign debt, which is low for the Russian economy. Instead, Germany’s decision to suspend the certification of the Nord Stream 2 pipeline poses a more serious response to the escalating situation, given it would have eased the region’s gas shortages. “The extent of Russia’s incursion will likely see sanctions escalate in turn. A full‑scale invasion of Ukraine certainly opens the door to sanctions on Russia’s oil and gas exports,” he added, which could push the price of oil beyond $US100 per barrel.

Mr. Oliver believes there was a risk Russia could itself cut off supply of gas to Europe, “with a potential flow-on to oil demand at a time when conflict may threaten supply”, adding to anticipated inflation. Investors are worried about a stagflationary shock to Europe and, to a lesser degree, the global economy.

All in all, the crisis between Russia and Ukraine is still ongoing and there will certainly be further actions taken by countries across the world. As investors' uncertainty slowly rises, the global markets will adjust with every major update. Keeping up to date with other countries’ sanctions and reaction to the invasion can be a rewarding task as opportunities can present themselves.

If you have spotted an opportunity to invest in the global markets and don’t already have a trading account, you can register for an account at GO Markets.

Gold has seen a resurgence in the past few weeks on the back of inflationary pressure and geopolitical tensions in Ukraine and Russia. Prior to the conflict, the price of Gold was hovering around $1,800 USD per ounce. After pushing through $2000 USD per ounce the price is now moving closer to its all-time high at $2070.

The rise in other commodities such as Oil, Gas, and Coal has also added to the rise in the price of Gold as concerns of inflation are increased, the interest in Gold usually follows. An interesting comparison can be made with regards to the increasing price of Oil. Whilst both commodities can be used as hedges against the market, Gold provides a more stable option whilst Oil is the more volatile option.

Both have seen strong rises due to the conflict and whilst Oil’s has been more meteoric, Gold has been steadier, as can be seen in the chart below. Gold has also performed extremely well against Bitcoin and other cryptocurrencies during the volatility that has been caused by the conflict. There was potential for Bitcoin and Cryptocurrency to provide a hedge against the market, however Bitcoin has been outperformed by Gold at this point.

Gold vs BTC vs Oil An interesting quandary to the Gold rise is the geopolitical element. For instance, Russia’s central bank purchased more Gold in 2021 than all other central banks, except for those in India and the United Arab Emirates. This means that there may be a shortfall in supply.

Technical Analysis The long-term chart has shown a long period of consolidation ultimately forming a symmetrical triangle pattern from which the price has broken out. It saw a big rise during the beginning of the pandemic and reached a maximum price of $2075 USD per ounce. When the price broke out of the triangle, initially an increase in relative volume occurred.

In addition, the retracement of the breakout was short-lived, and buying pushed the price up relatively easily. Another symmetrical triangle formed on the four-hour chart on the breakout of the breakout. Once again there was a strong increase in volume for the intimal move before it began the price began to contract again.

These continual price contractions and triangles forming may indicate that supply is being soaked up and that buying demand is present. On the four-hour time frame, it can be observed that the short sharp periods of consolidation have continued to be formed. Importantly, the consolidations have been relatively short, with in a tight range and broken with a high level of volume.

If volatility continues to be prominent and Inflation remains a threat, Gold will likely remain relevant. It will be interesting to see what happens with the price, if it is able to push through the all-time high price of $2075 per ounce.