市场资讯及洞察

Asia-Pacific markets head into the week with Australia’s CPI as the key domestic catalyst, Japan’s month-end inflation and activity data keeping JPY and equities in focus, and China’s official PMI providing an important read on regional growth momentum.

Quick facts

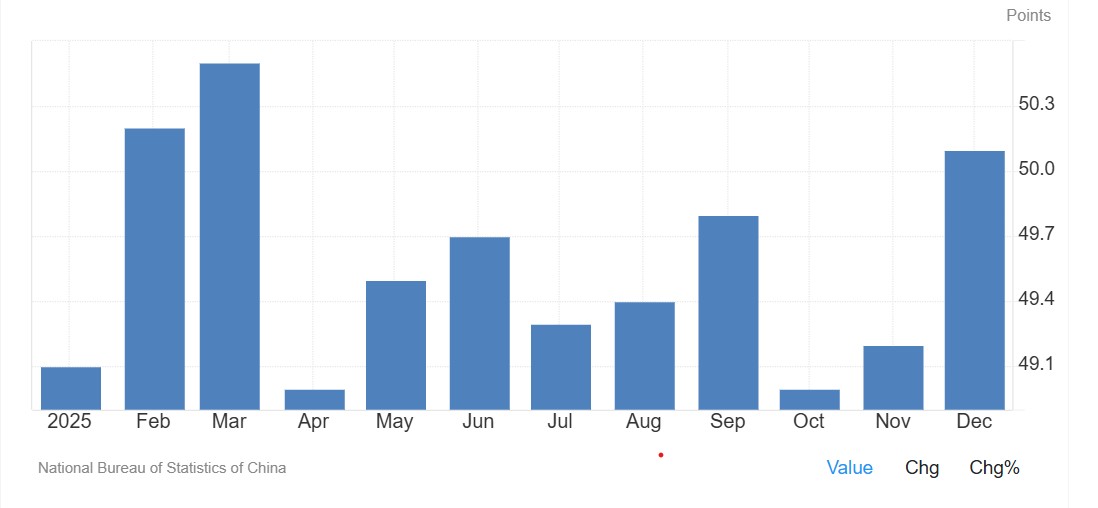

- China: NBS manufacturing PMI rose to 50.1 in December 2025. Consensus for Saturday’s release is 50.2.

- Australia: CPI, Australia (Dec) is the key local catalyst, with implications for rate expectations and AUD pricing.

- Japan: Tokyo CPI and month-end labour/activity data keep USD/JPY and Nikkei futures in focus following last week’s BoJ meeting.

- Global backdrop: US earnings momentum, US CPI expectations and geopolitical developments remain secondary but relevant drivers for Asia-Pacific risk sentiment.

China

Attention turns to China’s official PMI after December’s improvement saw the PMI move back above 50—a level commonly interpreted as expansion in the survey, though month-to-month readings can be volatile.

Consensus suggests a rise to 50.2; if met, it may help reinforce the view that growth momentum is stabilising into early 2026.

Key release

- Sat 31 Jan: NBS manufacturing and non-manufacturing PMI (Jan)

How markets may respond

- Regional equities and risk: Sustained PMI readings above 50 could support broader Asia risk appetite and materials-linked sectors. A reversal below 50 may temper recent optimism.

- AUD spillover: China-sensitive assets, including the AUD and materials stocks on the ASX, may react alongside domestic CPI outcomes.

Japan

Following last week’s BoJ meeting, focus shifts to Tokyo CPI and month-end activity data. These releases late in the week may shape near-term expectations around Japan’s inflation trajectory and the tone of the dataflow.

Key events

- Thu 29 Jan: Tokyo CPI (Jan) (medium sensitivity)

- Fri 30 Jan: Japan unemployment (Dec), retail sales (Dec), industrial production (Dec) (medium sensitivity)

How markets may respond

- USD/JPY: Month-end inflation and activity data can drive front-end rate repricing, with USD/JPY remaining a key transmission channel.

- JP225 (Nikkei futures): The contract has recently traded in a defined range. Market participants may monitor the ~54,250 area on the upside and ~52,250 on the downside as reference points, with price action around these levels often used to gauge whether the range is persisting.

Australia

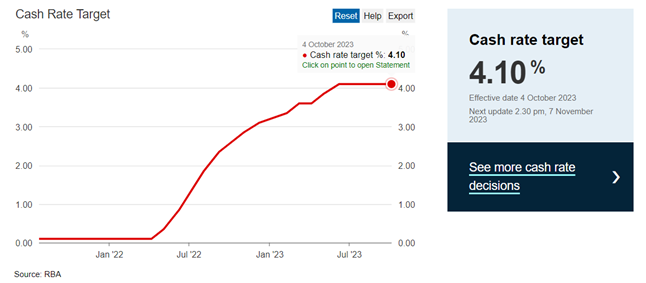

Australia’s week is dominated by the CPI release. The outcome may influence rate expectations, with the next scheduled RBA decision still in the balance.

ASX 30 Day Interbank Cash Rate Futures imply around a 56% probability of a cash-rate increase at the next scheduled RBA decision (implied pricing can change quickly and is not a forecast).

AUD pricing is likely to remain sensitive alongside broader global risk conditions.

Key release

- Wed 28 Jan: CPI, Australia (Dec) (high sensitivity)

How markets may respond

- ASX 200: Rate-sensitive sectors may react more to the policy implications than the headline CPI number, particularly given recent strength in materials.

- AUD/USD: CPI outcomes may influence whether AUD/USD sustains around/above its current zone or drifts back toward prior trading ranges.

热门话题曾几何时,对中国股市和香港股市保有期望的投资者,一直在希望被打破和继续燃起希望的循环中自我往复。但是,信仰是虚的,金钱是实的,有时候大家也会感慨,如果当时买的是美股,现在是不是已经告别小康,在财务自由的道路上奋勇狂奔,也能够轻松打败巴菲特,流传一段佳话给自己的孩子:你爹曾经超越股神。然而,买了HK50和China50,或者投资中国股票的投资者,能够互相安慰的就是:我亏的已经很少了。

从上图可以看到,疫情前2019年至今,一个完整的周期,到今天为止,美股道琼斯上涨了33%,澳洲ASX200指数上涨了10%,而香港恒生指数下跌了40%。用数字大家看到的更明显,比如10万美金,投资美国股市,最差你买了指数,相当于基金中的基金,放那不动,咱也不说什么梯度买入,什么定投,就是简简单单的买入,用GO Markets的优势,来个2倍杠杆,然后把咱们的MT5软件删除,等到今天,打电话问一下Jacky,我账户里面多少钱了,我就告诉你,16.6万了。然后快快乐乐的取出6.6万,去换一辆特斯拉,或者带着全家去美国,去欧洲,去日本,找一些地方转一圈。但是,如果咱们用2倍杠杆,买了HK50,很不幸,亏得啥也没了,只剩2万了,亏了8万,只能开着Toyota,骑着小电车,去送送外卖,开开Uber,带着一丝忧伤,告诉下一代,一定要靠勤劳致富,投资什么的咱还是不适合。近期港股连番下跌,不建议大家抄底,虽然之前说过,政策底来了。但是,一旦市场出现破位下跌,不要靠信念抄底,多头打不过空头,咱们就战术性撤退,实在是想赚钱,打不过就加入,顺势做空。所以,投资和打仗一样,瞬息万变,切不可一个思维走到底,除非咱们钱很多,可以不停的加仓,拉着大盘往上走。我非常喜欢游击战的策略,赚一点就跑,咱们钱少好掉头,每一次短线顺势,都要增加一点自己的资金规模,这样积少成多。千万不要用自己的几万几十万去打阵地战,对面空头凶的很。

之前还有句玩笑话,买涨股市就买涨美国的,NDX100,WS30,做空就做空HK50,这个也算是一种低风险的套利。没想到,都2023年了,还能应验。一个上涨33%,一个下跌40%,这样算来,策略的回报是73%。还是没有使用任何杠杆的情况下。真的是,一言难尽。香港上市公司开始自救,部分上市公司正在大力回购股票,以期提升估值,今年以来港股回购金额已经超过800亿港元,约为去年全年的79%,是港股连续三年加码回购。“股王”腾讯今年以来86次回购,回购金额合计313.6亿港元,占港股总回购额的39%.整体来看,156家出手回购的公司“亏多赚少”,因为整体股市还在下行。市场预计2023年年度回购金额可能达到929亿港元,是前5年年度平均水平的3.9倍。从这个数据来看,或许未来港股会有一个反转,只是何时来临并不知晓,我们还需要耐心等待。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Jacky Wang | GO Markets 亚洲投研部主管

热门话题2023年10月3日澳大利亚东部时间下午14:30,澳联储在本次澳大利亚央行利率决议上宣布,继续维持利率4.1%,这是澳央行自7月开始连续第四个月暂停加息,维持利率,符合市场预期。本次利率决议也是新央行行长米歇尔·布洛克任职以来第一次公布澳洲利率决议。

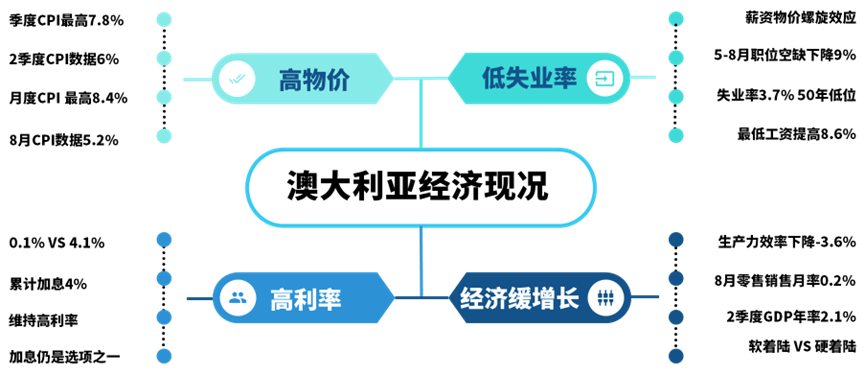

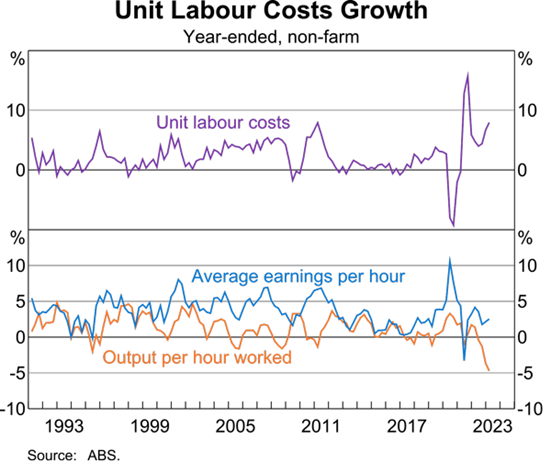

新冠疫情期间的货币大放水为全球经济带来高通胀,为了应对澳联储自2022年自0.1%利率开始本轮加息周期。同时,澳大利亚作为移民国家,新冠疫情导致输入型劳动力不足,失业率一度降至50年以来的低位:3.4%。薪资物价螺旋效应之下,为彻底驯服通胀,澳联储一路高歌猛进,累计加息400bp,目前维持高利率4.1%。而在高利率环境下,不利于市场风险偏好,今年以来澳股表现在全球主要股指中明显落后。高利率带来的居民可支配收入下降对经济的效应正在逐步展现。后续利率怎么走,其实就需要解答两个问题:经济数据是否允许继续加息,通胀是否能够回归2-3%的目标区间。

经济数据是否允许继续加息经济首要衡量指标是GDP,高利率下澳大利亚并未未进入衰退,但是从GDP数据来看,GDP年率自22年9月至今持续下落,最新公布的23年2季度年率为2.1%。RBA本次利率决议同样提到:经济仍然处于低于趋势增长的阶段,并且预计将持续一段时间。

劳动力市场是另一个重要经济参考标准。目前澳大利亚劳动力市场与疫情前水平相比仍然劳力紧张,但是也却有缓和迹象。2023年5月至8月期间,职位空缺数量下降了约9%,较2022年5月的峰值下降了18%。与此同时,截至 8 月份的三个月失业率也有所上升,自最低3.4%上升至3.7%。

经济疲软的另外两个数据支撑是零售销售月率和生产力效率。最新数据显示生产力年率下降3.6%。生产力增长是经济增长的关键驱动力。生产率的正增长使得企业能够以比劳动力和其他投入品价格上涨的速度更慢的速度上涨自己产品的价格,甚至降低价格。而目前,名义工资增速攀升,生产效率持续走低,这会变相加剧持续的通胀压力。因此,生产率增长持续疲软是澳大利亚经济前景的主要风险,也使得澳联储加息更为谨慎的原因。

居民可支配收入方面,我们关注到2023 年 8 月澳大利亚零售营业额小幅增长0.2%,表明消费者继续抑制零售支出。

通胀是否能够回归2-3%的目标区间截至 2023 年 8 月的 12 个月内,最新月度消费者价格指数(CPI)指标上涨了 5.2%。月度通货膨胀率已从 12 月 8.4% 的峰值持续放缓。水果和蔬菜的价格比 12 个月前已经下降了 8.3%。尽管、5.2%较澳联储目标通胀区间2-3%仍有距离,但是月度通胀已经展现出加息的效果,物价持续放缓。澳联储维持利率可能是最为稳妥的做法,本次利率决议声明中RBA预测CPI通胀率将继续下降,并在2025年底回到2-3%的目标范围内。当然后续仍需密切关注10月25日公布的季度通胀CPI数据,该数据将为澳联储提供更多依据确认通胀情况。

整体来说,从目前的澳大利亚经济情况来看,我们依然认为,澳联储并无进一步加息的强烈理由。澳大利亚利率在较长时间内大概率依然维持在4.1%。相关投资产品表现澳股表现低迷并未受到利率暂停的提振,受隔夜美联储发出的鹰派信息引发债券收益率的暴涨影响

AUDUSD澳联储如预期维持现金利率在4.1%,并表示通胀仍然过高,并保持温和的再次加息倾向,澳元仅小幅走低,至 63.44 美分。受美元强势影响,目前澳元已在历史低位,下方支撑0.62546,中长期来看澳元下跌幅度有限。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Cecilia Chen | GO Markets 分析师

热门话题澳洲的电费已经上涨超过了20%,如果电费还要继续涨价,大家怎么办?只能自己动手丰衣足食。有House的抓紧安装太阳能,基本上3-5年回本,如果家里用电猛烈一些的,可能不用3年就把安装费用节约出来了。除此之外,精打细算的澳洲人,绝不可能向飙升的能源价格低头。能免费薅太阳能的地方,绝不付费用电。2022-2023年,澳洲电动车销量比去年激增120%,且2023年上半年的销量就超过了2022年全年销量。省钱啊。特斯拉股票价格也从1月的110美金,翻倍至250美金附近。到今年7月,澳洲已经售出46624辆电动汽车。全澳拥有电动车数量预计到明年超过20万辆。

同时,昆州和南澳最夸张,屋顶太阳能的发电能力,在下午1点-1点半的时段里,满足了当地用电量99%的需求。在Perth某些地区,超过69%的家庭安装了太阳能。全澳夏季太阳能发电总量上涨了20%多,目前有31万个家庭安装了屋顶太阳能系统。传统煤电厂的供电量需求略微降低。但是挑战也有,目前多晶硅价格上涨,澳洲太阳能补贴减少和其他供应链问题,也导致太阳能项目的进展缓慢。不过从可再生能源领域来看,太阳能的增长依旧是非常稳定的,毕竟大家一起努力的结果,很容易看到。太阳能技术又相对成熟。全澳新能源发电额度,新能源包括风能、水电和太阳能发电比例已经达到了36.8%的高水平。除了以水电为主的塔斯马尼亚州外,南澳大利亚州的平均利用率为74.2%(全部为风能和太阳能,无水电),在过去 12 个月中超过 70%。风能是目前澳洲贡献最大的新能源来源。

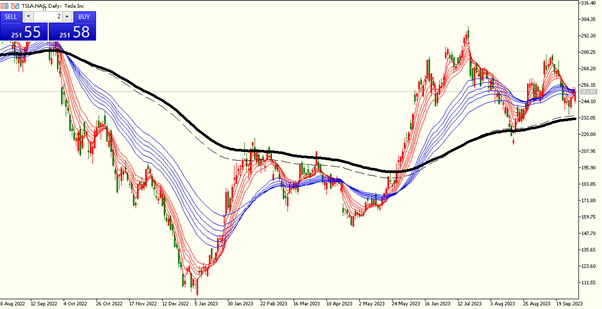

上图也显示了澳洲煤炭发电的供应持续降低。黑煤和褐煤的平均份额均降至 1998 年东海岸电力市场创建以来的最低水平。与此同时,由于需求低迷和历史上的低迷,燃气发电量降至 2004 年以来的最低平均季度产量。未来,澳洲预计2030年可再生能源占有市场超过80%。有一些目前价格暴跌,但是公司在太阳能领域有一定实力的上市公司,供大家参考:索拉德奇技术公司:生产光伏逆变器和优化器

第一太阳能公司:生产太阳能电池板和系统解决方案

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Jacky Wang | GO Markets 亚太投研部主管

热门话题就在昨夜,拜登赶在截止时间前签署了阻止政府关门的法案,美国政府将有47天时间去解决政府拨款问题。拜登同时也呼吁国会用正确的方式推进该项工作。本轮几乎导致政府关门的闹剧暂时告一段落,相信市场也早已习惯了美国政府的党派斗争,之前刚刚赶着截止日期通过了债务上限法案,美国国家信用还被降级,看来也是理所当然的。危机暂告一段落,但针对该事件的复盘在所难免,我们一起来分析下如果美国政府没能在截止时间前通过法案,将会怎样影响市场呢?或者是两党在47天内依然无法达成一致,美国政府依然将面临关门大吉的尴尬境地,投资者又需要做何准备呢?

上周的美股市场显得十分萎靡,但金融数据喜忧参半,GDP修正值没有变动表面美国经济依旧强势,核心PCE物价指数如期回落符合市场预期,相对于不降反升的CPI数据起到了很好的对冲作用。由于市场对美联储长期高息的预期被强化,长期美债收益率大幅上涨创下07年以来新高。美国政府如果在这种市场背景下关门,那么后续的金融数据统计将会受到很大的影响,这将打击投资者信心,也将令过分依赖金融数据定决策的美联储陷入被动。不过分析师普遍认为美国政府停摆对市场的影响短期较为有限,比如发生在18年的政府停摆是有史以来最长的一次,但对美国实体经济和市场却影响不大,当时的美股大幅下挫也不是政府停摆导致的,而是一系列全球因素和美联储的紧缩政策导致的,因此分析师认为政府关门本身并不是一个影响市场的重要因素。

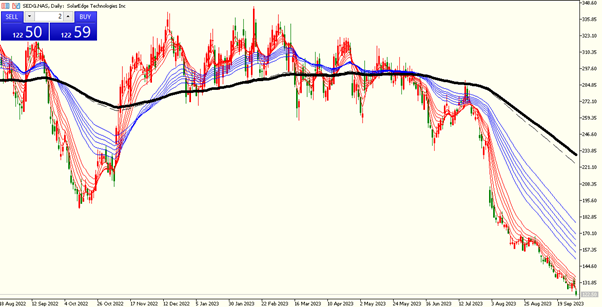

联邦政府通常需要国会按照财政年度拨款以维持运转,而现有资金只能支持联邦政府运转到9月30日,如果两党不能就新财年预算案或临时拨款法案达成一致,从10月1日(即下一个财年)起,联邦政府部分机构就将关闭。当下新财年具体的拨款法案推进遇阻,也只是临时性的持续性决议通过了暂时避免了美国政府在10月1日关门,两党还是需要尽快对新财年预算法案达成一致。高盛和野村在周末都依然认为美国政府本次又将关门,没想到拜登能在最后关头为美国政府“续命”。据美国旅游业协会的数据,政府如果“关门”,将导致美国旅游业每天损失1.4亿美元,而高盛则预计政府停摆将造成美国经济每周萎缩0.2%,对本就徘徊在衰退边缘的美国经济造成长远打击,很可能使得略现曙光的软着陆预期落空。白宫之前警告称,政府停摆可能会给全国各地的旅客造成严重延误。那么政府关门对金融市场会有多大影响?美联社称,美国联邦政府自1976年以来已经出现了21次资金缺口,其中10次导致政府员工被迫休假。美国上次政府“关门”发生在2018年底至2019年初特朗普执政期间,持续了34天,缘由是共和党与民主党在建造美墨边境隔离墙问题上分歧巨大,拨款法案无法通过。在2013年奥巴马政府期间一些保守派共和党议员阻挠了奥巴马医改法案的实施也曾导致政府“关门”16天。对于美国政府关门对金融市场造成的影响,美银分析师Stephen Juneau指出,政府“关门”对金融市场的影响通常是有限的,对美国利率和美元指数几乎没有影响,标普500指数和波动率指数通常反应平平。巴克莱美国高级经济学家Jonathan Millar则在发给《每日经济新闻》记者的邮件中指出,如果美国政府停摆,每周会使美国GDP减少0.1个百分点,但从历史上看,一旦美国政府恢复运作,政府工作人员得到补偿时,在GDP上造成的损失便将完全弥补。不过政府关门会影响政府收集、处理和发布实时统计数据的能力,这可能会影响最终统计数据的可靠性。总的来说,美国政府赶着最后时限避免了关门对市场是一件好事,周一美股或将受此影响走得更为稳健,短期来说对市场是不错的利好,但47天时间很快就过去,若两党没能在接下去的期限内达成一致,那又将是另一番景象,希望两党能早日达成共识,按时通过新的拨款法案。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Xavier Zhang | GO Markets 高级分析师

Definition of Moving Average In trading, moving averages are often used to smooth out price data to generate trend-following indicators. The most commonly used types are the Simple Moving Average (SMA) and the Exponential Moving Average (EMA). A Simple Moving Average is calculated by defining a period, e.g., 10—or, in other words, the last 10 candles—adding these last 10 close prices, and then dividing by 10.

This is recalculated every time a candle closes and may be plotted as a single line on a price chart. An Exponential Moving Average is often preferred by many traders because it gives more weight to recent prices and appears to be more responsive to price changes than the Simple Moving Average. Ways to Use Moving Averages in Trading Decisions – An Overview Although, like most indicators on a trading platform, a moving average is 'lagging' in terms of the information it provides, its ability to indicate trend direction and changes makes it popular.

For entry points, traders often use two different moving averages, such as a 10 and 20 EMA on a chart. When these crossover so that the 10 is higher than the 20, for example, it may be indicative of a new uptrend (and vice versa for a potential downtrend). Larger moving averages, like the 200 and 50, are commonly observed, particularly when these cross.

For instance, the 50 crossing below the 200 is termed the "death cross" and could indicate a long-term uptrend changing to a downtrend. For exit strategies, rather than waiting for a moving average cross, a more timely exit signal might be a cross between price and a moving average. This is the major focus of this article, and we will discuss this approach along with a few considerations.

Using Price and Moving Average as a Trail Stop So let us first clarify what we mean by a trail stop or trailing stop. Traditionally, a trail stop is a type of stop-loss order that moves with the market price as a trade progresses in your desired direction. For example, if you buy a stock at $100 with an initial stop of $90 and the price moves up to $110, you may "trail" your initial stop from $90 up to $102.

This means that if the trade turns around and moves back down to $102, triggering your trail stop, you would still make a minimum profit of $2 per share, even if the price continues to drop back to $90. If the price doesn't drop but continues to rise, you can move your trail stop higher, for example, to $115, then $120, and so on, until the price eventually falls and triggers an exit. In simple terms, a trail stop locks in profit and manages the risk of giving all potential profit back to the market as the price moves in your desired direction.

Many approaches systematize the use of a trail stop as part of a trading plan, rather than simply using an arbitrary price. One of these approaches is to use a moving average as a trail stop, which we will now discuss in more detail. Moving Average as a Trail Stop Using a moving average as a trail stop means that instead of setting your stop-loss at a fixed dollar amount below the market price, you set it at the level of a particular moving average.

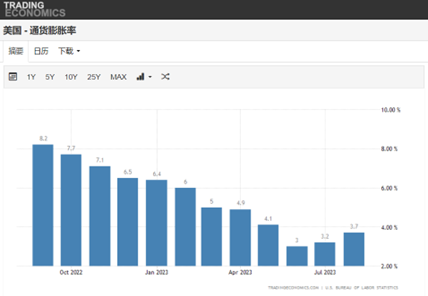

As the moving average changes, your trail stop will move with it. For example, consider the chart below where we have entered a short gold trade on an hourly timeframe at point "A," anticipating a potential trend reversal. The yellow line on the chart is a 10EMA.

The price moves in our desired direction and closes above our yellow line (or the 10 EMA) at point "B," locking in a good profit for this trade. As you can also see, a candle's price crossed temporarily over the 10EMA at point "C" but closed below it. This is an important consideration that we will touch upon later.

Considerations for Traders There are several factors to consider when deciding which approach suits your individual trading style, and these should be tested to find the optimal strategy for you. Which MA Type?: We've already discussed the major differences between Simple and Exponential Moving Averages. Many traders, particularly those trading shorter timeframes, tend to prefer the EMA due to its greater responsiveness to trend changes.

However, just because a particular approach is right for many doesn't mean it can't be different for you. Which Period MA?: This is probably the most debated consideration. A longer EMA, e.g., 20 instead of 10, will require a more significant price drop to trigger, meaning you may give more back to the market if the drop continues.

However, this must be balanced against the possibility that any uptrend may pause and even retrace for a period before resuming its climb. MA Touch or Close?: Another key debate is whether a trail stop using a moving average should be triggered by any touch of that moving average at any time, or whether to wait for a close price through the MA. Both approaches have pros and cons, which need to be weighed carefully.

In Summary There's no doubt that the concept of using a trail stop merits exploration for any trader. Price/MA cross is a relatively easy concept to understand and implement and can improve trading outcomes irrespective of the "fine-tuning" considerations discussed. Your challenge is clear: thorough, ongoing testing is essential to refine your choice and find the optimal method for you.

Strategies Simple Moving Average (SMA) Strategy: Utilizing a 50-day SMA as a trail stop could be effective for longer-term trades. If the price drops below the 50-day SMA, you could trigger a sell order. Exponential Moving Average (EMA) Strategy: For more sensitive, shorter-term trading, a 20-day EMA could be used as a trail stop.

The EMA gives more weight to recent prices and thus responds more quickly to price changes. Price Percentage and MA Combination: You could set a rule where the trail stop triggers if the price drops a certain percentage below the moving average. For example, if the 50-day

热门话题

原油与美元是过去几个月,也或是接下来很长一段时间内,金融市场最炙手可热的资产,没有之一。因欧佩克减产,美国原油(WTI)三个月从70美元上涨到了94美元,涨幅35%。美元指数则从100涨到了目前的106.7,我们还无法看到有任何抑制美元这轮涨势的理由。油价破百开始频频出现在头条新闻上,摩根大通CEO说世界还没为美国联邦基准利率到达7%做好准备。原油与美元的共振将使世界经济难以增长,硬着陆、软着陆,还有衰退或将再次是需要关注的事件。在高息美元之下,应对衰退避险的黄金也黯然失色,欧元、英镑将低到尘埃里,全球股市的压力已然显现。真正是,美元升,万物落。如果市场非要有一个王者,那必须是美元。但我们惊奇的发现,油价却不是省油的灯。通常大宗商品与美元是负相关关系的,有意思的是,本轮原油与美元是同步上涨的,背后是有相互作用与影响的效应。表面看起来,就是美元强势,欧佩克不甘示弱,决定联手俄罗斯减产维护油价。其实全球经济前景不佳,该减就减,没有毛病。可是美国哪里受的了这种背刺,辛辛苦苦加息两年,现在物价貌似要全失控了,都是被你这大宗商品之首的原油给搅乱的,是不是?除了原油,目前的食品价格走高是屋漏偏逢连夜雨,也一定引起了官方的担忧。下图可以看到,美国的橙子和牛肉期货价格还在节节攀升,似乎在疫情开始以来就从未中断上涨!橙子与活牛期货周线图:

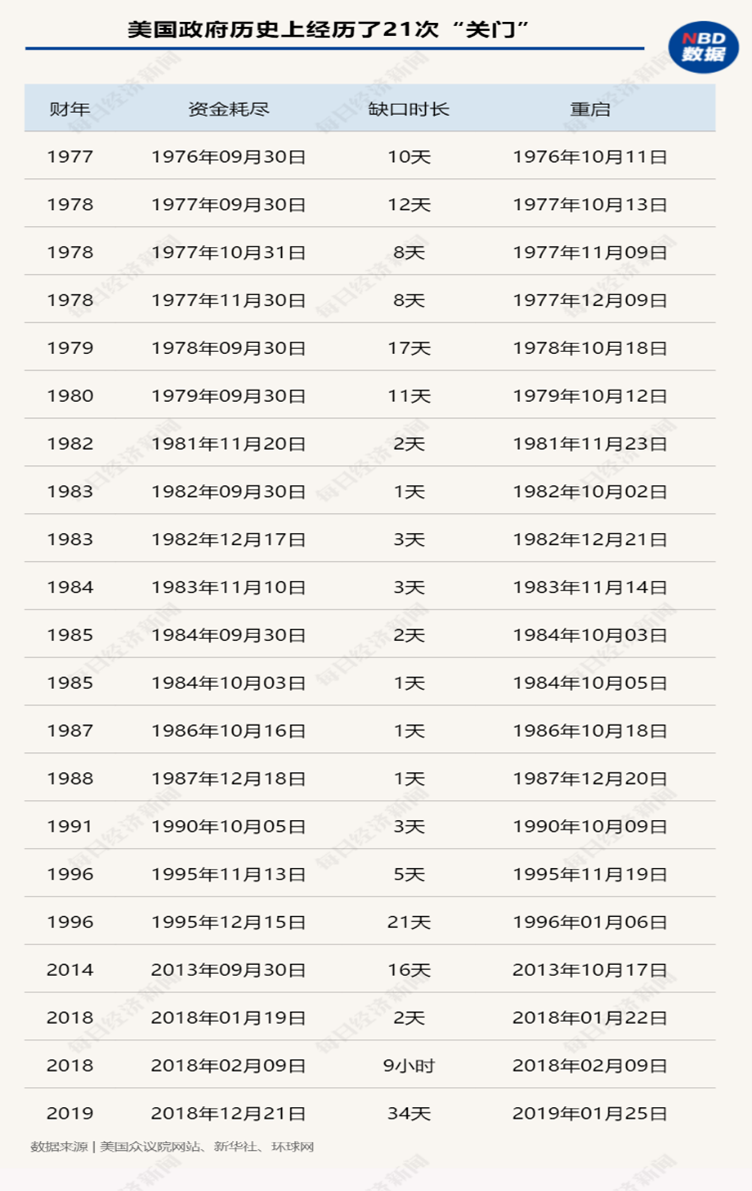

曾几何时,我们以为通胀已经在逐步下降,加息还是很有成效的,该是圆满完工的时候了。确实,回溯过去一年,美国的通胀率也从8.2%稳步回落到了六月最低的3%,然后是略有上升的3.2%(七月)和3.7%(八月)。但是魔鬼在细节里,如果结合原油与一系列食品的不断涨价,我们是可以发现通胀重新抬头的趋势的,这也解释了美元走势越来越强的根本底层逻辑,那就是需要再次抗击通胀。

因为食品栏目众多,其他商品价格比如可可粉、大米、猪肉等也都在上涨,一般我们可以用大宗商品期货指数来预测一篮子商品的走势(Invesco DB Commodity Index Tracking Fund)。周线技术图表看,当前DBC价格已经突破先前短期的下降趋势,转为多头走势,下一目标位将在26.5与30左右。

从近期美联储的表态来看,官方对通胀问题是丝毫没有放松。尽管9月美联储没有加息,但是发出了极度鹰派的利率预期管理,目前市场预计今年不会降息,高利率将至少维持到2024年的年中,期间不排除进一步加息的可能。综上所述,笔者认为,今年余下时间或明年上半年,市场的交易机会都还在美元这边,美元指数大概率将回升至109、113或115等位置。实操上,可以做空具有更好流动性的EURUSD和走势更为敏捷流畅的XAUUSD。至于原油,目前已经突破90美元的最后交易密集区,进入了筹码较少区间,预计后市还会有不少的上涨空间。也许一切都是刚刚开始!美元指数周线图:

美国原油期货日线图:

免责声明:GO Market分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表 GO Markets 的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Jack Lin | GO Markets 新锐分析师