市场资讯及洞察

%20(1).jpg)

在过去两周里,白银市场经历了极端剧烈的震荡与高位博弈:价格一度快速攀升至历史极高水平,随后出现剧烈回落,反映出市场在避险情绪、基本面需求与投机力量之间的动态平衡。这一阶段白银的表现不仅成为贵金属市场的焦点,也凸显出当前全球经济风险偏好和宏观预期的复杂变化。

一、价格表现:高峰与震荡并存

自年初以来,白银价格持续上涨,并在近期迎来非常显著的高点突破。本周一,白银价格在近段时间内冲高至历史高位——一度触及每盎司约 117.75 美元 的峰值水平,盘中涨幅一度接近 14%,创下自2008年以来的最大单日涨幅。上涨之后的价格快速回落,最终在震荡中收复1%涨幅收盘。反映出,在连续多日由动量推动、追涨情绪主导的行情之后,这轮上涨已经变得相对脆弱。

同一时间段内,黄金虽也创新高,但白银的价格波动要更加剧烈,表现出更高的弹性和交易热度。国内市场对应的沪银主连合约也在本轮行情中刷新了历史高点,盘中涨幅显著。

二、推动白银上涨的核心因素

白银价格在这两周内的大幅波动并非偶然,它是多重基本面与市场情绪因素共同作用的结果:

1. 全球供需高度紧张

从供给端看,全球白银市场已连续多年处于供给短缺状态。截至最近数据(约 2025 年末),白银产量约 3.18 万吨,而实际需求达到了约 3.55 万吨,现实中每年存在接近 8 亿盎司的累计缺口。供应端无法快速响应需求增长,因为全球大部分白银是伴生矿产品,其生产扩张依赖于铜、铅锌矿的开发节奏,且新矿开发周期长达 5–10 年。供给结构的僵化,成为白银价格持续上行的重要基本面支撑。

此外,即使在高价区间,工业消费仍保持强劲,特别是在新能源、光伏、电子设备等领域对白银的需求持续增长,这进一步加剧了供应紧张的局面。

2. 避险需求与宏观不确定性

宏观经济的多重不确定性是近期贵金属走强的重要逻辑背景之一。通胀预期、货币政策路径的不确定性、全球地缘风险等因素,使白银不仅具备避险功能,还因其对市场情绪敏感而呈现高波动性。今日,美国对韩国商品提高关税至25%,以及市场对美联储政策和主席人选的猜测,加剧了投资者的不确定性。此外,财政支出和货币政策压力也促使部分资金从债券和货币资产转向贵金属,形成所谓的贬值交易。

3. 美元与利率预期影响

美元走势与美国货币政策预期对贵金属价格影响显著。随着市场对美联储未来可能降息的预期升温,以及美元在多重政策不确定性下有所承压,白银作为非收益资产吸引了更多资产配置需求。这种“美元弱、避险升”组合在贵金属市场整体放大了资金对价格上行的共振。

三、短期震荡与风险提示

此次白银行情的一个明显特征是急涨之后伴随急跌与回撤,反映出市场对“过热状态”的风险意识正在增强。

分析人士认为,这种极端振幅表明白银部分上涨动力已接近短期极限,且高企价格开始对工业使用产生“挤压”效应,迫使光伏等行业加速寻求替代材料,从而削弱部分实需支撑。这种供需博弈下的潜在阻力,是当前白银短期回落不可忽视的风险因素。

虽然工业需求是白银的基本面支撑之一,但高价会对需求端形成反压。例如光伏等行业可能加快替代材料布局,减少对白银的边际需求,这在极端高价位很可能削弱部分基本面支撑,从而影响中长期供需平衡。

四、未来走势展望

从长期供需基本面来看,白银的结构性紧张、工业需求增长与避险功能并存,为其价格中枢提供了较强支撑。只要这些基本因素未发生根本性逆转,白银在未来阶段仍有潜力维持高位波动。

不过,从技术面和市场情绪出发,高位的急速上涨属于典型的“爆发型行情”,短线极易出现回调或震荡加剧,特别是在遇到宏观数据或全球金融风险事件时,价格波动可能进一步放大。

因此,在关注白银中长期上涨逻辑的同时,需要警惕短期波动风险,避免在高位盲目追涨,并重点关注供需基本面数据、美元走势和全球避险情绪的变化。

总结

基本面供需紧张、工业需求增长和宏观不确定性构成了白银中长期支撑,价格快速透支上涨动能,叠加高位获利了结与需求端压力,短期波动风险显著,需要投资者保持谨慎。

热门话题相信关心投资和股市的朋友们应该知道了国内A股在周末发布了重磅利好组合拳:不但宣布印花税降低,更是有会暂停新股发行和减少大股东减持等一揽子刺激政策。因此在本周一开盘之前,市场和媒体都纷纷预计将会出现创纪录的大涨,并且用2008年当时千股涨停的例子来作为参考。但是在今天上午A股开盘之后的表现则和2008年当时几乎完全不同。在今天开盘之后,深沪两地都出现了高开,低走的走势。从开盘时上涨超过5%,到收盘时涨幅降低到1%,全天从高点回落超过了4%。其中还有部分板块出现下跌,这究竟是为什么呢?

在解释这背后原因之前,我先引用一个中国古代著名的佛家故事:在中国佛教主要著作《坛经》中说到,有一次众人在旗杆下遇到刮风,大风吹的旗帜飘扬,然后有一僧曰风动,就是说是风在动。一僧曰幡动,意思是一个僧人说是旗帜在动。大家议论不已。但是中国佛教禅门宗师惠能则说到:'非风动,非幡动,仁者心动。意思是,不是风在动,也不是旗帜在动,而是你的心在感应,心境在变化。

这话看着似乎很哲学,很模糊,但是毫无疑问故事告诉我们,一个人的内心变化,可以影响其行为和判断。而2008年的降低印花税,和上周末宣布的降低印花税,都是一样的特大利好,但是在股市上最终的表现则不同,其背后就是因为人心的不同。2008年4月,虽然当时美国著名的雷曼兄弟还没有倒闭,但是从2007年末开始逐渐扩散的金融危机已经在不断蔓延。全世界已经开始感受到了这次危机的规模和潜在的破坏性,所以其实世界各国都已经开始用自己的方式来做部分的调整。中国在4月就推出了降低印花税的特大利好。而我们都知道2008年北京即将开奥运会,因此那时中国全民几乎都处于奥运最后准备时期,气势高涨,同时全世界那时对中国的态度也和现在截然不同,那时中国借助加入世贸的机会,利用不到10年时间成功的大幅提高了国力,因此在那时人们对于未来的信心和热情几乎达到了过去几十年的高点,所以降低印花税的利好消息就如同一杯水倒入了热油,引来的是千股涨停,大盘上涨9%的疯狂时刻。但是时隔今日,情况和2008年有着巨大的不同:美联储的加息依然没有停止,全球主要国家的通胀问题也迟迟得不到解决,欧洲国家因为俄乌战争而导致的投资流失以及增长停滞还在扩散,国内部分行业例如地产、信托均开始暴雷,出口贸易数据持续下滑。更重要的是欧美国家对于中国经济脱钩的趋势依然没有改变,从高科技产品到一些核心原材料,限制越来越多,这些都是导致投资者信心缺乏的原因。其实刚才坛经小故事里说到的旗子在飘的对话还有剩下半句没说的就是:就算风在吹,旗子在飘,但是只要你的心境不变,那就没有风,没有飘。同样的,如果你的心里有风,那即使当天没有刮风,你也能感觉到旗子在飘。我说的是不是有点玄乎?其实切换到股市里,我想表达的观点就是:其实投资者对于股市,对于经济以及对于未来的信心是最重要的。任何的政策利好,其实也是希望提振投资者的信心。所以如果投资者有信心,那即使没有降低印花税的利好,股市依然能涨。但是如果信心缺失严重,那就和本周一的情况很类似。即使发布重大利好,但是市场依然难以掩盖不安和担心的情绪,众人纷纷在开盘后不断卖出,这才使得股市从开盘上涨5%的位置,一路下跌到收盘上涨仅剩1%。其实不仅仅是中国A股。这个信心的重要性我们还可以用电动车里的特斯拉和小鹏汽车来举例。我们知道特斯拉是目前全世界最流行的电动车品牌,也是最赚钱的电动车企业。其股价从上海超级工厂建成之后就翻了10倍以上。但是也因为目前中国销量的疲软以及对于未来在中国地区销量的担忧而出现过去3个月持续的下跌。

另一方面,小鹏电动车虽然目前是国产三强之一,但是依然在年年亏,还没有盈利。因为销量不够,无法抵消设计和生产成本,没有达到临界点。但是为啥它的股价在过去一周的交易时间里上涨了这么多?就是因为大众宣布入股小鹏,同时和小鹏合作在国内生产电动车。还有,小鹏和国内最大的共享汽车滴滴达成协议,未来将会使用小鹏作为滴滴出行的标准电动车。就是因为这两个重大新闻,帮助这个依然亏损严重的小鹏汽车出现了股价暴涨。所以,赚钱的特斯拉股价三个月跌了40%,而亏钱的小鹏汽车,则在短短1周时间内上涨了17%。你说,这是风在动,还是旗在动?无他,唯心在动尔。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Mike Huang | GO Markets 销售总监

Backwardation and contango are terms used in the context of futures markets to describe the relationship between the prices of futures contracts with different expiration dates for a specific underlying asset, such as commodities, currencies, or financial instruments. In this article, we aim to explain these terms within the context of futures contracts. Futures Contracts Revised Let's start with a brief overview of futures contracts.

A futures contract is an agreement to buy or sell an asset at a predetermined price at a specified time in the future. These contracts are traded on organized futures exchanges and can relate to a wide variety of underlying assets, including commodities, currencies, stock indices, interest rates, and more. Futures contracts can be settled in two ways: either through physical delivery, where the underlying asset is physically delivered on the specified date, or through cash settlement, where the difference between the contract price and the market price on the settlement date is paid in cash.

Each futures contract expires on the third business day prior to the 25th calendar day of the month preceding the delivery month. There are five key components of a futures contract namely: Underlying Asset: The specific commodity, currency, or financial instrument being bought or sold. Quantity: The amount or size of the underlying asset in the contract.

Price: The price agreed upon today for the asset's delivery at a future date. Delivery Date: The future date on which the asset will be delivered or settled. Delivery Location (if applicable): The place where the physical asset will be delivered if the contract involves physical delivery.

Futures contract participants are generally of three types Hedgers: Futures contracts can be used to mitigate the risk of adverse price movements in an underlying asset. For example, airline companies, which use a lot of fuel and are sensitive to changes in oil prices, can buy oil futures to lock in current prices and protect themselves against future price hikes. If oil prices increase, the gains from the futures contract can offset the increase in fuel costs.

Speculators: These are traders who seek profits by predicting market movements and opening positions accordingly. For example, a forex trader might think that the EUR/USD currency pair is going to rise in the next week based on economic indicators. The trader buys a futures contract on EUR/USD with the expectation of selling it later at a higher price.

Arbitrageurs: These individuals aim to profit from price discrepancies in different markets or times. For instance, if natural gas is trading at $3.00 per million BTU in the U.S. market and at $3.10 in the European market, an arbitrageur could buy natural gas futures in the U.S. market and simultaneously sell in the European market, profiting from the price difference. What are Backwardation and Contango?

Backwardation and contango describe the relationship between the spot price of an asset and the prices of multiple futures contracts for that same underlying asset with different expiration dates. Simply put, these states are determined by more than one price level. Backwardation Backwardation occurs when the futures prices for contracts with near-term expiration dates are higher than the prices for contracts with later expiration dates.

This situation suggests that the market anticipates a shortage of the underlying asset in the near future. Reasons for backwardation include: Supply Concerns: If there are expectations of a supply disruption or scarcity of the underlying asset in the near term, the immediate futures contracts might be bid up in price relative to those further out. Storage Costs: For commodities with carrying costs, such as storage costs for physical delivery, backwardation can occur when the convenience of holding the physical asset immediately outweighs the cost of holding it for delivery in the future.

Immediate Demand: If there is strong demand for the physical asset in the current period, futures contracts that reflect this demand might trade at a premium. Contango Contango refers to a situation in which the futures prices for contracts with later expiration dates are higher than the prices for contracts with nearer expiration dates. Contango suggests that the market expects the supply and demand dynamics of the underlying asset to be more balanced in the near term and potentially oversupplied in the future.

Reasons for contango include: Storage and Carrying Costs: If the cost of storing the physical asset for delivery in the future is higher, it can result in contango, as later contracts would need to compensate for these costs. Interest Rates: In some cases, the yield curve and interest rates might influence contango. If the cost of borrowing to buy the physical asset is lower than the expected gains from holding it, contango can occur.

Market Sentiment: Contango can also emerge from market sentiment indicating that the current supply-demand balance is sufficient, but future uncertainties might lead to a higher price expectation. The Futures Curve Backwardation and contango are often illustrated through the use of a futures curve, which shows how the prices of futures contracts change over different time horizons. This curve begins with the current spot price and includes the prices of futures contracts with various expiration dates.

By connecting these points, the curve's shape—whether in backwardation or contango—reveals market expectations about future supply and demand, the cost of carry, interest rates, and other factors. Oil futures Example The following table below shows a snapshot of oil futures prices from August 2023. Expiry Month Futures Prices by Expiry Month Sep-23 81.4 Oct-23 80.73 Nov-23 80.22 Dec-23 79.81 Jan-24 79.32 Feb-24 78.92 Mar-24 78.57 Apr-24 78.11 May-24 77.75 Jun-24 77.39 Jul-24 76.98 Aug-24 76.56 Sep-24 76.19 Oct-24 75.82 Nov-24 75.5 Dec-24 75.17 Although this is useful, the picture is far clearer when these prices are plotted on a graph (See below) As you can see the slope is downwards and so would be described as in backwardation.

Where Can I Get Information on the Curve? Most major financial exchanges that trade commodity futures, such as CME Group and Intercontinental Exchange (ICE), provide information on current futures curves. Conclusion Contango and backwardation are relevant to a wide spectrum of market participants, from speculative traders to long-term investors and from individual investors to companies and institutional entities.

Understanding these market conditions is valuable for decision-making, risk management, and identifying potential opportunities. GO Markets offers a wide range of CFD futures contracts that you can trade on platforms like MT4 and MT5, and we would be delighted to assist you with any questions you may have.

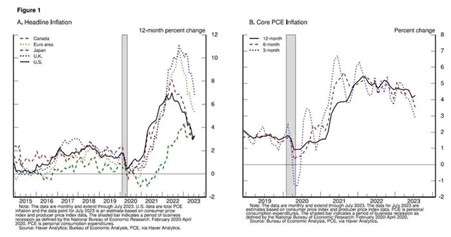

热门话题在刚刚结束的2023年杰克逊霍尔会议上,鲍威尔讲话的要点是重申2%依然是也仍将是美联储的通胀目标,并表示如有需要,美联储会根据经济数据考虑进一步提高利率,并打算将政策利率维持在一个限制性水平。让我们来具体回顾下鲍威尔具体说了什么。鲍威尔的讲话首先回顾了迄今为止所取得的进展,并讨论美联储在追求双重使命时所面临的前景和不确定性,最后总结了采取这样的货币政策的意义所在。在去年的杰克逊霍尔研讨会上,鲍威尔曾发表了一个简短而直接的讲话,主要是对美国那时候的高位通胀表示担忧,并提出需要通过持续加息和缩表等手段不断强化货币紧缩政策。在过去的一年里,美联储极大地收紧了货币政策。尽管通胀率已经从最高点回落,但仍然过高。美联储打算将政策利率维持在一个限制性水平,直到确信通胀正在朝着目标持续下降。胀率已经从最高点回落,但仍然过高。美联储打算将政策利率维持在一个限制性水平,直到确信通胀正在朝着目标持续下降。持续的高通胀最初源自异常强劲的需求与受疫情限制的供给之间的冲突。明显地,要降低通胀,需要同时消除与疫情相关的前所未有的需求和供给扭曲,以及通过货币政策的收紧来减缓总需求的增长,以使供给有足够的时间来赶上。尽管这两个因素目前正共同努力降低通胀,但这个过程还需要很长时间,即使最近的数据显示积极的迹象。以年同比的方式来看,美国总体个人消费支出(PCE)通胀率在2022年6月达到7%的峰值,而今年7月下降至3.3%,大致与全球趋势一致。自2022年初以来,俄乌冲突一直是全球总体通胀变化的主要推动因素。总体通胀对家庭和企业产生了直接影响,因此这一通胀下降的数据是一个非常积极的信号。然而,食品和能源价格受全球因素的影响,这些因素仍然不稳定,可能会误导通胀的走势。核心PCE通胀率以年同比方式在2022年达到5.4%的峰值,今年7月逐渐下降至4.3%。然而,6月和7月的下降幅度尚不确定,未来几个季度潜在通胀的稳定时间也难以预测。核心通胀率仍然维持在较高水平,恢复物价稳定的道路仍然漫长。

为了深入了解可能推动通胀进一步发展的因素,鲍威尔逐个分析了核心PCE通胀的三个主要组成部分——商品通胀、住房服务通胀和其他所有服务通胀。核心商品(尤其是耐用品)通胀已经出现显著下降,这归因于货币政策的紧缩以及供需错位的逐步缓解,这一因素正在推动核心商品通胀下降。随着时间的推移,货币政策的紧缩效果预计将更加充分地显现出来。尽管核心商品价格在过去两个月有所下降,但同比增速仍远高于大流行前的水平。在对利率高度敏感的房地产行业中,货币政策的效果在加息不久后已经开始显现。在2022年期间,抵押贷款利率翻了一番,导致房屋开工率和销售量下降,房价涨幅急剧下降。市场租金的增长迅速达到顶峰,然后稳步下降。以PCE指数衡量的住房服务通胀滞后于这些市场变化,但最近也开始下降。这个通胀指标反映了租户支付的所有租金以及自住房屋可能获得的等效租金的估计。由于租约周转较慢,市场租金增速的下降需要一定时间才能对整体通胀指标产生影响。市场租金的下降直到最近才开始在这一指标上体现。过去一年左右,新租金增长的减缓正在酝酿中,并将在未来一年影响住房服务通胀。最后一个大类是非住房服务,占核心PCE的半数以上,包括医疗保健、食品服务、交通和住宿等广泛的服务业。自加息以来,这一分项的通胀率同比一直处于横盘状态。然而,过去3个月和6个月的通胀率有所下降,到目前为止,非住房服务通胀的温和下降部分原因在于许多服务业受全球供应链瓶颈的影响较小,并且通常被认为对利率的敏感度不如住房或耐用品那么大。这些服务的生产也相对劳动密集,劳动力市场目前仍然紧张。考虑到这一大类的规模,进一步取得进展对于恢复价格稳定至关重要。随着时间的推移,限制性货币政策将有助于总供给和总需求更好地恢复平衡,从而减轻这一关键分项的通胀压力。

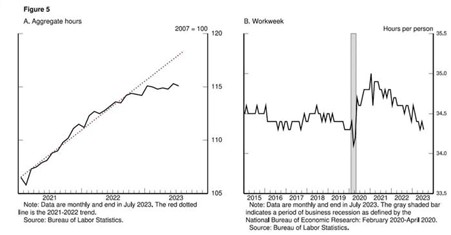

关于未来展望,尽管疫情相关的扭曲效应正在逐渐减弱,限制性的货币政策可能会发挥越来越重要的作用,但预计需要经历一段经济增长低于趋势增长的时期,同时劳动力市场情况需要有所缓解,通胀才能持续地回落至2%水平。自从去年的杰克逊霍尔会议以来,两年期实际收益率上涨了大约250个基点,而较长期的实际收益率也上升了近150个基点。除了利率变化,银行的贷款标准也有所收紧,导致贷款增长迅速放缓。这种广泛的金融状况紧缩通常会导致经济活动增长放缓,在过去的五个季度中,工业产出增长已经放缓,住宅投资支出也在下降,但美联储仍在密切关注那些未能反映经济预期减弱的信号。今年迄今为止,GDP增长超出预期,也超过了其长期趋势,而最近的消费支出数据尤其强劲。此外,房地产行业在过去的18个月内迅速放缓后正在显示复苏的迹象。如果持续出现高于趋势增长的证据,可能会对通胀前景构成风险,从而需要进一步收紧货币政策。

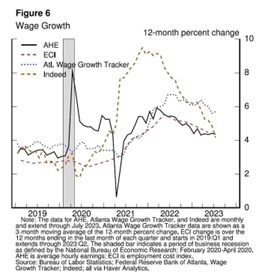

劳动力市场的再平衡已经在过去一年持续进行,但尚未达到完成的状态。劳动力供给有所改善,25-54岁人群的劳动力参与率有所上升,移民增速也回升至疫情前的水平。就业机会的增长明显放缓。过去六个月内,总工时保持稳定,平均每周工作时长已降至疫情前水平的边界,这反映了劳动力市场状况逐渐回归正常。这种重新平衡减轻了工资上涨的压力。从多个指标来看,工资增长依然在逐步减缓,但如果有证据显示劳动力市场的紧张情况不再持续缓解,可能就需要货币政策做出相应调整。

然而,美联储无法确定中性利率水平,这也导致政策限制性程度存在不确定性。由于货币紧缩对经济活动的影响,特别是通货膨胀滞后的长度不确定,因此对政策限制性程度的评估变得更加复杂。自一年前的杰克逊霍尔会议以来,FOMC已将政策利率提高了300个基点,过去七个月内加息了100个基点。美联储还大幅减少了其持有的证券规模,市场的反应明显需要时间才可能出现显著传导。

除了传统的政策不确定性来源外,还有个就业市场的问题是,尽管职位空缺显著减少,但却未导致失业增加,这在历史上较为罕见,反映出对劳动力的需求严重过剩。与过去几十年的经验相比,有证据表明通货膨胀对劳动力市场紧张程度的反应变得更加敏感。这些不确定性因素使美联储在平衡货币政策过度紧缩和力度不足之间面临挑战。过度紧缩可能对经济造成不必要的伤害,而力度不足则可能令政策前功尽弃。在这种情况下,风险管理变得至关重要。在接下来的FOMC会议上,美联储将根据所有数据和不断演变的前景与风险不断评估进展情况,从而谨慎地决定是否进一步收紧政策或保持政策利率不变。美联储需要价格稳定,以确保强劲的劳动力市场状况持续一段时间,从而造福所有人。鲍威尔最终表示,不到大功告成之时,美联储不会罢休。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Xavier Zhang | GO Markets 高级分析师

热门话题在今年上半年,英伟达继苹果、亚马逊、谷歌和微软后,也成为了全球万亿美元公司。就像之前所写过的文章一样,今年AI浪潮推动了英伟达的股价攀升。其H00AI芯片更是成为了世界科技公司的“弹药”,科技元年下,英伟达成为了AI发展的“军火库”。

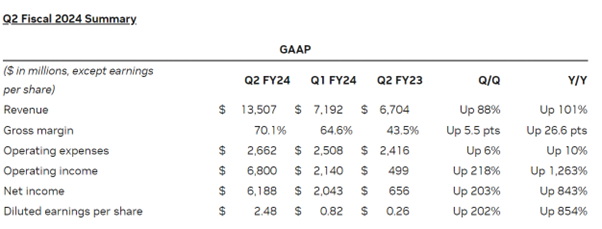

在周四,英伟达公布了第二季度的财报。Nvidia 在第二季度报告了 135.1 亿美元的营收,这一数字远超过了华尔街的预期,是去年同期 67 亿美元营收的两倍。由 Yahoo Finance 调查的分析师预测 Q2 营收为 112.2 亿美元,高出预计约20%。其中Q2 2024 的财报显示,其生成型 AI 芯片的前所未有的需求轻易地解决了它可能在销售台式机和笔记本 GPU 所遇到的困难,比较目前处于一个PC萎缩的进程中。数据中心的营收创纪录的达到了 103.2 亿美元,仅一个季度就增长了一倍多,NVIDIA 因此实现了 61.88 亿美元的利润 —— 同比增长 843%。尽管游戏业务相比疫情高峰时期减少了超过 10 亿美元,但其营收实际上同比增长了 22%,达到了 24.8 亿美元。Nvidia 报告的 GAAP 净收入为 61.8 亿美元,相较于去年同期的 6.56 亿美元有着近九倍的增长。Nvidia 的净收入甚至从第一季度的 20.4 亿美元飙升。本季度的每股稀释收益为2.48 美元,比去年同期增长了 854%。由 Yahoo Finance 调查的分析师预计每股稀释收益为 2.09 美元。

(Source:NVIDIA)英伟达创始人兼CEO黄仁勋也在声明中说道:“一个新的计算时代已经开始。全球各地的公司正在从通用计算转向加速计算和生成型 AI”。正如他所说,A100 和 H100 AI 芯片用于构建和运行 AI 应用程序,尤其是 OpenAI 的 ChatGPT。这些需求高的应用在过去一年中的需求持续增长,基础设施也在转向支持它们。近期有多家云服务提供商宣布计划在其数据中心采用 Nvidia 的 H100 AI 硬件,企业 IT 系统和软件提供商也宣布了合作关系,以将 Nvidia AI 带入各个行业。对于英伟达起家的游戏显卡业务情况如何呢?尽管游戏业务相比疫情高峰时期减少了超过 10 亿美元,但其营收实际上同比增长了 22%,达到了 24.8 亿美元。NVIDIA 表示,该公司认为游戏业务正在回到增长轨道,未来将为玩家提供不具体说明的升级机会 —— 该公司还表示,现有用户中有 20% 使用的是 RTX 3060 或更高配置的显卡。但是,这个曾经的主要业务板块现在已被其数据中心业务单元所超越。Nvidia 的数据中心业务产生了 103.2 亿美元的营收,比上一季度增长了 141%,比一年前增长了 171%。目前英伟达的战略方向已经发生些许改变,在老对手AMD等等还在在现有需求的领域如数据中心中争夺市场份额时,Nvidia 变为在芯片投资和开发方面专注于能够支持 AI 系统的产品。不过,AMD在上半年也表示,其研发的MI300 AI芯片可能会在第四季度到来,预计将在 2024 年初投入使用,这代AI芯片也是直接对标了H100开的发布会,我们也期待两强争霸的局面再度到来。

(Source:AMD)说回英伟达,下一代 AI 芯片,GH200,将在 2024 年中期推出,价格尚未公布。但是以第一代H100 芯片价格40000美金一块来看,这代价格不会很低。再加上现在需求远大于供给量,未来出货量可能也满足不了预期。所以,这块还是稀缺资源,英伟达还将是大家眼中的香饽饽。

(Source:Tradingview)最后说到股价,财报公布后盘后一度涨了10%,稳定为7%左右。今年上涨幅度一度达到了200%。前段时间的短期抛售股价来到了400位置,就像之前所说一样,这样的好公司,股价回调,对于投资者就可能是机会。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Neo Yuan | GO Markets 分析师

What is a P/E Ratio? The Price-to-Earnings (P/E) ratio is a indicative valuation metric that measures a company's current share price relative to its earnings per share (EPS). It is relatively simple calculation and is simply worked out through dividing the current share price by the Earnings per share.

There are two common variations of the P/E ratio: Trailing P/E: Based on the past 12 months of earnings. Forward P/E: Based on analysts' forecasts of earnings for the next 12 months. Why is it Potentially Important?

Valuation Insight: The P/E ratio may help investors assess whether a stock is overvalued or undervalued relative to its earnings. In simple terms, a high P/E ratio might indicate that the stock is overvalued, while a low P/E ratio could suggest undervaluation.It is not only the number itself which may be important but also the underlying trend of how PE ratio may be decreasing or increasing which is worth consideration. Comparative Analysis: By comparing the P/E ratios of different companies within the same industry, it is suggested that investors can identify relative bargains or expensive stocks.

This issue of the same industry is an important point. If we look at the PE ratio of the S&P500 as a whole the forward 12-month P/E ratio (August 2023) for the S&P 500 is 19.2 (For context the 10 year average is 17.4).However, to look at this number as a benchmark for valuation judgements on a specific company is flawed as if we look at the trailing and forward PE of individual sectors it tells a very different story. The table below provides this (as of August 2023) to illustrate this point (source: Finviz.com).

PE Forward PE Energy 7.21 9.55 Financial 13.41 12.34 Basic Materials 13.74 17.02 Utilities 18.57 2.97 Industrials 20.56 16.45 Healthcare 20.9 17.51 Consumer Cyclical 22.45 20.93 Consumer Defensive 23.08 20.49 Communication 24.9 16.98 Real Estate 30.72 27.64 Technology 34.33 22.62 As you can see, there is a gross disparity between sectors. Comparing two companies' P/E ratios is like comparing apples with oranges. Therefore, consideration against the sector norm is a far more legitimate comparison than against either the index as a whole, any random stock, or an arbitrary number e.g. above or below 10.

Market Sentiment: The P/E ratio also reflects market expectations to some degree. A high P/E ratio may indicate optimism about a company's growth prospects, while a low P/E ratio might reflect pessimism. However, many would question using P/E ratios alone as a measure of this without the context of other data.

Viewing a P/E ratio without some reference to growth numbers and trends is an approach that is unlikely to yield good outcomes. Factors Contributing to a Rising or Falling P/E Ratio Earnings Growth and Stock Price Movement: Although there are minute-on-minute small fluctuations in price, and thus P/E ratios, clearly the most influential time in terms of moves in P/E ratios is that of earnings releases. At this time, both trailing and expected forward EPS will be recalibrated, and significant changes may be seen in the P/E ratio.If a company's earnings grow and the stock price stays the same, the P/E ratio will fall, reflecting a company at value.

Conversely, if earnings fall and the stock price rises, then the P/E ratio will rise, potentially indicating overvaluation. It would seem logical, if earnings are imminent, to reserve judgment on valuation until after any such news. Market Expectations: If the market becomes more optimistic about a company's growth prospects, investors might be willing to pay more for the stock, increasing its P/E ratio.

For example, with a policy shift to increase renewable energy, it would be reasonable to expect forward growth expectations to rise across the board for all stocks in that sector, rather than perceiving a particular stock as overvalued.However, if growth and P/E ratio are rising because of a specific competitive advantage for that company, then it is not necessarily indicative of overvaluation despite the high P/E. Judging based on a high P/E ratio alone could lead to significant missed opportunities. Once again, this reiterates the need to look beyond just a simple P/E ratio to make judgments.

Interest Rates: Lower interest rates often lead to higher P/E ratios, as investors are more inclined to invest in equities. Conversely, higher interest rates usually lead to lower P/E ratios, as bond yields become more attractive than the dividend yield offered by many stocks, and interest rate hikes potentially impact sales, the cost of servicing debt, and subsequent potential impact on earnings. Traditionally, growth stocks are likely to be more interest-rate-sensitive, and therefore the impact on stock price and P/E ratios may differ from sector to sector, and depending on whether business is conducted locally versus globally.

Economic Conditions: A strong economy might lead to rising earnings expectations and P/E ratios. Conversely, economic uncertainty or recession might cause P/E ratios to fall. Key data trends are likely to be a useful gauge.

This is particularly the case for the “big” data points such as GDP, CPI and jobs data. Other Company-Specific Factors: Changes in management, product launches, legal issues, or other company-specific news can affect both the current stock price and anticipated effect on earnings, thus impacting the P/E ratio.As many of these types of corporate events are unpredictable, when they do occur, it merits not only an evaluation of any prospective investment ideas but also of currently open positions when the P/E ratio may have been part of your decision-making process. In summary, although the P/E ratio is noteworthy for many investors, judging value and entering a stock with a low P/E ratio requires a rigorous and systematic approach, blending both quantitative and qualitative analysis of the issues discussed above.

A simple approach of comparing the P/E ratio of one company against another is unlikely to produce good outcomes. Focusing purely on this may mean that a low P/E ratio may be indicative of a company whose outlook is far from favourable, subjecting you to risk. Conversely, a high P/E ratio alone may not only indicate overvaluation compared to the current price but may also signify a company whose growth prospects are very positive.

Ignoring this based on the P/E ratio alone may result in missing out on opportunity. For those interested in a further exploration of evaluation of stocks with a low PE ratio, we have published an article that may help. “Look before you leap..FIVE reasons why a low PE may be a reason NOT to jump in” and can be accessed HERE

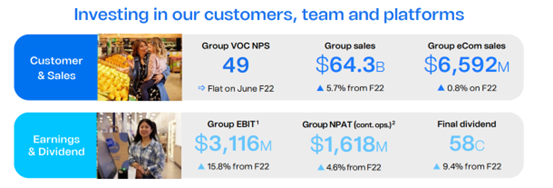

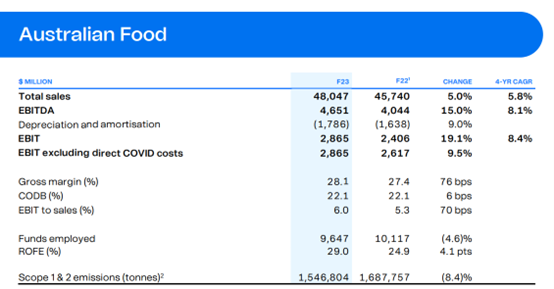

热门话题2023年8月23日,Woolworths集团(ASX代码:WOW)公布了其2023财年财报,整体业绩超市场预期,提振股价。财报显示,集团销售额在过去的12个月内上升5.7%至643亿元。集团息税前利润增长 15.8%,达到31.16 亿澳元。集团宣布本次将于9月27日派发每股58澳分的末期股息,较2022财年高出9.4%。

食品业务增长强劲 平均价格仍居高不下集团销售额的主要正向贡献来自于其澳洲食品业务,食品业务23财年销售上升5%达480亿,同店销售上升4.2%。食品业务息税前利润增长19.1%,达到 28.65亿澳元。食品业务利润率大幅增长 76 个基点,达到 28.1%。该增长同时反映了杂货价格的上涨,对比澳洲通胀情况也不难发现,食品依然是通胀主要推手。

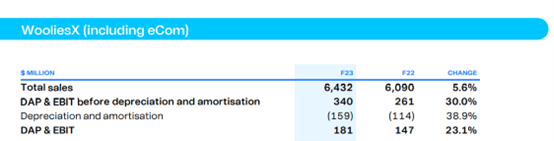

尽管部分食品价格通胀有所缓解,而消费者支付的其他平均价格仍然居高不下。Woolworths 的平均食品价格去年上涨了 5.2%。Woolworths 表示,第四季度货架价格通胀率有所放缓,为 5.2%,而第三季度为 5.8%,水果和蔬菜的生长条件有所改善,牛肉和羊肉牲畜价格下降导致价格放缓。随着供应链的缓慢复苏,产品供应量的提高使得食品业务蓬勃发展。但由于全行业成本压力,货架价格通胀率仍处于较高水平。家庭支出趋向:自营品牌、必需品、居家烹饪Woolworths集团作为澳大利亚最大的超市供应链,财报同时为我们投资者提供了高息环境下家庭支出情况的线索。首席执行官布拉德·班杜奇表示,预计消费环境仍将充满挑战,消费者将继续减少非必需品的购买。Woolworths 自营和独家销售额在 2023 财年增长了 5.4%,下半年销售额增长强劲。顾客越来越多地购买该自有品牌的商品,并注意到食品储藏必需品、长保质期牛奶等饮料和婴儿产品的强劲销售。这说明越来越多的购物者在家里吃饭,并在预算紧缩时转向更便宜的自有品牌。Woollies X:电商配送或成新起之秀此外,Woolworths集团旗下的Woollies X板块销售额上涨5.6%,达64.32亿澳元。Woollies X目前主要包含Woolworths电商销售,配送以及客户忠诚项目等。本次财报显示,Woollies X推出的Direct Boot超市直送业务,尤其是支持当日送达,受到了顾客的喜爱,推动Woollies X销售上升。

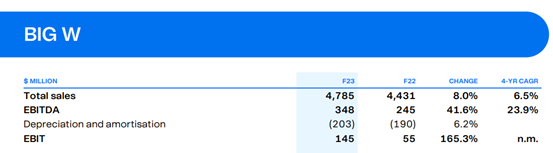

可支配收入疲软 BIG W业绩不及预期折扣连锁店BIG W 的销售额增长了6.5%,达到47.58 亿美元。这低于预计的 48.67 亿美元销售额。息税前利润增长一倍多,达到 1.45 亿美元。2023财年上半年,受到门店临时关闭后“报复性”消费影响,BIG W 上半年销售额强劲增长 15.3%,但下半年销售额较上年同期下降 0.3%,其中 6 月份季度销售额大幅下降 5.7%,原因是可自由支配支出显着疲软,契合目前澳洲家庭面临的消费支配挑战。

Woolworths集团股价领涨澳股周三当日澳股收盘Woolworths收涨3.51%,领涨澳股必选消费板块上涨1.93%。

而形成鲜明对比的是,竞争对手Coles (ASX代码:COL)在前一日(本周二)财报公布当日因不及预期,股价下跌超7%。尽管Coles持续经营业务的销售额在截至6月份的一年中飙升了5.9%,但租赁续约成本激增9.4%,加上库存损失猛增五分之一(店铺偷盗情况严重)拖累了同店净值利润下降0.3%。

在高息环境可能引发的经济谁退担忧下,必需消费品是具有防御性及抗周期的板块,但同时超市与杂货店行业是澳大利亚竞争最激烈的行业之一。疫情期间,Woollies X的电商业务有效提升了客户粘性与市场份额,两家超市巨头在成本上升、高息挑战的同等情况下,股价表现已经体现出投资者在必选消费板块中更加偏好Woolworths。截至8约23日收盘,今年以来Woolworths股价上涨13.3%,Coles受周二财报暴击今年以来累计下挫-3.1%,同期澳股200指数上涨2.91%。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Cecilia Chen | GO Markets 分析师