市场资讯及洞察

.jpg)

2026 年1 月 29日,全球黄金市场经历了“疯狂星期四”。金价在站上 5600 美元 巅峰后,随即上演了时速惊人的“自由落体”,一度跌破 5100 美元。这一波动不仅刷新了单日振幅纪录,更让全市场见证了高位杠杆博弈的残酷性。

一、 5602 到 5097:为何会出现 500美元的“闪崩”?

这场高位跳水并非偶然,而是多重压力瞬间释放的结果:

1. 极度超买后的“技术性多杀多”:

1 月以来金价涨幅已近 30%,RSI 指数一度飙升至 90 以上。在 5600 美元这个极值点,获利盘的离场指令引发了连环踩踏,导致盘面瞬间失去支撑。

2. 流动性“黑洞”与自动止损触发:

当金价从 5600 跌落至 5400 附近时,由于短线资金过于密集,触发了海量高频交易系统的强制平仓单。在缺乏买盘承接的深夜时段,金价出现“真空式”下跌,一路跌向 5100 美元 这个前期重要支撑区。

3. 白银市场的溢出效应:

昨晚现货白银从 120 美元高位一度暴跌 12%,作为联动性极强的贵金属兄弟,白银的剧烈崩盘直接拖累了黄金的信心。

二、 核心驱动逻辑的变化:从“单边狂欢”到“宽幅震荡”

尽管跌幅惊人,但 5100 美元 的迅速企稳也传递了关键信号:

•基本面依然强劲:美联储虽在 1 月 29 日凌晨维持利率不变,但其“鸽派停顿”和对通胀的默许,意味着实际利率的下行趋势未改。

•避险底色仍在:美伊局势及全球关税政策带来的不确定性,使得 5100 美元以下依然有强劲的买盘(如各国央行和长线主权基金)在“接飞刀”。

三、 市场新常态:黄金已进入“超高波动率”时代

昨晚的行情告诉我们,目前的黄金已经不再是那个“慢牛”的避险资产,它表现出了明显的“类数字货币”特征:

•估值锚点模糊:在信用货币受质疑的背景下,市场在5100 与 5600 之间反复寻找新的定价共识。

•散户 FOMO 情绪高涨:国内金饰报价突破 1700 元/克,这种全民抢金的狂热,往往伴随着极高的波动风险。

结语:趋势未死,但“杠杆”已死

昨晚 5600 至 5100 的惊心动魄,是一次教科书式的风险出清。它标志着本轮行情从“共识性上涨”进入了“高波动震荡期”。

•长期看:黄金作为对冲信用风险的地位依然稳固。

•短期看:5100 美元已成为本轮行情的“生命线”。

XAUUSD Analysis 3 – 7 April 2023 The gold price trend can be viewed both positively and negatively in the short and medium term. As the closing of the Doji bar and last week's sell pressure bar indicate market hesitation. Although the previous week, gold has had strong buying momentum and has continued since the beginning of March.

But even so, the gold price has not yet clearly shown strong selling momentum. In addition, last week's closing of the Doji bar and selling pressure bar was a close of the candlestick above the 1960 support, the latest high of gold prices on the Weekly timeframe level, so it can be expected that the price of gold will still hold. Opportunity to rise to test resistance 2070, which is an important resistance in the weekly timeframe level or the price that gold has ever done the most in history.

And in the event that gold prices cannot continue to rise A retracement to support at the time frame level of 1880 is the next target to watch. But regardless of whether the price will rise or fall Short-term forecasts on the time frame day can be seen as the possibility of a sideways or consolidation between the 1960 support and the 2000 resistance until the price direction is clear. AUDUSD Analysis 3 – 7 April 2023 The AUDUSD price sideways and swings within the 0.67750 resistance and 0.6560 support levels as seen from the H4 timeframe and Daytime timeframe.

Also, last week's close on the Weekly timeframe level has wicked as much as half of the candle even when it closed with a buying bar. The buying momentum of the price is not yet clearly seen compared to the selling momentum. forecasting that price May have a more negative direction. As the price of AUDUSD continues to be in a downtrend in both the short and medium term.

Therefore, the correction to further down is very eye-catching, especially the 0.6560 time frame support is expected to be the next target for the AUDUSD price. EURUSD Analysis 3 – 7 April 2023 The EURUSD has started to lose buying momentum noticeably as the weekly and previous weekly timeframes have dipped as much as half of the candlestick. (Significantly) as last week's closing price was lower than last week's high. After rising to test the timeframe resistance 1.08800.

Then it broke up to the price level of 1.09300, which was the price that could move up the most last week. Before there was a continuous sell down like this for two weeks in a row. forecasting that price May have both upward direction (but probably not much) and a downtrend in the medium term like time frame day. Due to the loss of buying momentum over the past week and the previous week, the trend of the price has become less pronounced.

The important price line to watch in the day frame is support 1.05250 (latest low) and resistance 1.08800 (latest high).

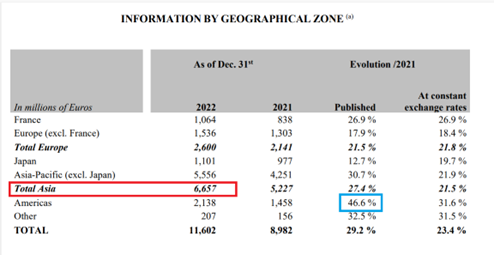

热门话题爱马仕(RMS.PA)是全球顶级奢侈品巨头。公司于1837年创立于法国巴黎,起初是为欧洲贵族服务的马具作坊,经过六代爱马仕家族成员的管理, 已经成长为涵盖皮具、成衣、丝绸、珠宝、化妆品等多种品类的奢侈品帝国。截止2022年12月,公司实现营业收入116.02亿欧元,同比增加29.2%;归母净利润33.67亿欧元,同比增加38%。地区划分来看,销售业绩主要来源于亚洲(57.4%)和欧洲(22.4%),但美国市场份额去年增长46.6%,是所有国家里上升最为迅速的,占比也达18.4%。

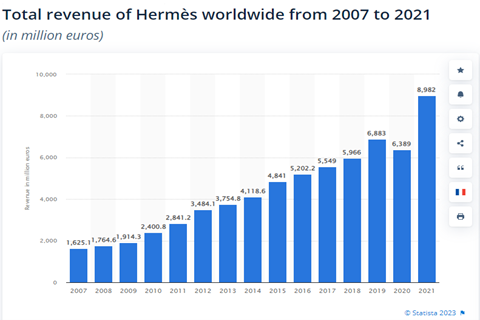

过去十年全球个人奢侈品市场整体保持着较为平稳的增长态势,可以看到爱马仕的营收从2007-2021年也是一直保持线性增长,唯有在疫情爆发年份有所下滑。根据预测,之后五年市场份额将继续保持线性增长,至2028年预估达到4189亿美元。

全球利率上升和销售放缓给科技行业的前景带来了压力,奢侈品行业却在持续增长。服装、手袋、香槟、手表和香水的需求保持坚挺,生产商在提高价格和抵御通胀方面没有遇到任何困难。据相关数据统计,由于中国经济重新开放,中国消费者过去三年存入银行的17.8万亿元人民币(合2.6万亿美元)储蓄有望为奢侈品市场带来更多活力。

目前爱马仕集团与LVMH(Louis Vuitton Moët Hennessy),开云集团(Kering SA)和历峰集团(Richemont SA)构成全球奢侈品行业的四大巨头,其中爱马仕的营收增长和利润率在顶级奢侈品公司中尤其稳定,表现突出。因为集团规模不等,直接用营业收入来衡量公司业绩不一定准确, 而营收增速可以排除规模效应。下图可见,在 2004-2022 年间,四大奢侈品巨头集团中爱马仕跟 LVMH 的营收增长最稳定。甚至在2008年金融危机及其之后的几年里,在另外三家受到影响出现收入下滑的时候,尤其开云集团在2009-2011年间的跌幅高达19%/26.8%/20.8%,爱马仕收入营收依然实现逆势增长。

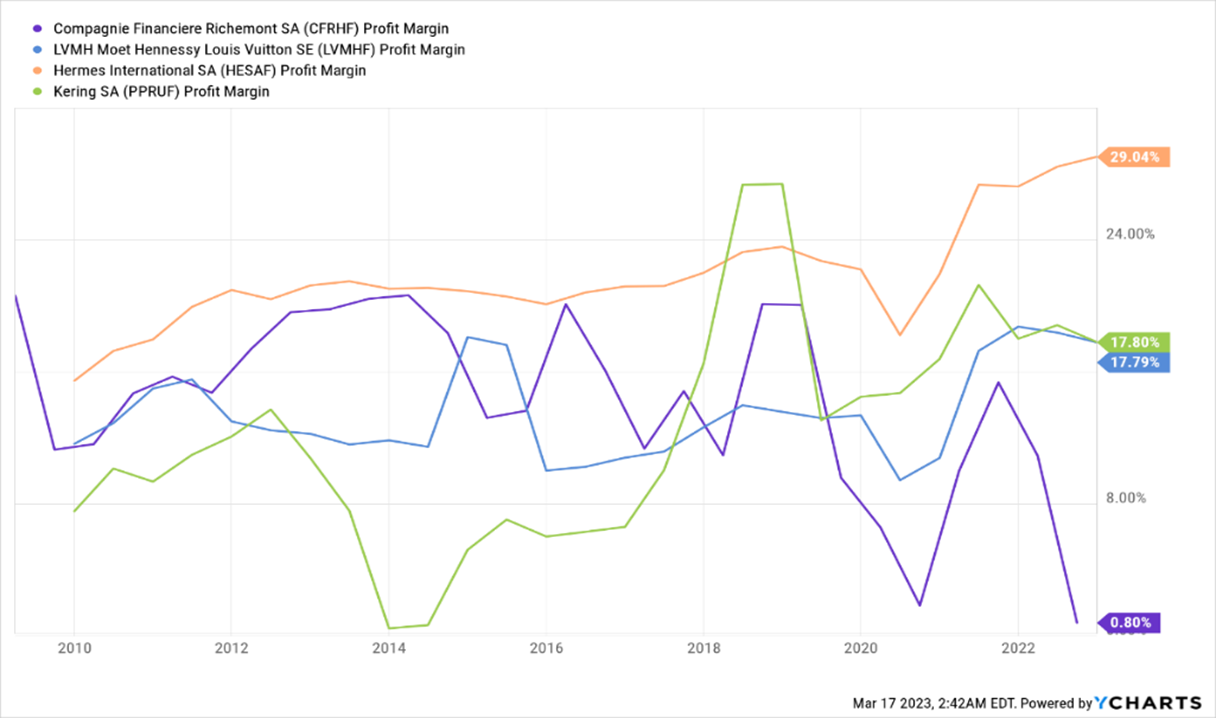

上图可见,开云营收的变化幅度较大,而爱马仕整体处于稳定增长的趋势,与全球经济周期的关联不大,营收增长的驱动力来自公司本身,反映出公司在行业中强大的营收增长能力。奢侈品具有很强的社会属性,本质是财富与地位的象征,竞争集中在几乎没有价格敏感性的头部高净值客群,公司销售强劲,具有很强的定价权(2023年计划上调产品价格5%-10%)。从净利润率角度看,从2010年以来,爱马仕在四家巨头里面长期扮演领头羊的角色,增长平稳一直维持在17%以上。特别是疫情爆发的2020年净利润率也未低于18%,之后更是加速增长,去年达到29%之高。比较之下,LVMH净利润率则波动稍大,目前处于17.79%水平,与爱马仕有一定距离。开云集团方面,在2018-2019期间达到过高位,但整体来看,净利润率控制不佳,有大起大落的过程,现在位置与LVMH持平。历峰的净利润率大概处于下降趋势,是四家里面表现最差的,当前仅为0.8%。

法国CAC40是目前全球第五大,也是欧洲最大的股票市场。受奢侈品生产商LVMH集团、开云集团和爱马仕国际的强劲势头推动,法国股市成为了2023年迄今在全球范围内表现最好的主要市场之一。截至2023年3月21日,CAC40指数上涨7.6%超过标普500的3.3%。而爱马仕长期跑赢大盘,在2022年熊市里其股价下跌6.5%,同期CAC40指数下跌10.5%。2023年至今,爱马仕股价已经达20.5%涨幅。

爱马仕股票是股市表现最好的股票之一,过去三年时间,爱马仕股价从520欧元左右涨到1760欧元,涨幅超过238%。当前市值1960亿美元,PE较高为55倍。在盈利能力方面,现在每股收益33.98美元,购买爱马仕股票给这些股东带来越来越多的利润。尽管这种趋势很诱人,但也必须保持警惕,毕竟之前涨幅太过惊人。笔者认为,良好的前景可能让2023年爱马仕股票价格继续上涨,基本维持看涨格局。技术面看,截至2023年3月21日,股票价位1760欧元,下方有1620-1670区间的短期支撑,如果企稳在该区间上方,则股价仍为稳健上行阶段。假如价格下破该区间,可以再等待1430位置的低位看多。上方下一目标位将是1900欧元,然后是2080。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Jack Lin | GO Markets 新锐分析师

热门话题3月19日,瑞士金融监管机构(FINMA)在网站发布公告称,因为获得非常规的政府支持,瑞银对瑞信的收购交易将触发瑞信面值约170亿美元的额外一级资本债券(AT1)被 “全额减记”以增强该行的核心资本。本次AT1价值优先清零,是欧洲规模达2750亿美元的AT1债券市场中最大一次价值减记事件,并且打破了损失承担中“先股后债”的先例,引爆市场争议。那么这一做法究竟是否合理?什么是AT1债券以及这对我们投资者有什么影响呢?AT1与CoCo债是什么?额外一级资本债券(AT1)是CoCo债的一种,主要由银行发行,全称是Contingent Convertible Bonds或有可转换债券,或者叫应急可转换债券,AT1是在全球金融危机之后推出的,目的在于防止危机在金融部门蔓延,在危机时期充当银行资本的现成来源,即被用于在银行面临破产时承担损失,从而减轻政府和纳税人的财政负担。银行为储蓄者扮演着保护存款的重要角色,这就是银行资本发挥作用之处。银行某些贷款人将首先承担风险,主要的目标是保护存款人资金。

根据金融危机后的全球监管框架《巴塞尔协议III》,银行必须保持最低规定数量的普通股权一级资本(CET1)占其风险加权资产(RWA)的百分比,4.5%。以及至少8%的总资本比率。为了满足总资本要求,银行获准以AT1资本占其RWA的1.5%和二级资本占其RWA的2%的比例来补充CET1资本。所以按照资本结构优先级排序,AT1债券的优先级低于所有其他债务,考虑到AT1在资本结构中排序较低,其支付的票息高于传统债券,投资者受到风险补偿较高,也就是收益率更高。AT1的较高收益背后是其具备损失吸收机制的特征。当发行银行CET资本比率低于规定值时,该机制就会触发。通常触发值为CET1比例低于5.125%或7%,具体决定权在国家监管机构。一旦达到这一触发水平,债券就会根据单个债券文件的条款自动转换为股票或全额减记,从而使银行能够继续经营以达到保护存款人的目标。但是瑞信的资本充足率是远高于触发注销AT1债券的7%门槛。截至2022年底,该行的CET1比率为14.1%,且其今年对投资者表示计划在2025年之前保持该比率至少不低于13.5%。

争议——PoNV条款,债权、股权清偿顺序为什么明明好像没有达到触发条件,AT1债券却仍然被减值呢?原因就在于瑞信的AT1债券含有PoNV条款,规定在银行无法继续经营(即point of non-viability)或需要监管机构出手救助时,包含此条款的债券就可以被减计,以确保纳税人不会优先于投资者承担损失。而瑞信是否能够继续经营则由该国的监管机构决定。也就是说,一旦瑞士央行认定瑞信无法继续经营或需要该国政府、监管机构的救助才能维持经营时,就有权宣布将瑞信的AT1债券应急触发条件,债券全额减计或者转股。相对于资本充足率的规定,缺乏统一判定标准的PoNV才是AT1债券投资者最大的不确定性风险。2017年,濒临破产的西班牙大众银行被桑坦德银行收购也发生过AT1减计,有资料显示,导致西班牙大众银行最终触发AT1转股、减记条款的也并非资本充足率下降到监管规定,而是盈利能力恶化导致流动性出现问题,使得监管层认定银行满足PoNV条件。那么按照 AT1 本身的设计原理,政府支持AT1“100%减计”提高核心资本率以满足监管要求保护存款人利益是可行的,但是瑞银的收购使得股东的赔付顺位高于持债人才是引发不满的真正关键。西班牙大众银行收购中,大众银行的股权价值是被核销的,其次AT1债券也是先实施转股再进行减记。而本次瑞银对瑞信的收购中,瑞信股东每持有22.48股瑞信股份将换取1股瑞银股份,至少可以获得瑞银每股0.76瑞士法郎(0.8191 美元)的收购价。AT1债券投资人所持债券价值却被完全清零。也就是说,瑞士信贷AT1持有人是唯一没有获得任何补偿的人。严格来说,监管机构是可以在不经过决议程序的情况下强制执行PoNV并注销AT1债券。但是触发PoNV后AT1债券除直接减计以外,一般仍有转股或暂时减计的选项存在。只能说,针对本次对于AT1债券的处理,瑞士监管机构进行了最为激烈的一种选择。为什么瑞士监管当局坚持那么做?瑞士金融监管当局的目的是为了在瑞士信贷与瑞银集团合并后保留更多核心资本,因此要求AT1债券投资者先于普通股股东承担全部损失。瑞士财政部长表示,如果瑞信没有瑞士政府的干预“无序破产”,影响可能达到瑞士经济产出的两倍,并且导致全球金融危机。虽然瑞银对瑞信的收购在很大程度上控制了金融风险的外溢,但是也加剧了金融风险的传导,瑞信AT1影响可能会超越这一事件本身。

AT1债减计本次带来的影响?购买瑞信AT1债券的投资者几乎都是大型的资产管理机构,包括景顺、太平洋投资管理公司和贝莱德。瑞信AT1被清零使得金融风险被直接传导至更大的金融体系内,可能带来更大范围的“信任危机”。比如太平洋投资管理公司持有的瑞信AT1债券最多,规模约8.07亿美元,相关损失可达到3.4亿美元。另外,去年11月以14.6亿美元收购瑞信约9.9%股份的沙特国家银行更证实在瑞信危机中损失约11.7亿美元。其次,未来欧洲高达2,750亿美元的AT1市场必将迎来一次全新的定价,尤其是包含特殊条款(如PoNV条款)的AT1债券。作为全球系统重要性银行,瑞信AT1减记对市场信用环境将造成负面影响。AT1债券发行可能会陷入深度冻结,银行融资成本大幅上升。由于流动性监管要求更严格,更依赖AT1债券的小型银行面临的挑战尤其严峻。AT1债券与我们的投资有什么关系呢?总体来说,澳大利亚银行能够应对近期事件引发的金融市场短期动荡。但是AT1债券发行的更加困难和昂贵,以及投资者对下行风险的关注可能会增加澳大利亚银行的资金成本,从而侵蚀澳大利亚银行的收益。如果投资者手中有澳洲的银行股,这可能是值得关注的一点。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Cecilia Chen | GO Markets 分析师

XAUUSD Analysis 27 – 31 March 2023 The gold price trend can be viewed both positively and negatively in the short and medium term. As the close of last week's Doji bar indicates hesitation in the market. Although the previous three weeks, gold has had strong and consistent buying momentum since the beginning of March.

But even so, the gold price has not yet clearly shown strong selling momentum. Also, last week's close of the Doji bar was a candle close above the 1960 support, the latest high of gold prices on the Weekly timeframe. The bull rose to test the resistance 2070, which is an important resistance at the weekly timeframe level or the price line that gold has ever done the most in history. and in the event that gold prices cannot continue to rise A retracement to support at the time frame level of 1880 is the next target to watch.

But regardless of whether the price will rise or fall Short-term forecasts on the time frame day can be seen as the possibility of a sideways or consolidation between the 1960 support and the 2000 resistance until the price direction is clear. GBPUSD Analysis 27 – 31 March 2023 The GBPUSD outlook is bullish in the short and medium term, as the pair is currently moving sideways on the daily time frame and H4 (support 1.19140 and resistance 1.21460) rises above them. 1.21460 plus continued buying momentum based on the weekly nighttime buy candlestick, although last week's closing price has retraced. Still, the price has yet to show a strong sell candle on the Weekly timeframe, indicating a clear uptrend in both the short and medium term. forecasting that price There is a tendency for the price to rise to test the resistance of 1.24470, which is a key resistance at the time frame, which in the past the price has previously tested and formed a Double Top pattern, with the key support being 1.21460, a key support at the Tai level.

Timeframe predicts that the price may be shortened or sideways. Corrected to rebound to test the resistance of 1.24470, which is the price target of GBPUSD. EURUSD Analysis 27 – 31 March 2023 The EURUSD started to lose its buying momentum significantly as the weekly timeframe was bullish as much as half of the candlestick. (Significantly) as last week's closing price was lower than last week's high.

After rallying to test the 1.08800 time frame resistance and then breaking up to the 1.09300 level, which was the strongest upside of the week. Before there is a continuous sell down forecasting that price There may be both upward and downward directions in the medium term, such as the time frame day. Due to the loss of buying momentum last week, the trend or trend of the price becomes less clear.

The important price line to watch in the day frame is support 1.05250 (latest low) and resistance 1.08800 (latest high).

热门话题避险情绪上升助力黄金价格上行。3月20日,Comex黄金价格曾一度超过2000美元/盎司,盘中最高价为2014.9美元/盎司,随后回落至1980美元/盎司附近。本次黄金价格的上涨主要是由市场避险情绪所推动。由于美联储不断的加息,欧美银行的接连倒闭,其中包括美国的硅谷银行和签名银行,以及瑞士信贷银行。好在欧美政府处理这个情况比较及时,积极筹备了救市的方案,目前已经暂时稳住了局面,挤兑效应逐渐消散。然而即使目前已经止血,但市场仍然处于紧张的观望状态,投资者正在关注欧美政府是否有足够的资金援助此前倒闭的银行同时也在观望是否会由于加息,接下来更多的银行发生多米诺骨牌一样的倒闭效应。

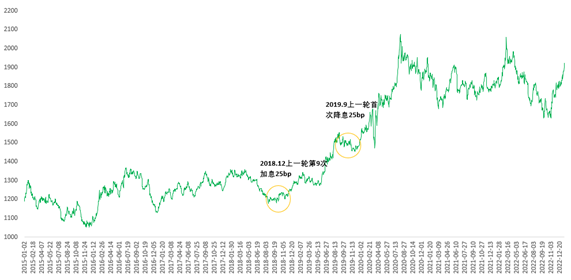

图表:VIX与黄金价格关系 来源: COMEX, GO MarketsVIX指数是芝加哥期权交易所市场波动率指数的常用简称,是个用来衡量标准普尔500指数期权波动率的常用指标。其中VIX即为波动率指标英文“Volatility Index”的缩写。通常被称为“恐慌指数”或“恐慌指标”,它是了解市场对未来30天市场波动性预期的一种衡量方法, 通常用来评估未来风险。从历史数据可以看出,当VIX指数出现较为频繁的峰值——即全球风险陡然加剧时,往往伴随黄金价格的上行区间。从上图中可以看到,VIX指数与黄金期货收盘价格COMEX呈现一定的正向关系,即使效果不是十分明显。详细来看,2008年与2020年两次VIX指数的飙升都助推了黄金价格上升。美联储加息进入尾声助推黄金预期价格。美国银行业危机或许会改变美联储的货币政策,预计美联储即将结束加息周期,并可能在下半年开始新一轮的降息周期。这一降息进程可能会导致美国实际利率下降,从而推动金价进入新一轮上涨行情。此外,根据CME利率期货的数据显示,市场认为美联储会在上半年结束加息之后,最早于7月开始降息,并且预计2023年下半年将有两次降息。上一轮黄金牛市(2018年至2020年)的起点发生在2015-2018年加息周期的末尾。而从1990年以来的美联储5轮加息周期来看,在本轮加息结束至下轮降息周期开启前,黄金绝大多数时间在此过程中收益率表现良好。

图表:上一轮加息周期与黄金价格周期再现,黄金投资价值凸显。从上文的分析中,我们可以总结出这样的逻辑:如果美联储继续加息,那么接下来恐怕还是会有一些其它银行出现危机,这时候恐慌情绪上升会助力黄金价格上升;如果美联储接下来不加息或降息,那么美元指数将下跌,随之而来的就是黄金价格上升。黄金很可能迎来新一轮牛市的起点与战略性的投资机遇。然而,但“入场”黄金也需要择时,现在黄金的价格已经处在了高位,同时也需要注意美联储接下来利率政策的走向,恐慌情绪的缓解以及美元指数走强带来黄金下行的风险。免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Yiduo Wang | GO Markets 助理分析师

热门话题喜欢投资的朋友们一定100%都听过股票,基金,甚至有些朋友还会选择尝试大宗商品和外汇。但是其实在金融市场,还有一种比任何股票流动性都要高的产品存在于全世界各国的中央银行里,那就是美元国债,简称美债。国债即财政部债券,国债是国家信用的主要形式。美国国债被公认为是相当安全的固定收益资产,虽然不能说100%安全,但是99.9%的情况下,美国在短期内是不太会失去世界霸主地位的,因此其发行的债券的有效性,就靠着其强大的经济和军事实力来作为了后盾。

通常来说,除了美元现金以外,世界各国的国家政府,全世界的机构投资者,以及很多高净值的个人投资者都把美国国债当作另一个安全港。尤其是当有危机爆发时,大量的资金更是会涌入到美国国债里。毕竟,虽然同样是美元资产,但是如果是一个国家,自身如果囤积几百亿的美元现金放在保险库不放贷出去,是没有任何利息收益的。而如果购买的是美国的国债,那不但有着几乎等同美元的安全性,更重要的是还有固定利息。那既然美国国债这么安全,又有稳定的利息收益,为什么最近出事的美国银行们,都是因为抛售美国国债而产生巨大的亏损呢?难道它们买的都是假美债?当然不是假的了。在这里我就需要给大家简单普及一下美元或其他主要发达国家发行的国债的价格变化的原因。首先我们要知道,对于美国国债来说,不论是5年,10年,甚至20年的国债,都可以随时在到期之前像股票一样在二级市场里交易。但是美债的价格,并不是像股票一样因为公司盈利或者美国的经济表现好坏改变。而是根据其发行货币的央行标准利息的高低来决定的。美元利息越高,美国国债价格越低。相反美元利息越低,国债的价格就会越高。

这个关系我们怎么来理解呢?我们来举一个简单例子假如我有10万美金可以用来投资。我只想非常保守的投资,那在2021年底,加息之前,我可以:1.放在银行存定期,加息之前美元利息是0.1%,因此银行可能会给0.5%。2.我可以购买5年期或10年期的美国国债,每半年的利息会比银行稍微高一点,大约是0.8%。那如果在当时,两个安全程度相近的产品,投资者都会选择收益率稍高的,银行更不会例外,因为它们投资的金额都是几十甚至上百亿美元。接着过了1年,到2022年底,这时美元利息已经接近4%了。也就是说,这时如果我手里有10万现金,我绝对选择存银行,拿4%利息,而不会选择1年前那个只有0.8%利息的国债了。那国债是不是就没人买了呢?当然不是,由于国债在二级市场的成交价格并非只有固定的100美元面值,可以高于,或低于100,因此当美元利息达到4%的时候,美国国债为了同样保持有竞争力,其在市场中的交易价格就必须打折,必须要让打折的幅度+原本给出的利息大于或至少等于银行给的定期利息。以刚才的例子,当美元在银行定期达到4%的时候,假设还是1年买的当时只有0.8%的利息,那这一批的国债至少需要把原本面值为100的国债降低到低于96.8,才有吸引力。(国债利息+成交折扣比例 必须要大于4%)要不然投资者都去存银行了,干嘛还买国债呢?但是如果SVB或者任何在美元低的时间里购买了大量美国国债的投资者,只要坚持拿到5年,或者10年到期,那他们就可以拿回100的票面价值,还有利息收益。或者,如果当美元未来能重新回到0.1%的利息,那当年在2022年加息之前买入的那批国债也会回升到当年的价格。然后,就是重点来了:目前我们知道:1.美国国债基本不可能违约或倒闭,因此99.99%安全。2.美元的利息越低,美元国债的二级市场价格越高。3.美元的利息越高,美元国债的二级市场价格越低。从第二和第三点,我们可以得出一个结论:如果我们在美元利息高点,或接近高点的时候,从二级市场买入美元国债,然后等着美国降息。只要美国降息了,或者可能要考虑降息了,那我们在美元高点时买入的国债的价格就会不断上涨。

那么问题来了,你觉得,未来半年,1年,甚至2年后,美元的利息会不会最终开始下降呢?如果是,那美国国债的价格就会上涨。但是如果美国利息继续加息,到6%,7%,甚至8%,那美债的价格也会继续下跌。世事无绝对,我们要做的,就选选择机率更大的一边。————————————————————————————————————————————————————————————GO Markets现在为您提供美国,欧洲,英国和日本的国债期货产品,没有隔夜仓息,没有手续费。在到期日之前交易没有任何借贷费用。最少成交单位为:0.1标准合约,等于10份100美元原始面值,约等于1000美元价值的国债。您可以在您MT5账户中找到Bond(国债)产品免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。联系方式:墨尔本 03 8658 0603悉尼 02 9188 0418中国地区(中文) 400 120 8537中国地区(英文) +248 4 671 903作者:Mike Huang | GO Markets 销售总监